券商也曝“老鼠仓”,前投资总监趋同交易高达10个亿,罚没556万并判三年

原标题:券商也曝“老鼠仓”,前投资总监趋同交易高达10个亿,罚没556万并判三年来源:财联社

又一“老鼠仓”被查,这一回遭判罚的是联讯证券(现粤开证券)原投资管理部投资总监余明元。

根据判决书显示,被告人余明元在履职部门投资总监期间,利用因职务便利获取的未公开信息,从事相关证券交易活动,累计成交金额超10亿元,获利超156.34万元。

上海市第一中级人民法院认为,余明元的行为已构成利用未公开信息交易罪,且属情节严重,判处其有期徒刑三年,缓刑五年,并处罚金400万元;扣押在案的违法所得予以没收,上缴国库。目前本案已审理终结。

近年来,因“老鼠仓”而遭惩处获罪的案例已屡见不鲜,仅去年12月,相关部门就接连公告了多起相关处罚,涉及机构不但有知名公募基金也有百亿私募,其中一例较高的涉案趋同交易金额超过了6亿元。

去年8月,中基协发布首部针对基金公司及其从业人员的规范指南——《公开募集证券投资基金管理人及从业人员职业操守和道德规范指南》,其中重点提到,基金管理人和从业人员应当坚决杜绝内幕交易行为和利用未公开信息交易行为,为打击“老鼠仓”再上监管紧箍咒。

联讯证券原投资总监陷10亿“老鼠仓”

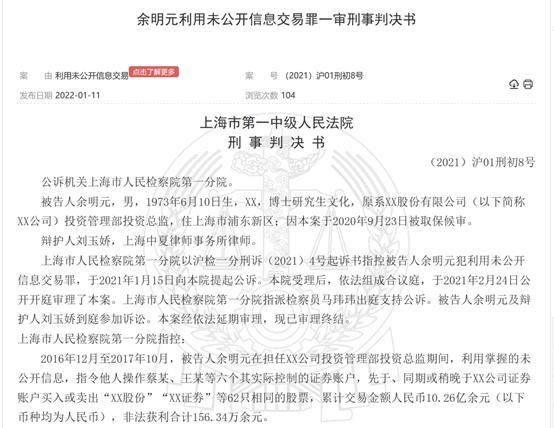

从公诉到判决正满一年,日前,上海市第一中级人民法院就余明元犯利用未公开信息交易罪发布刑事判决书。

2021年1月15日,上海市人民检察院第一分院就该案提起公诉。根据检察院指控,2016年12月至2017年10月,被告人余明元在担任联讯证券(现粤开证券)投资管理部投资总监期间,利用掌握的未公开信息,指令他人操作蔡某、王某等六个其实际控制的证券账户,先于、同期或稍晚于联讯证券公司证券账户买入或卖出的62只相同的股票,累计交易金额人民币10.26亿余元,非法获利合计156.34万余元。

公诉机关认为,被告人余明元作为证券公司从业人员,利用因职务便利获取的未公开信息,违反规定,从事与该信息相关的证券交易活动,情节严重,应当以利用未公开信息交易罪追究其刑事责任。

公开资料显示,余明元,上海财经大学经济学博士。在证券、基金行业从业多年,积累了丰富的经验,曾任职于国元证券研发中心、投资部,期间主要从事证券分析、研究和投资管理等工作。2003年2月起,就职于天治基金管理有限公司,任公司投资总监、投资管理部总监兼“天治核心成长股票型证券投资基金”基金经理。2020年9月23日,因本案而被取保候审。

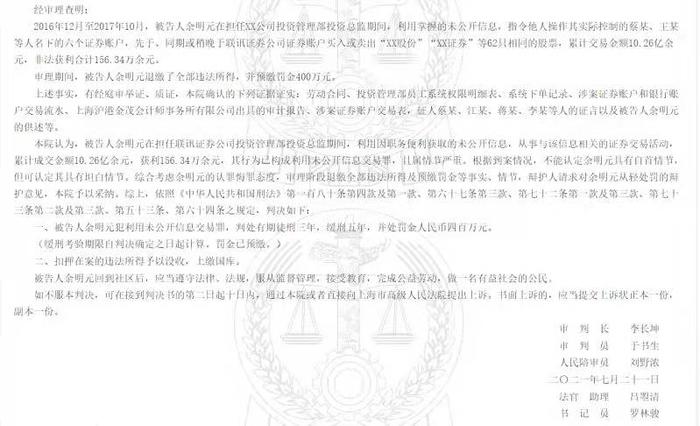

对于公诉机关的相关指控,余明元辩护人辩称,其一,本案中的未公开信息对证券交易影响较小;本案违法所得较低;余明元认罪认罚,具有自首情节,积极退赃。因此,请求对余明元从轻处罚。

2021年2月24日在上海市第一中级人民法院公开开庭审理。经审理查明,上海市第一中级人民法院认为,被告人余明元在担任联讯证券公司投资管理部投资总监期间,利用因职务便利获取的未公开信息,从事与该信息相关的证券交易活动,累计成交金额10.26亿余元,获利156.34万余元,其行为已构成利用未公开信息交易罪,且属情节严重。

而就余明元于2020年9月23日在接受公安机关传唤前主动供述上述犯罪事实的情况,判决表示,根据到案情况,不能认定余明元具有自首情节,但可认定其具有坦白情节。

综合考虑余明元的认罪悔罪态度,上海市第一中级人民法院判决认为,审理阶段退缴全部违法所得及预缴罚金400万元等事实、情节,辩护人请求对余明元从轻处罚的辩护意见予以采纳。

依照《中华人民共和国刑法》的相关规定,对本案判决如下:

第一,被告人余明元犯利用未公开信息交易罪,判处有期徒刑三年,缓刑五年,并处罚金人民币400万元。(缓刑考验期限自判决确定之日起计算。罚金已预缴。)

第二,扣押在案的违法所得予以没收,上缴国库。

另外,被告人余明元回到社区后,应当遵守法律、法规,服从监督管理,接受教育,完成公益劳动,做一名有益社会的公民。

上海市第一中级人民法院表示,目前本案经依法延期审理,已审理终结。

监管趋严,强调零容忍

在公募基金、私募基金以及证券公司等金融机构从事投资理财的过程中,一些机构从业人员利用其掌握的未公开信息,抢先于客户买入或卖出相关证券,以达到谋取利益或躲避风险的目的。这种以损害他人利益为手段、中饱自肥的非法行为,将本应属于股民的盈利偷偷侵蚀,因此也被形象地称为“老鼠仓”。

据最高人民检察院发布的数据,2015年至2019年6月,因触犯利用未公开信息交易罪被正式起诉的人数达到128人。更值得注意的是,仅去年12月,相关部门就公告了多起相关处罚。

在去年12月重庆市检察院发布的《重庆市检察机关惩治证券期货犯罪白皮书》中显示,2015年至2020年,重庆市证券期货犯罪案件中,涉及“利用未公开信息交易犯罪”的占比达67%;“内幕交易、泄露内幕信息犯罪”的占比为25%。

相关业内人士表示,与内幕交易相比,利用未公开信息交易中的“未公开信息”的范围有所不同,但是其通过信息的未公开性和价格影响性获利的本质相同,对公众投资者利益和金融管理秩序的实质危害性相当,行为人的主观恶性相当。因此,无论是内幕交易,还是利用未公开信息交易,均属于严重的违法行为。

一位券商相关合规人士表示,随着科学技术的迅速发展,针对发现难、取证难的“老鼠仓”,监管层可运用大数据等手段加大查处力度。基金行业要做好从业人员自律管理,自律约束从业人员的执业行为。

去年8月,中基协发布《公开募集证券投资基金管理人及从业人员职业操守和道德规范指南》,这也是首部针对基金公司及其从业人员的规范指南。

其中重点提到,基金管理人和从业人员应当坚决杜绝内幕交易行为和利用未公开信息交易行为。基金管理人应当建立、健全涵盖事前、事中、事后,包括董事、监事、高级管理人员,以及投资、研究和交易等部门相关人员在内的全方位、多层次的内幕交易防控机制。

记者吴昊

原标题:券商也曝“老鼠仓”,前投资总监趋同交易高达10个亿,罚没556万并判三年,监管反复强调零容忍

来源:财联社

(编辑:李鹏飞)