华泰证券:今年以来绩优权益基金有什么特点?

摘要

【华泰证券:今年以来绩优权益基金有什么特点?】分析今年以来(截至2月18日)业绩排名靠前的权益类基金及其持仓情况,并总结其特点发现,在全球股市表现不佳的背景下,绩优基金提供的两个可行配置思路包括:一是配置低估值等防御属性较强的板块和个股,如银行地产、黄金股等;二是抓住个别上涨势头较好的行业板块,如能源板块,并集中持有。

摘要

今年绩优权益类基金多集中配置能源、地产、银行板块,防御属性较强

分析今年以来(截至2月18日)业绩排名靠前的权益类基金及其持仓情况,并总结其特点发现,在全球股市表现不佳的背景下,绩优基金提供的两个可行配置思路包括:一是配置低估值等防御属性较强的板块和个股,如银行地产、黄金股等;二是抓住个别上涨势头较好的行业板块,如能源板块,并集中持有。

行业走势和情绪跟踪:成长风格反弹,建筑行业拥挤

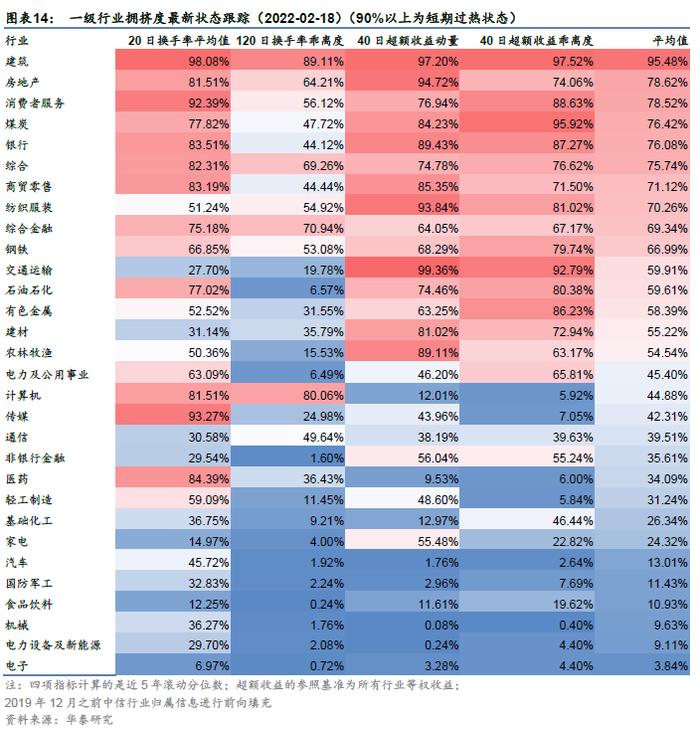

上周股市处于弱势反弹状态,整个市场交易活跃度有所下降,沪深两市日成交额最近两周都处于8000亿左右水平。上周成长板块超跌反弹,从行业指数表现来看,电新产业链、TMT、医药以及煤炭等行业表现较好。市场整体拥挤度不高,综合来看只有建筑行业处于高换手以及快速上涨状态,存在一定的交易过热风险。此外房地产、消费者服务、煤炭、银行综合行业整体交易热度上升,尚未达到拥挤状态,后市值得关注。

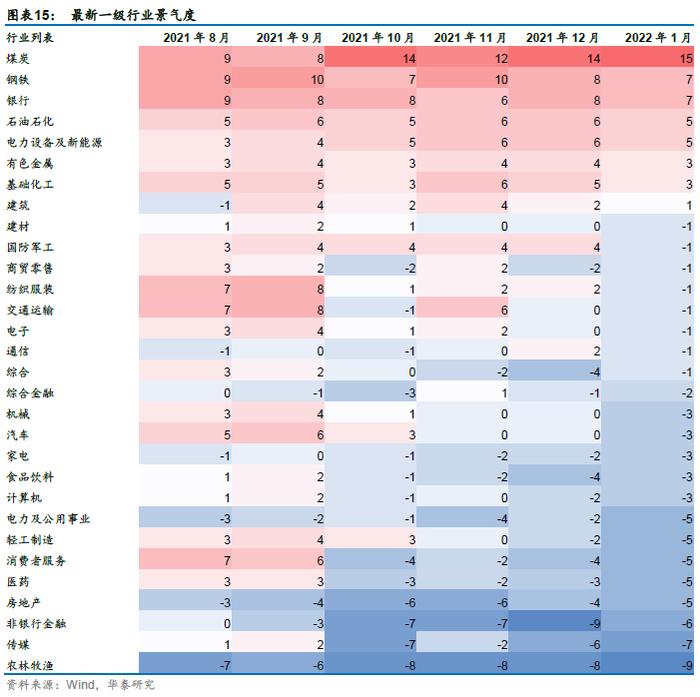

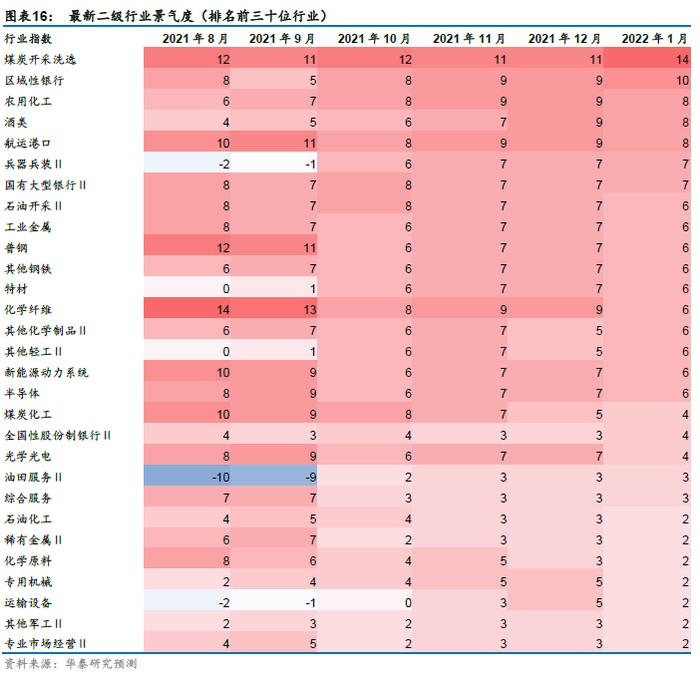

景气度跟踪:景气度下行区间,推荐煤炭、钢铁、银行、石油石化、电新

根据2022年1月31日的最新建模结果,全市场景气度大于零一级行业个数为8个,景气度向上的行业数目已经不足三分之一,市场整体处于景气度下行区间。景气度打分排名前五的一级行业分别是:煤炭、钢铁、银行、石油石化、电力设备及新能源。景气度打分排名前十的二级行业分别是煤炭开采洗选、区域性银行、农用化工、酒类、航运港口、兵器兵装Ⅱ、国有大型银行Ⅱ、石油开采Ⅱ、工业金属、普钢。

资金面择时:资金面指标综合得分0.11,整体谨慎看多

在《A股择时之资金面指标测试》(2021-07-02)中,我们在产业资本和境外机构投资者、境内机构投资者、境内个人投资者等各资金类型中遴选和构建代表性指标,并采用统一的择时框架进行测试,筛选出9个有效的择时指标,并基于单指标测试结果构建多指标择时策略。根据2022年2月19日最新建模结果,陆股通买入/卖出、陆股通资金净流入、高管总增持、高管增持/减持、股票回购实施金额发出看多信号,融资融券交易金额、融资融券余额变化、股票私募基金管理规模变化、新发行证券投资信托产品发行规模发出看空信号,在[-1~1]区间中,加总信号得分为0.11分,整体谨慎看多。

风险提示:模型根据历史规律总结,历史规律可能失效。金融周期规律被打破。市场出现超预期波动,导致拥挤交易。

正文

今年绩优权益类基金避险属性较强,会集中配置能源、地产行业

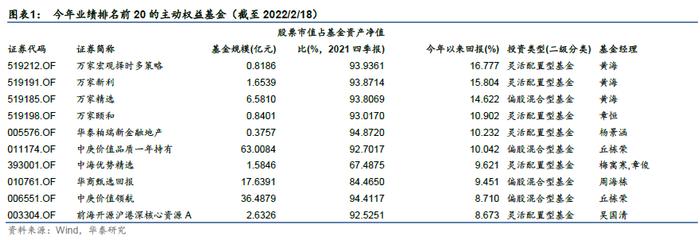

今年A股市场较为动荡,公募基金业绩整体不佳,业绩较优的多是被动指数基金。但部分主动权益基金依旧取得了不错的表现,为此我们对今年截至2022/2/18以来的主动权益基金进行业绩排序,并分析绩优基金的情况。

首先筛选出Wind数据库中股票型、偏股混合型、灵活配置型基金里在2021年四季报权益资产配置比例高于50%的基金,并剔除各类指数型基金,将其作为主动权益基金。统计今年以来截至2022年2月18日的复权单位净值增长率,并对该业绩回报进行从高到低排序,在区分基金份额的情况下,今年以来仅有约200只基金获得了正收益,约40%的基金回撤超过10%。以下展示了回报排名前10的基金:

可以看到,今年以来万家基金、中庚基金上榜基金数目最多。下面我们对业绩排名前10的基金进行持仓分析,以观察总结它们的特点。

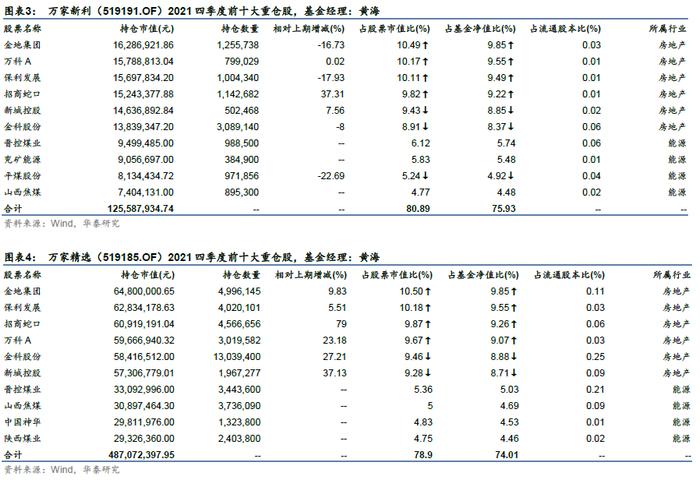

基金经理黄海有三只基金上榜,分别是万家宏观择时多策略(519212.OF)、万家新利(519191.OF)、万家精选(519185.OF)。从2021四季报前十大重仓股持仓情况来看,三只基金的重仓股重合度较高,且持股集中度也较高,十大重仓股占股票市值比例均在80%左右。第一重仓行业为房地产,其次为能源,其中能源行业主要集中在煤炭股上。

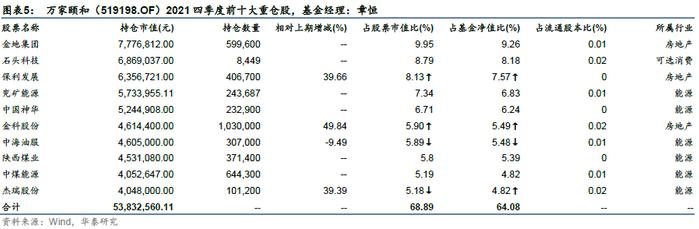

万家基金的另一只上榜基金为万家颐和(519198.OF),由章恒担任基金经理。从2021四季报重仓股来看,房地产、能源依旧是持仓的主要领域。但章恒的持仓集中度低于黄海,前十大重仓股占股票市值比不到70%,并且石头科技(688169.SH)作为第二大重仓股属于可选消费板块。

对于能源板块的投资,基金经理章恒在四季报的展望中有如下表述:“展望未来5到10年,随着全球经济的增长,人们对于能源的需求总量大概率还是增长的。而新能源或许可以较好的填补未来需求增量的部分,但想全面替代很可能还存在诸多(包括技术)问题。这一时期,由于传统能源已经很难吸引到新的投资,形成新的增量,随着现有资源的枯竭,传统能源供给是下降的,因此很有可能传统能源,在未来数年,会呈现”量缩价升“的情况。”整体上未来较长一段时间看好能源价格的上涨。对于中国房地产业,章恒的观点如下:“随着房地产市场的压力,逐渐影响到中国经济总量的发展上;最终有可能引起政策方面的重视。未来,随着房地产行业库存的逐渐下降,购房者逐渐恢复信心,整个行业也很有可能会在不远的某个时间点迎来自身行业的拐点。”属于左侧布局房地产业以期拐点出现。

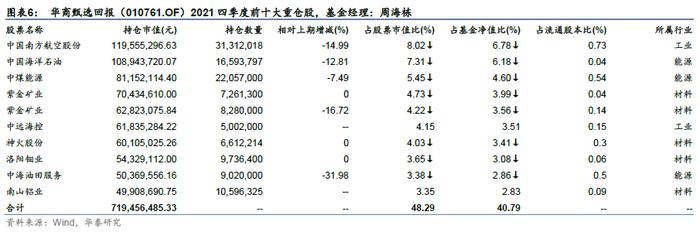

主要投资能源、材料方面的基金还有华商甄选回报(010761.OF),由周海栋管理。他的前十大重仓股占股票市值比不到50%,分散度较好,主要投资于能源和矿产领域。

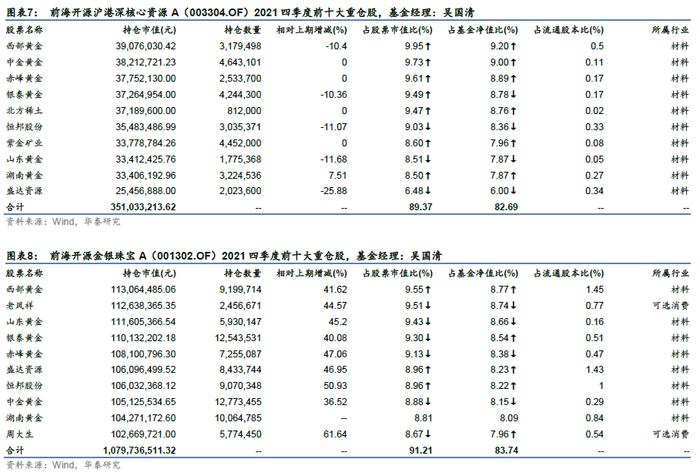

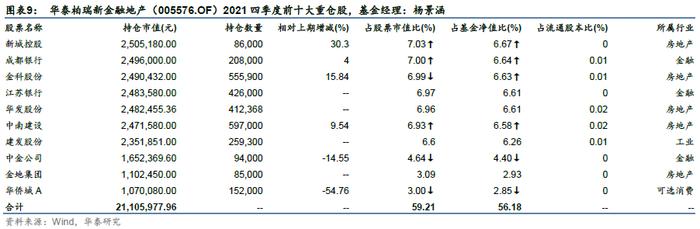

前海开源的基金经理吴国清所管理的前海开源沪港深核心资源A(003304.OF)。但值得注意的是,该基金前十大重仓股主要投资于黄金、稀土相关的标的,与其管理的另一只基金前海开源金银珠宝A(001302.OF)持仓相似度较高。由于近期国内外股市回调,以及地缘政治风险的爆发,贵金属价格一路走高,因此重仓黄金股的这两只基金都取得了不错的业绩。和前海开源金银珠宝A(001302.OF)今年业绩表现也较好。

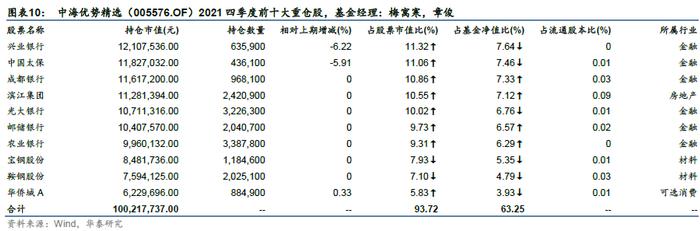

杨景涵管理的华泰柏瑞新金融地产(005576.OF)主要投资于金融和房地产行业,因此今年以来业绩表现较优。

梅寓寒,章俊管理的中海优势精选(005576.OF)作为灵活配置型基金,在2021年四季报的股票持仓比例为67.49%,同时重仓银行股,前十大重仓股占股票市值比高达93.72%,因此组合较为抗跌,今年以来业绩表现较优。

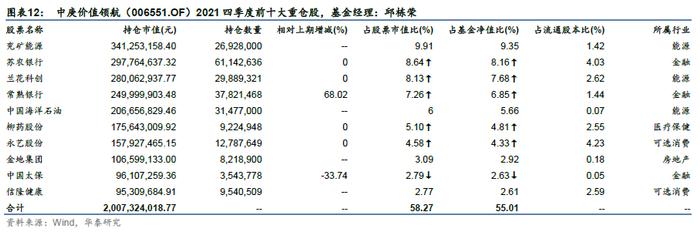

另外位列业绩前10的基金中庚价值品质一年持有(011174.OF)和中庚价值领航(006551.OF)由邱栋荣管理,前十大重仓股在能源、房地产、金融、材料等板块上均有分布,持股集中度不高。整体持股偏向低估值蓝筹风格,防御性较强。

结合持仓情况,总结今年以来绩优基金的特点:

(1)股票仓位占比较高,大多在90%以上,但灵活配置型基金中海优势精选四季报仓位仅为67%;

(2)前十大重仓股占股票市值比较高,基本都在50%以上,部分基金达到80%以上,持股集中度较高;

(3)10只基金中多数是持有能源、房地产、金融行业,有1只是集中持有黄金股的基金,大多属于防御性较强的组合配置,部分基金主要布局低估值蓝筹股;

可见在今年外围股市下跌,A股回调的过程中,基金做出业绩优势有两个可行思路:一是配置低估值等防御属性较强的板块和个股,如银行地产、黄金股等;二是抓住个别上涨势头较好的行业板块,如能源板块,并集中持有。

行业走势和情绪跟踪:成长风格反弹,建筑行业拥挤

上周股市处于弱势反弹状态,整个市场交易活跃度有所下降,沪深两市日成交额最近两周都处于8000亿左右水平。上周成长板块超跌反弹,从行业指数表现来看,电新产业链、TMT、医药以及煤炭等行业表现较好。市场整体拥挤度不高,综合来看只有建筑行业处于高换手以及快速上涨状态,存在一定的交易过热风险。此外房地产、消费者服务、煤炭、银行综合行业整体交易热度上升,尚未达到拥挤状态,后市值得关注。

景气度跟踪:煤炭、钢铁、银行、石油石化、电新

根据2022年1月31日的最新建模结果,全市场景气度大于零一级行业个数为8个,景气度向上的行业数目已经不足三分之一,市场整体处于景气度下行区间。景气度打分排名前五的一级行业分别是:煤炭、钢铁、银行、石油石化、电力设备及新能源。景气度打分排名前十的二级行业分别是煤炭开采洗选、区域性银行、农用化工、酒类、航运港口、兵器兵装Ⅱ、国有大型银行Ⅱ、石油开采Ⅱ、工业金属、普钢。

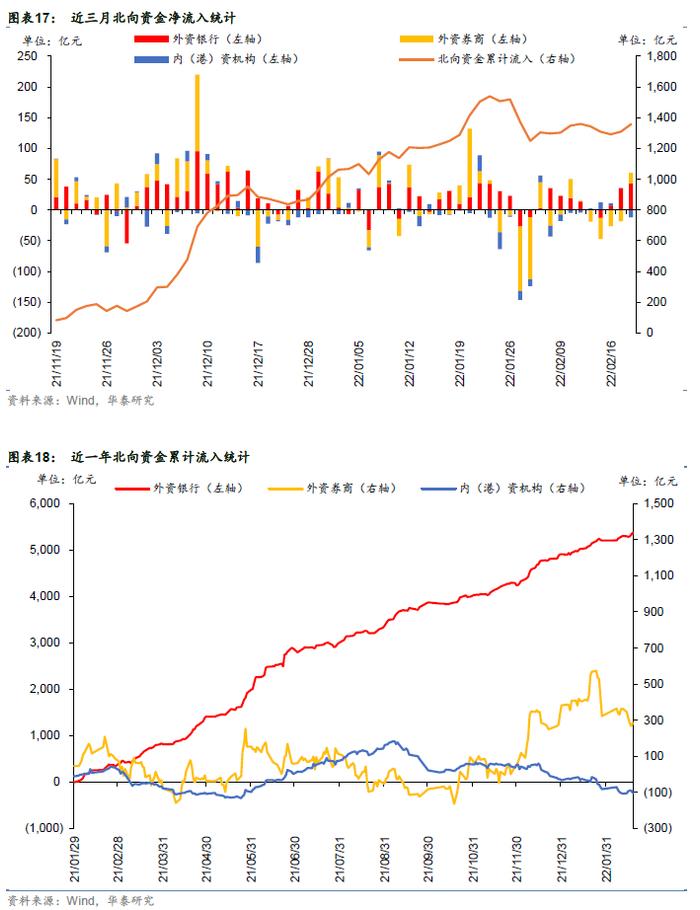

资金面跟踪:北向资金小幅流出,其中配置型外资持续流入

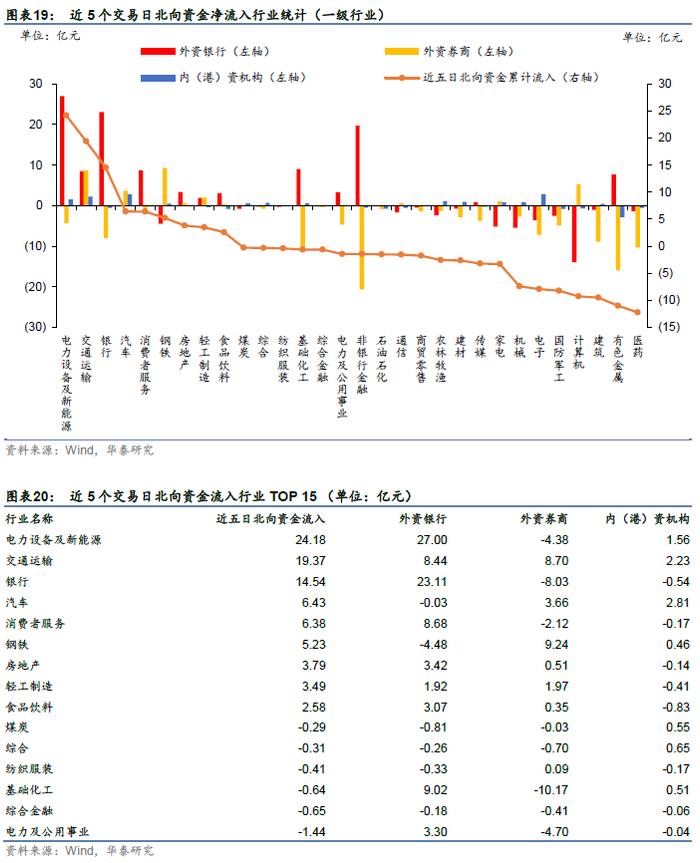

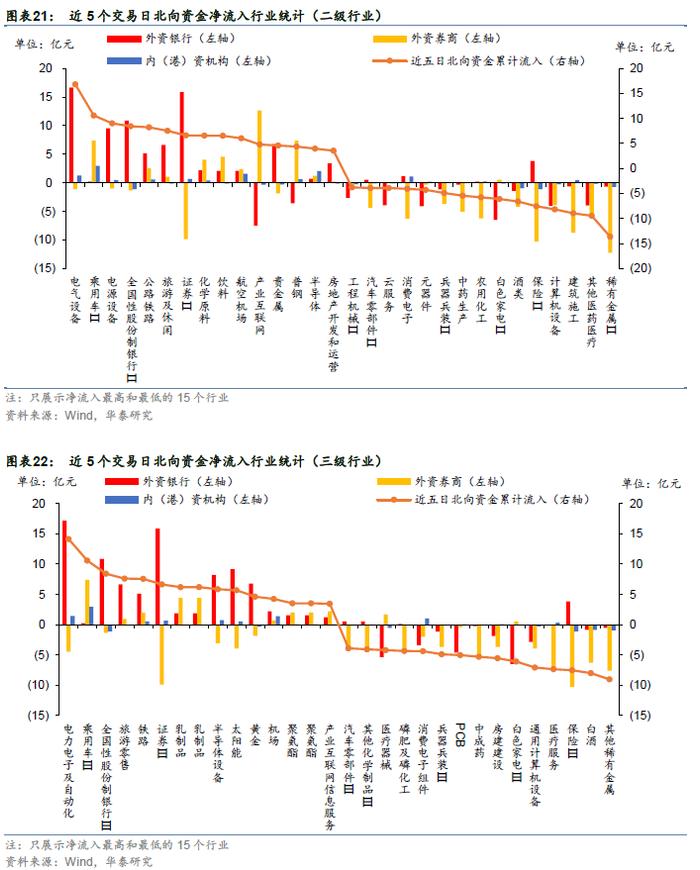

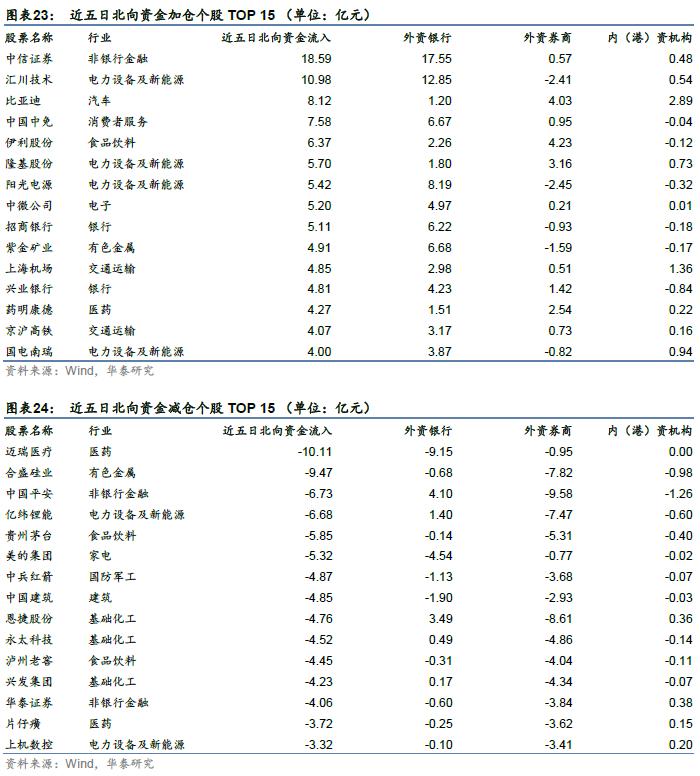

北向资金上周小幅流出,单周总计净流入-1.37亿元,近三个月累计净流入1358.45亿元。从北向资金组成来看,配置型外资持续保持净流入,交易型外资保持流出状态,两者观点短期背离。

具体统计来看托管于外资银行的资金总计净流入123.38亿元,托管于外资券商的资金总计净流入163.78亿元,托管于内(港)资机构的资金总计净流入10.40亿元。

上周北向资金加仓最多的行业是电力设备及新能源(24.18亿元)、交通运输(19.37亿元)、银行(14.54亿元),减仓最多的行业是建筑(-9.49亿元)、有色金属(-11.01亿元)、医药(-12.26亿元)。

从行业层面来看,配置型资金短期偏好大金融板块和电新产业链(电新、化工、有色),上周流入幅度较高;而交易型资金偏向于流入钢铁、交融运输、计算机以及汽车行业,在大金融和电新板块处于流出状态。

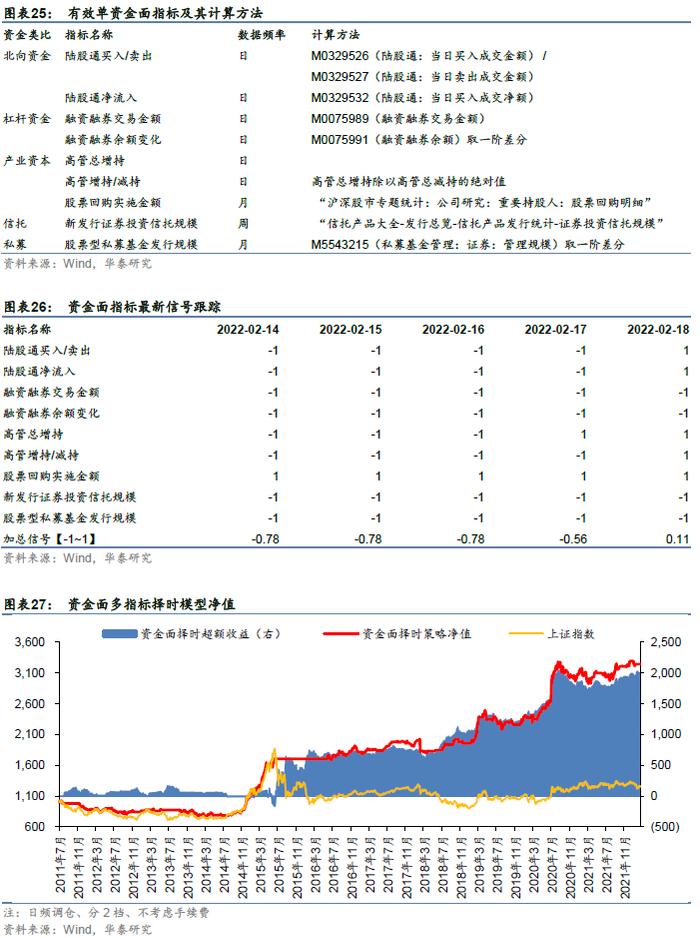

资金面择时:多指标综合得分0.11,整体谨慎看多

在华泰金工择时系列报告《A股择时之资金面指标测试》(2021-07-02)中,我们将参与A股投资的资金分为产业资本和金融资本,又将金融资本细分为境外机构投资者(北向资金)、境内机构投资者、境内个人投资者、杠杆资金等大类;在各资金类型中遴选和构建代表性指标,并采用统一的择时框架进行测试。以上证指数及其同期的最佳择时策略为参照,从北向资金、杠杆资金、产业资本、信托、私募类资金中筛选出9个有效的择时指标如下,并基于单指标测试结果构建多指标择时策略。根据2022年2月19日最新建模结果,陆股通买入/卖出、陆股通资金净流入、高管总增持、高管增持/减持、股票回购实施金额发出看多信号,融资融券交易金额、融资融券余额变化、股票私募基金管理规模变化、新发行证券投资信托产品发行规模发出看空信号,在[-1~1]区间中,加总信号得分为0.11。

风险提示:

1、模型根据历史规律总结,历史规律可能失效。

2、金融周期规律被打破。

3、市场出现超预期波动,导致拥挤交易。