品牌生态出海,中国供应链的突围!希音如何成长为出海独角兽 | 智库

希音作为快时尚跨境B2C出海龙头企业,持续通过数字化赋能供应商以巩固其柔性供应链优势,从而筑高竞争壁垒。其基于小单快反模式打造了高效且极速的爆款生产流程,同时凭借“线上布局+性价比+高频上新”满足了海外大众群体及价格敏感消费者的需求。

希音在不断巩固其服饰品类竞争优势的同时,也在积极探索线下、多品类以及平台化的增长空间。我们认为,背靠数字化柔性供应,希音主品类仍具竞争优势,同时,积累的大量客群或进一步推动其多品类以及线下的扩张。

来源:新财富杂志(ID:xcfplus)

作者:杨仁文(国海证券研究所所长)、马川琪(国海证券海外消费分析师)

01

立足快时尚女装业务,成为中国出海独角兽

希音(SHEIN)是一家以女性快时尚为业务主体的跨境B2C互联网企业。SHEIN成立于2008年10月,目标是致力于“人人尽享时尚之美”。其以快时尚女装为业务主体,目前进入的主要市场有北美、欧洲、中东、东南亚、南美等,直接服务全球超过150个国家的消费者,APP全球覆盖50多种语种,拥有11个自有品牌。

近几年,SHEIN已成长为中国出海独角兽。2021年,该公司超越亚马逊成为美国下载量最高的购物APP之一。2022年,其商品交易总额(GMV)达290亿美元,收入达227亿美元,同比增长45%。截至2023年5月,SHEIN已完成G+轮融资,估值达660亿美元。目前SHEIN已向纽约证券交易所秘密提交了招股申请文件,目标估值超900亿美元。

许仰天是SHEIN创始人,出生于1984年,山东淄博人,毕业于青岛科技大学。在《2023胡润全球富豪榜》上,许仰天以500亿财富位列第341位。

截至2023年11月,许仰天在SHEIN的持股比例为46%,从持股公司来看,SHEIN大股东南京领添投资合伙企业持股比例为72%。许仰天做搜索引擎优化(SEO)起家,起初做婚纱跨境电商,2012年放弃婚纱业务,正式成立Sheinside(SHEIN前身),后来收购跨境女装品牌ROMWE,全力转型做跨境女装。SHEIN管理层结构偏扁平,核心高管的技术背景扎实,多在跨境及互联网电商领域拥有多年的深耕经验。

SHEIN近年收入和GMV高速增长,客单逐渐提升。其2022年收入达227亿美元,预计2025年GMV可达806亿美元,约为2022年GMV的2.8倍。2019年至2023年期间,SHEIN客单价逐渐提升,2023年已达80美元。欧睿数据显示,截至2021年,SHEIN销售地域主要分布在欧美地区,其中33%销售额来自美国,30%销售额来自欧洲,中东占比为17%,东南亚为8%。

SHEIN用户数和月活用户(MAU)保持高增速,年轻女性为其主要受众。SHEIN的用户数及下载量近年均取得不错的增长,2022年下载量突破2亿人次,用户数增长至2020年的5倍,达7470万人。从SHEIN客户画像来看,截至2023年11月,女性用户占比达65%,分年龄段来看,25-34岁人群占比最多,达30%。

02

行业分析:B2C模式成跨境电商主趋势,线上时尚女装占主导

SHEIN所在的出口跨境电商行业已进入全产业链融合阶段,规模不断增长。中国出口跨境电商从最初不涉及线上支付的纯信息平台,发展成为如今全产业链生态圈互相融合的形态,大致经历了四个阶段。

第一阶段萌芽期,是1999-2003年,环球资源网、中国制造网、阿里巴巴国际站等B2B跨境电商平台开始出现,线上主要提供商品信息展示,交易仍以线下为主;第二阶段成长期是2004-2012年,不断强调在线交易功能,支付及物流环节逐步电子化;第三阶段扩张期是2013-2018年,政策密集出台,跨境电商行业进入高速扩张期,2013-2017年,我国跨境电商行业交易规模复合增长率达26.1%,大型平台及工厂涌现;第四阶段成熟期是2019年至今,跨境电商开始加速构筑品牌、渠道、供应链、营销等方面竞争优势,行业打破单一环节,电商平台、卖家、服务商紧密合作。

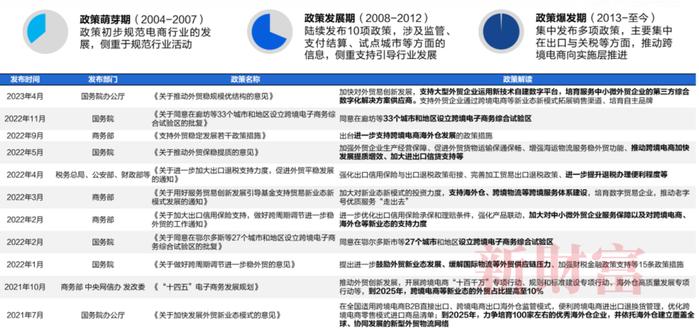

国家也出台相关政策支持电商发展。我国跨境电商政策发展也经历了政策萌芽期、发展期和爆发期三大阶段。2020年受疫情影响后,跨境电商成为推动外贸转型升级、打造新经济增长点的重要突破口,获得了众多政策的支持。“十四五”时期,跨境电商从2021年获得了重要的战略发展机遇。

图1:跨境电商政策

跨境电商行业规模不断增长,B2C模式占比提升。eMarketer数据显示,2022年全球电商销售额已达5.5万亿美元,预计2025年将达7.4亿美元。近5年中国跨境电商出口额不断增长,2022年达1.53万亿元,同年跨境电商行业交易规模突破15万亿元。目前,中国跨境电商B2C模式占比逐年提升,截至2022年已达24.4%。

北美、欧洲、东南亚及拉美成为中国出海电商热门市场。eMarketer数据显示,2022年各国电子商务市场增速排名中,东南亚及拉丁美洲国家增速排名靠前。中国跨境电商出口市场中,美国占比最大,达34.3%,其次为英国、德国、马来西亚,占比分别为6%、5%、4%。雨果跨境数据显示,北美、欧洲和东南亚为跨境卖家主要计划布局的前三大市场。

图2:出海快时尚竞争格局

细分来看,SHEIN所在的快时尚行业以年轻人为主要客群,快速响应顾客时尚消费需求为目标。

快时尚是一种“快速响应顾客时尚、潮流消费需求”的服装生产模式,旨在通过优化供应链,缩短服装从生产到销售的周期,以较低的价格为顾客提供具有一定时尚度的服装。其具有产品开发周期短、供应链响应快、平价商品、时尚快速捕捉等特点。

该行业规模正在稳步增长,并以年轻女性为主要客群。Statista数据显示,2022年全球快时尚行业规模达1064亿美元,预计2027年达1850亿美元。截至2023年,快时尚消费人群中,女性占比达81.8%,且90后人群占主导,占比达52%。

03

SHEIN优势:“柔性供应链+高频上新和性价比+公私域营销”,构筑品牌增长护城河

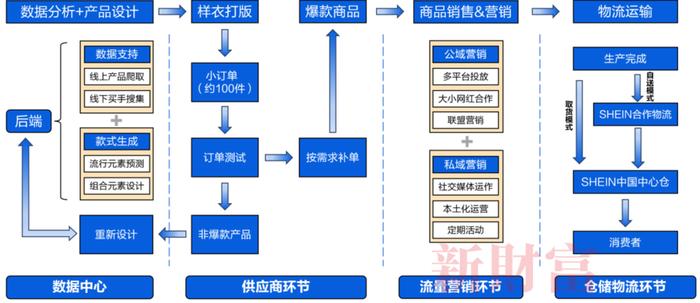

SHEIN的运营流程,是后端数据中心依据大数据分析进行产品快速上新及测试,供应商环节采用小单快反模式,根据商品销售情况快速反应,对爆款产品追单,或对非爆款产品进行修改并重新测试,依托此高效迭代的节奏来保持爆品的产出。此外,公司公私域结合的营销方式,在保证获取新客的同时也促进了用户活跃度,实现了品牌价值的长期增长。

图3:SHEIN商业模式及运营流程

SHEIN的供应链优势有三点。

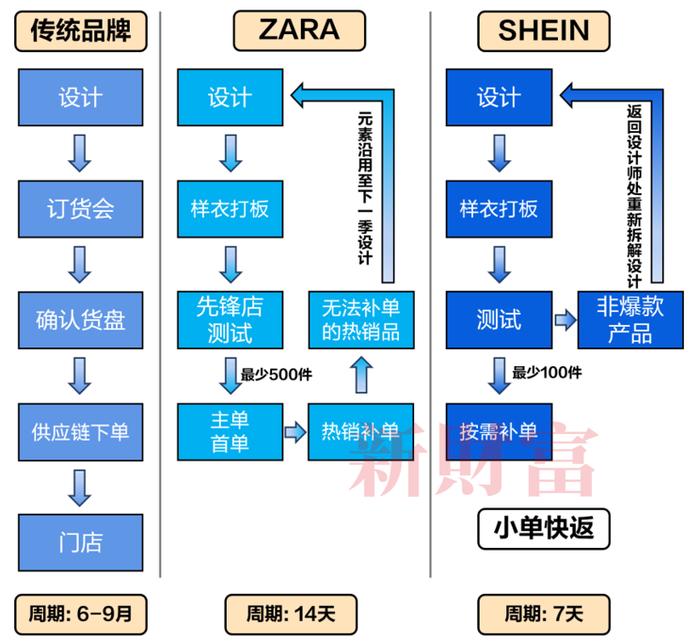

一是小单快反缩短上新周期。其依托网站为客户提供个性化产品推荐,基于购买及收藏量等反馈快速决定库存量单位(SKU)的返单深度。得益于其高效的小单快反供应链,SHEIN将上新周期缩短到7天,而ZARA的上新周期为14天,传统服饰品牌为6-9个月。

二是大量测试提升爆款概率。SHEIN一次可生产并测试100件,ZARA最少为500件,同样生产3000件衣服测试市场反应,ZARA只能测试1至6个款式,而SHEIN可以测试30个款式,这意味着SHEIN押中爆款的概率更高。2018年SHEIN的商业计划书显示,其爆款率达50%。

三是按需生产以减少库存压力。SHEIN在网站上架图片后会迅速跟进反馈,产品测试成本更低。凭借这种按需生产的模式,SHEIN成功压缩了库存成本,库存周转仅40天左右,SHEIN的未销售库存占比降低到了个位数,有效减少了库存成本和浪费,对比同行,2022年ZARA母公司Inditex库存周转天数为80天。

图4:上新周期对比

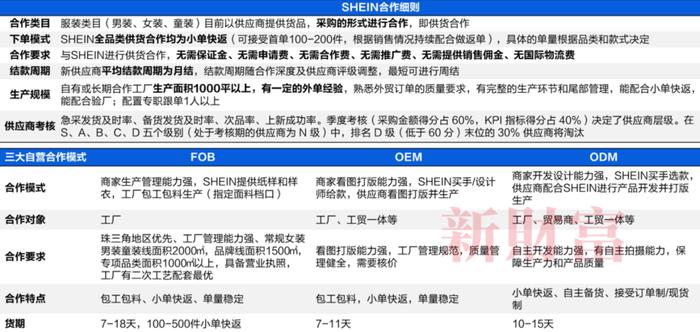

SHEIN同供应商合作的主要服装类目为男装、女装、童装等,目前以供应商提供货品、SHEIN采购的形式合作。SHEIN全品类供货合作均为小单快反,可接受首单100-200件,根据销售情况持续配合做返单,具体的单量根据品类和款式决定。在考核方面,SHEIN也制定了详细的规则来确保供应商的高效生产。

图5:SHEIN供应商合作模式

SHEIN自主研发并投入建设了供应链数字化管理系统,将全部供应商接入并进行集中化管理,实时追踪各工厂生产进度、订单处理情况等,大幅改善供应商生产效率,实现上下游信息互通的同时,也为后续帮助供应商清理冗余库存做前期布局。SHEIN后端供应系统分为商品中心、供应链中心及IT研发中心,且针对不同环节开发了30-40个系统,后端供应体系的完善为供应商持续赋能,不断提升生产效率。

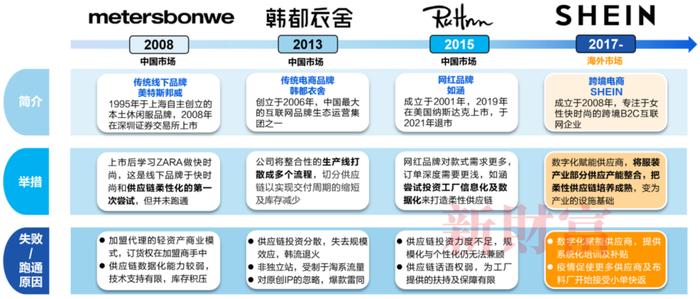

SHEIN小单快反模式的跑通,可以说占据了天时、地利与人和。我国柔性供应链最早出现于2008年,后续总共经过4轮发展尝试。以往制衣厂是先交定金的订单模式,大多不愿做小单快反,2020年疫情开始后,外贸业务基本停滞,广州制衣厂与布料厂为了生存,均选择配合SHEIN的小批量出货测试。我们认为,正是SHEIN坚持对供应商进行数字化投入,为吸引供应商做小单快反,并提供补贴政策与系统化培训,才逐步将服装产业供应产能整合,成功将柔性供应链培养成熟。

图6:各品牌小单快反发展复盘

“天时”方面,线下传统快时尚受疫情冲击,SHEIN基于线上布局迎来高增。2020年初疫情爆发后,美国服装鞋履市场规模下滑超20%,以线下销售为主的传统快时尚品牌受影响严重,ZARA及H&M于2020年一季度到2022年四季度期间净关店数分别为257和566家,2020年迅销及Inditex营收亦同比大幅下降。疫情期间,人们购物习惯逐渐从线下转为线上,SHEIN凭借线上布局加性价比、高SKU,满足了海外大众群体及价格敏感消费者的需求,2020年收入同比增长211%。

“地利”上,背靠高效协同产业链,缩短与厂商距离降本增效。SHEIN总部及供应链中心位于广州市番禺区,制衣订单亦分散于番禺区的中小型制造工厂中。服装是番禺区传统优势产业,据广州市商务局数据显示,截至2022年10月,番禺区有超3.4万家服装企业,其中有7281家为服装制造企业。SHEIN能够触达的中国供应商数量超过1000家,其中围绕SHEIN在广州番禺设工厂的核心供应商约有300-400家。根据高德地图,SHEIN总部附近分布着大量服装厂,其将办公室设在核心厂商中心,提高了信息传输效率及透明度,进而降低了对供应商的管理成本和交易成本。

“人和”上,SHEIN货期短、无库存压力,小单快反模式直击中小工厂痛点。SHEIN根据大量中小型供应商特点,后端柔性供应链采取小单快反模式,订单多为每单100-500件的小批量订单,此后根据前端反馈进行大规模返单,大幅度减轻供应商库存压力。此模式下,离岸价(FOB)模式、原始设计制造商(ODM)模式、原始设备制造商(OEM)模式供应商货期分别为7-15天、10-15天、9-18天,极大提高供应商生产效率。SHEIN还为新商家提供利润补贴、运费补贴、额度支持、款项减免四大扶持机制,以降低供应商的入驻成本。

SHEIN在仓储物流方面,深化运输供应链合作,集中化规模运输提升议价权。据百晓网数据,截至2022年,SHEIN在全球已拥有200多家物流和供应链合作伙伴,且包机数量在业内名列前茅,拥有佛山、南沙、比利时、美东、美西、印度6大物流中心和洛杉矶、列日、马尼拉、迪拜、孟买、义乌、南京7个客管中心。国内中心仓的集中运输亦使得SHEIN有更多的货物体量,从而在跨境物流端拥有更多议价权。

SHEIN商品95%为国内中心仓向海外直邮,流程为供应商到中心仓到跨境运输再到消费者,其中,供应商只需要承担产品成本、货物从工厂到SHEIN中心仓的成本两大块即可,跨境物流中的运输费用则全部由SHEIN承担,以有效降低供应商成本。中心仓储搭建上,SHEIN分别搭建了国内仓和海外仓,其中海外仓有两种,一种为海外运营仓,负责发货,发货占比仅为5%,主要因为SHEIN每单件数平均为10件,易出现海外无货从国内调度的情况,从而拆分快递增加运费,因此大部分为国内直邮;另一种为海外中转仓,仅负责退货,主要因为跨境电商退货成本较高,建立海外退货仓可以节省退回国内的流转步骤,并且将退货商品进行二次处理后,可进行二次销售。

相较传统快时尚品牌以及快时尚跨境电商同行,SHEIN的产品力有三方面。

一是上新更快,产品更多。SHEIN每日会上新大量新品,据我们统计,2023年9月2日至7日,日均上新2725款产品,其中9月7日上新3408款,同期Zaful日均上新仅为45款。

二是极致性价比。SHEIN在多个热门品类相较同行均有价格优势,以上衣为例,SHEIN均价为10美元,而Forever21、H&M及Zara分别为16、23、36美元。选取销量前20的上衣商品,SHEIN的最低价为1.4美元,而同为快时尚跨境电商的Zaful最低价为5美元。

三是爆款频出。2018年SHEIN的商业计划书显示,其爆款率在50%、滞销率在10%左右。

对于零售商而言,布局自营品牌可以获得更多的利润,不同于一般的垂直业务拓展,SHEIN的业务触角已从女装逐渐拓展到美妆、鞋履、宠物等领域,从而衍生出ROMWE、SHEGLAM、CUCCOO、PETSIN等11个自有品牌。[5] 保持主站性价比战略打法的同时,其充分利用互联网的天然优势,以DTC的模式独立发展,建立广泛的业务生态网络,提升公司吸引力。

依托一手数据,提升获客效率。SHEIN于2012年建立之初便购买了自己的域名,提前进行独立站的搭建。依托其独立站模式,SHEIN的后续私域推广更具独立性。随着隐私保护法的不断完善,SHEIN独立站优势更加明显,其可以通过站内获取用户的一手数据,以便后续营销的精准触达。独立站不仅可以为SHEIN提供稳定的流量,也可成为其打造品牌价值的平台。

SHEIN在公私域营销上进行多平台多渠道投放广告,多触点营销引流入池卓有成效。除了常规的社交网站,Google、Yahoo等热门搜索引擎网站也是SHEIN的广告投放地。从投放结果来看,用户直接进入网站和付费搜索为主要流量来源,2023年6月至8月期间,SHEIN的官网总访问量达到7.4亿,且在各大热门媒体中所获流量占比均高于60%,差异化投放战略助力SHEIN抢先占领平台流量份额。

图7:SHEIN广告投放

“网红KOL+营销联盟”双管齐下,实现品牌销量齐增长。SHEIN持续与不同量级的明星和网红合作,加速品牌的曝光,助力导流和销售闭环形成。同顶流明星合作,可以提高品牌知名度;此外,SHEIN也跟粉丝几万的中小博主合作,以测评、穿搭推荐等形式广泛拉动产品曝光量,从而增加销量。其会通过联盟平台大量招募KOC、博主以及素人,广泛发布SHEIN相关帖子增强外链密度,从而增加客户下单购买的可能性。相对于逐渐商业化的网红营销,“素人”联盟客的价格更低、见效更快,品牌方只需为结果付费,属于低风险策略。

多渠道精细化运营社媒账号,持续强化品牌理念,实现用户粉丝转化沉淀。SHEIN在Ins、Facebook等海外主流社媒平台上都累积了上千万粉丝,并且按照不同地区进行账号单独运营,提高了品牌曝光量。截至2023年9月,SHEIN在Ins上累积发帖数量已经超过2.5万,活跃度远超其他快时尚品牌。

本土化运作和站内活动促进用户活跃度。SHEIN会针对不同国家开设当地站点,基于当地文化及潮流趋势做本土化推荐。基于此运作模式,SHEIN本地App流量占比达72%,应用MAU及用户日均使用时长均领跑同行,位列中国电商应用海外下载榜第一。

04

未来展望:寻求线下突破,实现双引擎发展

入股Forever21母公司,资本合作获取线下运营经验。2023年8月24日,SHEIN收购Forever21的母公司SPARCGroup的1/3股权,同为性价比快时尚的Forever21品牌70%以上的销售来源于线下门店,收购后,SHEIN或将利用Forever21的零售和仓储设施等线下门店资源,提高其商品线下曝光度及服务水平。

不断试水快闪店和长期线下实体店,寻求业务增长突破口。2022年11月,SHEIN在东京开设了其全球第一家永久性实体空间,顾客可以通过SHEIN应用程序扫描标签上的二维码进行商品购买。2023年,SHEIN计划于EMEA地区开设30场快闪店,北美、拉美、澳大利亚等地的快闪店也同步开展,不同地区快闪店会结合当地特色及消费人群特征做本土化调整,以增强线下营销触达。

“自营品牌+平台模式”双引擎发展,释放未来增长空间。除独立站自营模式外,SHEIN目前正在转型做三方平台,开放线上全品类合作。平台模式既能够丰富商品品类,满足客户多样化需求,又能够为商家沉淀品牌价值,拓展广告变现方式。继2023年6月发布“希有引力”百万卖家计划后,9月SHEIN又推出全国500城产业带出海计划,助力跨境电商产业带品牌出海的同时,也利用其数字化赋能产业链,从而带动产业链升级。