【财经分析】超长期特别国债迅速售罄,30年国债ETF是“绕道”优选吗?

转自:新华财经

新华财经上海5月21日电(谈瑞)5月20日,部分银行面向个人投资者限时开售今年首只超长期特别国债“24特别国债01”。期限虽然超长,但挡不住个人投资者的热情,部分代销银行未到截止时间即已宣告额度售罄。与此同时,今年以来30年国债ETF“量价齐升”,表现尤为亮眼。这一产品是否可以成为超长期特别国债盛况之下的替代之选?

限时开售、额度告罄,超长期特别国债受到热捧

5月20日,30年期超长期特别国债对个人投资者开放。2024年超长期特别国债(一期)利率为2.57%,30年期,100元起购,风险等级为R2较低风险。

据悉,当日,仅部分银行,如招商银行、浙商银行,面向个人投资者开放首期30年期超长期特别国债购买渠道;工商银行、建设银行、农业银行等多家银行的理财经理则表示,目前暂未收到向个人投资者发售超长期特别国债的通知。

除了购买渠道有限,额度也颇显紧张——据招商银行、浙商银行的理财经理介绍,这两家银行仅在5月20日上午10时至下午3时30分向个人投资者开放超长期特别国债购买渠道。其中,招商银行的额度为5亿元,发售后两小时内售出超3亿元;浙商银行限量发行2000万元,当天下午1时30分左右,该行理财经理即表示该行额度已售罄,且不确定后续是否会有新的额度释放出来。

在个人投资者风险评级方面,30年期超长期特别国债也并非对所有客户开放,且不同银行对客户要求也不尽相同。浙商银行要求风险等级在R2及以上的个人投资者才可以通过该行手机银行APP购买超长期特别国债。招商银行则表示,风险等级在A3及以上的个人投资者,可通过该行的网点柜台或者网上银行购买超长期特别国债,但在该行手机银行APP客户端无法购买。

分析认为,热度之下,个人投资者在抢购30年期超长期特别国债的同时,也应该综合考量自身的投资目标、风险承受能力、资金流动性需求以及对市场利率变动的预期。从风险暴露来看,一是超长期特别国债因其时间特性很难持有到期,个人投资者因资金流动需求发生转让时,不一定能够获得理想的价格;二是未来的通货膨胀也会消减投资超长期国债的实际收益,或难达到个人投资者做出投资决策时的目标期望。

年化近18%,30年国债ETF是“绕道”优选吗?

在超长期特别国债受到个人投资者热捧而面临供不应求局面的同时,值得注意的是,今年以来30年国债ETF业绩表现优异、规模体量增长极为迅速。

数据显示,沪市目前共有债券ETF产品15只。2024年以来,沪市债券ETF平均年化收益率达7.48%,其中,30年国债ETF年化收益更是冲上17.84%。与此同时,沪市债券ETF产品年内规模增长显著,短融ETF以300亿元体量成为境内最大的债券ETF单品;30年国债ETF增长达5倍,最新规模超过21亿元;城投债ETF、十年国债ETF的规模增幅均已翻番。

春江水暖,越来越多的基金公司正在抢先布局超长期国债ETF。华泰柏瑞上证超长期国债ETF、博时上证30年期国债ETF、易方达上证30年期国债ETF、南方基金上证超长期国债ETF等多只产品近期陆续上报,部分已经获批发行。

以鹏扬基金管理有限公司发行的30年国债ETF(511090)为例。其成立于2023年5月19日,为市场上首只超长期限国债ETF,紧密跟踪中债-30年期国债指数,该指数成分券由在境内公开发行上市流通的发行期限为30年且待偿期25-30年(包含25年和30年)的记账式国债组成,每月调整一次。这意味着其下个月即有可能会纳入特别国债,可作为投资该类债券的业绩比较基准和标的指数。

业内认为,与直接购买超长期特别国债对比,国债ETF在交易门槛、流动性等方面都体现出突出优势。国债ETF最小交易单位为100份,约1万元,还能够通过分散化配置降低投资风险;相较于超长期特别国债难以持有到期的特性,国债ETF买卖即时成交,并可实现T+0日内回转交易,流动性也更为充裕。

长端回调风险仍存,久期配置或为要义

作为记账式国债,本期开放的30年期超长期特别国债同样存在利率风险。因此,相较于投资债券产品的工具,投资者或许更应该在久期配置上投以更多注意力。

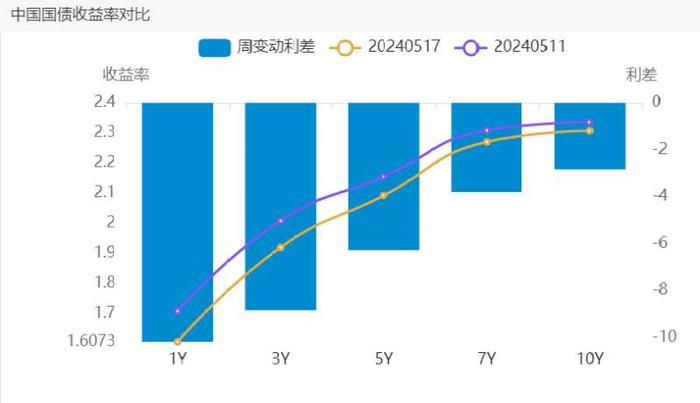

上周,主要受地产政策放松的影响,长债收益率上行,期限利差走阔。全周来看,10年期国债收益率上行2BP至2.31%,1年与10年国债期限利差扩大5BP至70BP。

“当前阶段央行政策取向偏宽松,市场资金较多,因此整体债券上行风险有限。”华福证券分析师徐亮认为,近期短端表现稍好于长端,应根据组合实际情况考虑,对于负债端稳定或者规模不高的组合,可以优先选择较高票息的中等久期品种;对于规模较大或负债端波动大的组合,可以保持灵活性较高的哑铃型组合,从长端阶段性资本利得上获取收益。

浙商证券首席固收分析师覃汉则着重提示了长端回调风险。覃汉表示,超长期特别国债发行计划节奏较为分散,虽然短期避免了集中供给带来的冲击,但长期来看一级供给增加可能导致二级市场30年国债流动性减弱,较高的发行频率或意味着潜在抛压偏大。从具体点位来看,30年国债收益率或在2.5%-2.8%区间波动。

编辑:葛佳明