资金流入带动A股转暖,适合的投资标的怎么选?

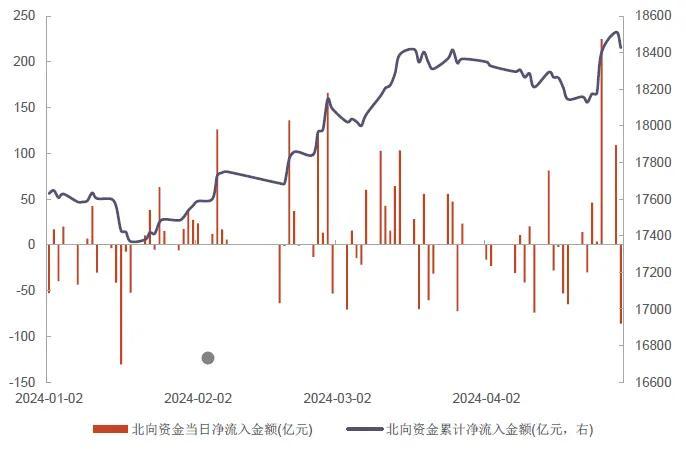

5月前两个交易日开门红,A股各大主要指数上涨。据Wind数据,5月6日北上资金净流入93.16亿元。4月份下旬以来,在外资大量流入的带动下,A股市场明显反弹,投资者信心得到提振。

Wind数据显示,4月22日至26日一周,北向资金净流入257.96亿元,主要加仓了有色金属、食品饮料和医药生物等行业,代表了外资对A股市场的看好;ETF单周净流入535亿元,则是增量资金加仓的风向标。两股资金力量正在为股市源源不断注入流动性。

自从3月19日日本央行宣布结束负利率时代,同时取消负利率政策和收益率曲线控制(YCC),日元持续下跌。4月日本央行的利率决议,将基准利率维持在0-0.1%,引发日元再一轮下跌,美元兑日元一度达到158。此前受日元强避险属性吸引的资金回流港股及A股市场。此外,4月下旬以来债市回调,一些资金撤出长久期的债券市场。债券市场流出的资金也带来了A股流动性的改善。

图:北向资金2024年流入情况

数据来源Wind,2024.01.02至2024.04.30。

中国资产近期全面上涨,人民币兑美元汇率有所上升,恒生指数从1月末底部大涨20%,海外中概股反弹,A股市场也自春节后明显反弹。近期不断有外资行如瑞银、高盛、大摩等,表示看好A股及港股,并建议海外投资者可逐渐把视野重新转向当下全球资产中更具性价比的中国权益类资产。

国内资产近期上涨,主要有以下几方面的原因:1)今年以来中国经济趋向于复苏,基本面好转;2)亚洲其他货币加速贬值,港币和人民币相对较强,中国资产具有一定的保值能力;3)近期市场对于中美关系的担忧有所缓和。在这样的背景下,近期海外投资机构纷纷看多中国资产,考虑到美、日、印等股票市场的估值都处于高位,而中国资产当下处于估值洼地,预计更多外资将回流中国,带动A股延续上行趋势。

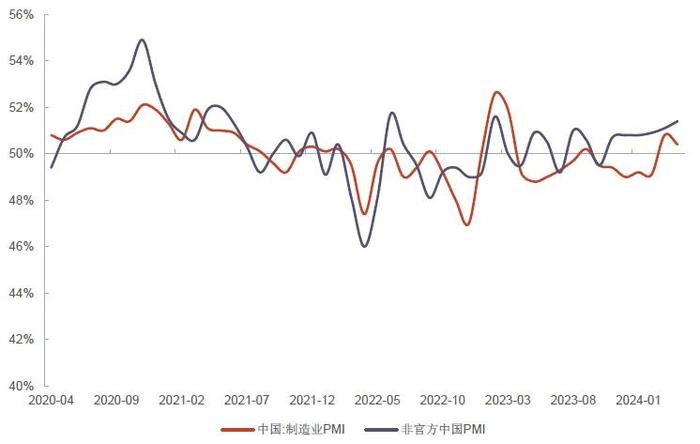

图:4月中国制造业PMI重回扩张区间

数据来源Wind,2020.04.01至2024.04.30.

从市场风格来看,一方面高股息资产仍然值得中长期持有,另一方面市场热度提升之后,科技成长风格也有望受到关注。

低估值高股息风格仍然是中长期高性价比的选择。市场对于强调现金流、盈利能力稳定性以及股东回报的逻辑不断得到认可,这意味着高股息类资产的相对强势有望持续。只是短期交易筹码出现拥挤时,高股息股票或出现回调波动。

从股票市场长期回报来说,高股息一直是较为稳定的回报来源。尤其是在政策鼓励上市公司提高分红比例的背景下,高股息股票愈发受到关注。在政策鼓励和追求确定性的背景下,市场对于高质量资产重视程度提升,兼具高股息和高资产质量的板块可能会更加受到投资者青睐。

东方红中证东方红红利低波动指数基金紧密跟踪中证东方红红利低波动指数(代码:931446)。该指数在编制逻辑上兼顾盈利能力和分红的持续稳定性,努力筛选能为股东创造长期收益且股价表现较为稳健的优质上市公司。

红利板块经历了去年的上涨后,中证东方红红利低波动指数(931446)的市盈率也只有7.7倍(截至2024.05.07),仍然处于2019年以来的中等偏低水平,配置价值依然明显。

另一方面,在市场热度提升的情况下,成长风格有望乘风而起。根据上市公司2024年一季报,部分成长板块盈利超预期。低配成长板块的资金有明显的仓位回补诉求。同时,投资者资产配置结构需要再平衡,看好真成长风格的资金开始入场。

根据上市公司2024年一季报显示,部分成长板块实现盈利大幅改善。一季报收入和业绩均实现逆势改善的行业有电子、社会服务、轻工制造、食品饮料、汽车、石油石化、家用电器。2024年一季度业绩改善主要集中在三条线索:一是受益于海外需求改善的出口链,海外业务收入占比超过20%的行业,如电子、汽车、家用电器、机械设备等2024年一季度盈利增速分别达到75.2%、16.2%、10.6%和2.7%。二是受益于居民旅游出行修复的服务消费板块,社会服务、交通运输行业2024年一季度盈利增速分别为52.1%和25.3%。三是受益于商品涨价的部分行业,2024年一季度石油石化、贵金属行业盈利增速分别为10.4%、67.2%。

作为典型的成长因子策略的指数基金——东方红中证优势成长指数发起基金,紧密跟踪中证东方红优势成长指数(代码:931579),以企业“盈利”为主要标准,精选优质成长好公司,运用科学的权重分布构建而成。该指数在编制时,注重筛选流动性较好、盈利能力良好、盈利成长超预期,且近期市场认可度较高的股票。

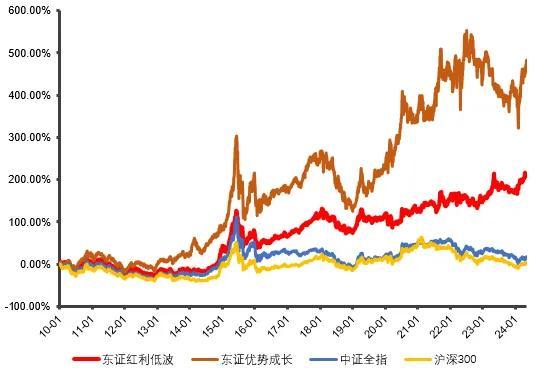

中证东方红红利低波动指数(代码:931446)和中证东方红优势成长指数(代码:931579)均以2009年12月31日为基日,以1000点为基点。自2010年1月1日至2024年5月7日,中证东方红优势成长指数(931579)和中证东方红红利低波动指数(931446)走势均远超中证全指(000985)和沪深300(000300),尤其是中证东方红优势成长指数(931579)表现更为突出。

图:中证东方红红利低波动指数、中证东方红优势成长指数、中证全指与沪深300指数走势图:

数据来源Wind,2010.01.01至2024.05.07.

股市复苏、信心逐步恢复,投资者该如何选择投资标的呢?从中长期来说,高股息红利资产仍然是值得配置的方向;同时,在市场热度提升之后,成长风格也会愈来愈受到关注,真正具备高成长能力的股票有望为投资者带来更高回报。对于投资者来说,选择基于红利因子和成长因子的SmartBeta指数是较为方便快捷的方式。

东方红中证东方红红利低波动指数基金和东方红中证优势成长指数发起基金,值得关注!

风险提示:

东方红中证优势成长指数发起基金是一只股票型基金,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。本基金是指数型基金,具有与标的指数相似的风险收益特征,标的指数为中证东方红优势成长指数(代码:931579)。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,信用风险,技术风险,操作风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。

东方红中证东方红红利低波动指数基金是一只股票型基金,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。本基金是指数型基金,具有与标的指数相似的风险收益特征,标的指数为中证东方红红利低波动指数(代码:931446)。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,信用风险,技术风险,操作风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。

基金的过往业绩及其净值高低并不预示未来业绩表现,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利,也不保证最低收益。基金投资有风险,投资需谨慎。投资者投资基金前,请认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。