首日IPO公开招股获27倍认购,嘀嗒出行有望成为“中国共享出行第一股”

昨日,嘀嗒出行(02559.HK)启动公开招股,赴港IPO再迎突破性进展,有望成为“中国共享出行第一股”。嘀嗒出行公告显示,公司拟全球发售股份3909.1万股,中国香港发售股份390.95万股,国际发售股份3518.15万股,另有15%超额配股权,发售价将为每股发售股份5.00至7.00港元。

根据捷利交易宝的新股数据,截至6月21日12:00分,嘀嗒出行公开认购倍数超27倍,从一个侧面展现了投资者对于嘀嗒出行财务表现,商业模式和赛道前景的认可。

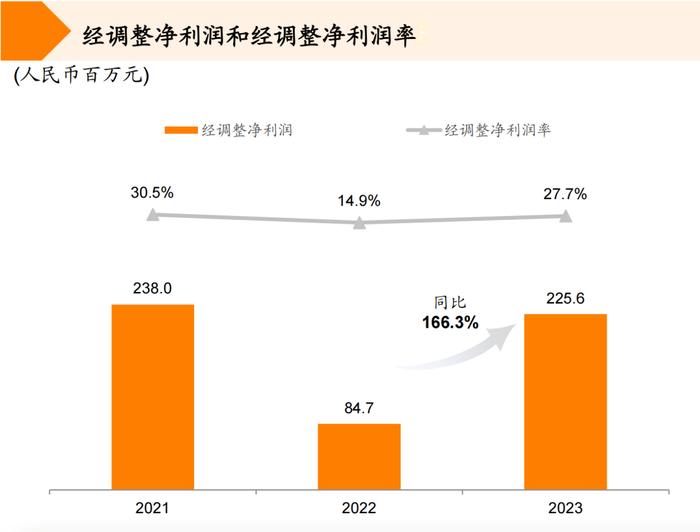

招股书显示,2021年、2022年和2023年,嘀嗒出行同期调整后净利润分别为2.4亿元、0.8亿元和2.3亿元。同年期经调整净利润率(非国际财务报告准则计量)分别为30.5%、14.9%及27.7%。这意味着,自2019年首次盈利的嘀嗒出行,已实现连续五年盈利。

过去十年,共享出行市场早已卷出新高度,嘀嗒出行为何可以低调潜行,在IPO之路上先人一步?除了可持续盈利,还有哪些重要支撑?

业内人士认为,嘀嗒出行专注于顺风车和智慧出租车服务,轻资产商业模式和健康的单位经济模型使企业能够持续稳健增长;同时,也具备更强的成本控制能力,用小资本可以撬动大增长。此外,嘀嗒出行通过不增加额外上路车辆来创造更多运输效能的战略,更符合可持续发展趋势;最后,过去十年嘀嗒出行在顺风车和智慧出租车领域的专注,垂直和深耕,在行业理解与洞察、用户口碑、运营和技术经验等方面,形成了深厚壁垒和强大后劲。

01

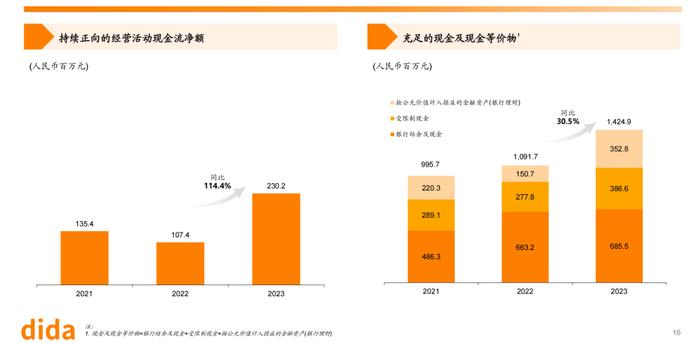

2023年现金流净额达2.3亿元,同比增长114.4%

从招股书来看,嘀嗒出行的营收和现金流表现十分亮眼。

2023年,嘀嗒出行交易总额约为人民币90亿元。2021年、2022年和2023年,嘀嗒出行总收入分别为人民币7.8亿元、5.7亿元和8.2亿元。2023年,嘀嗒出行净利润达人民币2.3亿元,同比增长166.3%;毛利润达6.1亿元,同比增长41.6%。

此外,2021年、2022年和2023年,嘀嗒出行的经营活动现金流净额分别为人民币1.4亿元、1.1亿元和2.3亿元,其中2023年同比增长114.4%。

值得一提的是,2022年是出行行业最严峻的一年,国内多个城市处于静态管理中。但从上述表现来看,嘀嗒出行经受住了极度压力测试,体现出其穿越周期的可持续高毛利高净利能力。

网经社电子商务研究中心数字生活分析师陈礼腾表示,嘀嗒出行通过港交所聆讯是上市委员会对其公司治理和运营能力、财务表现、市场地位、业务模式以及市场前景的认可表现。

02

轻资产模式造血能力强,促进业务延展性

顺风车是嘀嗒出行的王牌业务。招股书显示,截至2023年12月31日,嘀嗒出行在全国366个城市提供基于App的顺风车平台服务,拥有约15.6百万名认证私家车车主。自嘀嗒出行成立以来及直至2023年12月31日,已为约69.4百万名顺风车乘客提供服务。

2023年,嘀嗒顺风车搭乘次数和交易总额分别同比大幅增长38.3%和41%。具体而言,2021年、2022年及2023年,嘀嗒顺风车分别促成约129.7百万次、94.2百万次和130.3百万次搭乘,交易总额分别约为人民币78亿元、61亿元和86亿元。

当前,国内共享出行市场竞争进入白热化阶段,已有多地交通管理部门发布网约车饱和预警。顺风车业务依靠什么优势突破重围?

据了解,作为纯信息服务平台,嘀嗒出行并不拥有或租赁车队车辆,也无需承担任何与持有车辆资产相关的支出。同时,由于顺风车是车主乘客分摊出行成本,互惠互利的出行模式,因此相比网约车,平台无需支付大量补贴去促成订单。

根据弗若斯特沙利文报告,2023年,嘀嗒顺风车车主补贴及顺风车乘客用户奖励总额仅占同年顺风车平台交易总额的1.8%,远低于网约车中支付予司机及乘客奖励及补贴的平台交易总额平均16.7%的水平。

同时,2021年至2023年,嘀嗒出行的销售和运营费用规模逐年降低,其中重要原因,是完善的促销活动评估机制提高了营销活动效率。这也从侧面印证了其成本控制能力。

陈礼腾认为,顺风车作为真正意义上的共享经济,在优化闲置资源配置、节能减排上有着积极作用。嘀嗒出行以顺风车为切入点,避免了和网约车公司的直接竞争,走出一条小而美的垂直化道路。

“嘀嗒出行专注于出租车与顺风车市场,提供信息服务,属于轻资产运作模式。得益于该模式,嘀嗒出行展现了良好自我的造血能力和可持续的发展能力。”陈礼腾表示。

换句话说,过去十年,正是这种轻资产的商业模式,使嘀嗒出行以较小的增量成本来快速扩大业务规模,促进业务延展性,同时保持盈利,实现了高于其他出行平台的单位经济性和运营杠杆率。

03

单位经济模型更优,顺风车市场前景广阔

虽然从用户体验角度看,顺风车平台与网约车平台有很多相似之处,但两者平台上的服务提供方完全不同,一个是顺路而为的车主,一个是专业司机,因此业务模式存在根本区别,单位经济指标也存在明显差异。

北京市盈科律师事务所高级合伙人代现峰介绍,顺风车也称私人小客车合乘,与网约车业务有以下几个关键性区别:一是不以盈利为目的,二是为了分摊部分出行成本或免费互助的共享出行方式,三是乘车人与车主的时间、路线基本相同为原则,四是每日每车派单次数有一定限制。

“顺风车业务相较于网约车业务,从商业模式上看,具备单位经济模型更优的特点。”代现峰说。

具体而言,在网约车平台成本支出中,车辆购买或车辆租赁成本占很大一部分,同时,网约车司机以车费作为谋生收入来源。而对顺风车车主而言,买车是为了自己消费,提供顺风车服务是顺路而为。

这意味着顺风车车主不需要计算车辆本身折旧,可以用较低的边际成本来提供顺风车服务。而对于乘客来说,则能够以更低的价格获得类似甚至优于网约车的出行体验。此外,由于顺风车平台无需支付大额补贴及奖励,因此尽管顺风车车费和服务费率都远低于网约车,但平台还能保持较高的盈利。

顺风车平台在车主和乘客之间搭建起桥梁,双边用户规模增长也将驱动庞大的网络效应。不同于网约车,顺风车的车主和乘客基于节约出行成本的目的,均有参与顺风合乘的自发需求。随着顺风车车主规模持续增长,平台能够吸引更多乘客,乘客也能花费更少等待时间、享受更高应答率,并在更大范围内完成出行。另一方面,乘客的增加则提升了平台可用运力的利用率,继而吸引更多车主发布行程及接单,从而推进顺风车应答率持续提升。

根据弗若斯特沙利文报告,2021年、2022年及2023年,嘀嗒顺风车应答率分别为56.4%、58.8%及66.5%,高于约50%至55%的行业平均水平。同时,2023年,嘀嗒顺风车月均活跃认证顺风车车主及顺风车搭乘人数,分别同比增长33.3%和29.7%。这也印证了其用户运营经验的深厚积累,和产品体验持续提升。

当前,国内顺风车市场仍处于起步阶段,未来发展前景广阔。弗若斯特沙利文报告预计,得益于宏观经济环境改善、城镇化率提升、私家车数量持续增长和更多顺风车利好政策推出,顺风车市场将成为中国汽车客运市场增长最快的细分市场。

顺风车市场交易总额预计将由2024年的人民币371亿元增至2028年的人民币1039亿元,2024-2028年的复合年增长率为29.4%。同时,以出行距离计的顺风车渗透率,预计将从2024年的0.36%增至2028年的0.80%。

轻资产商业模式和健康的单位经济模型为嘀嗒出行带来了可持续的盈利能力,也形成了其在业内特有的核心优势。拿到上市钥匙之后,这家企业将书写怎样的新故事,值得市场期待。