发行规模同比翻一倍 钟爱清洁能源 银行绿色金融债券还有哪些发力点?

财联社7月21日讯(实习记者哈力克)“双碳”目标下,银行也在积极引导资金向绿色低碳产业倾斜。目前,绿色金融债券仍然是银行支持绿色金融建设的主力产品。

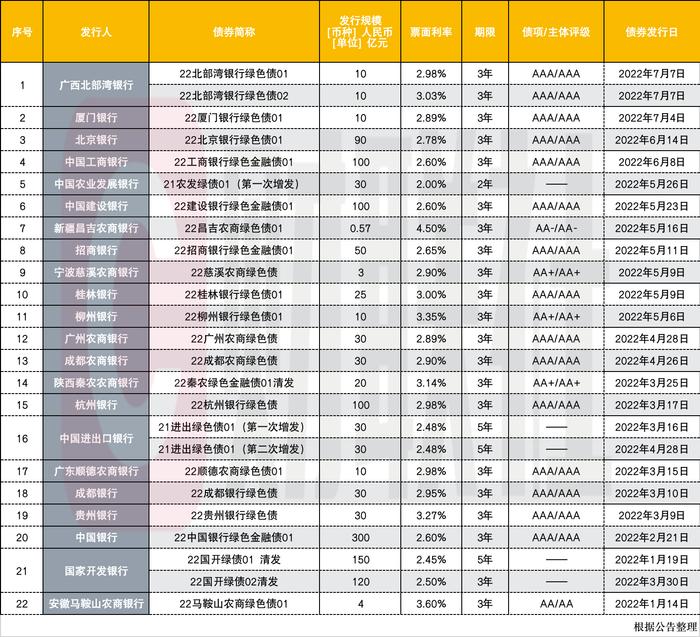

数据显示,截至7月21日,年内已有22家银行共发行25只绿色金融债券,累计发行规模达到1322.57亿元。其中商业银行发行量达962亿元。

银行发力绿色金融背后,是全国碳排放权交易市场开局表现平稳,效果初显。自2021年7月16日正式上线以来,全国碳市场已运行一年。数据显示,截至2022年7月15日,碳排放配额(CEA)累计成交量1.94亿吨,累计成交金额84.92亿元。

中央财经大学绿色金融国际研究院研究员刘楠表示,2022年上半年绿色金融债券有效发挥了其规模优势。银行应引导和撬动更多金融资源向绿色项目倾斜,践行银行企业社会责任,积极参与全球环境治理和应对气候变化行动。

发行规模涨超一倍,城商行最为活跃

绿色金融债券是银行用于支持绿色产业项目发展的重要融资工具。

财联社记者根据中国货币网数据统计,截至7月21日,年内已有22家银行共发行25只绿色金融债券,发行数量同比上涨79%,累计发行规模达到1322.57亿元,同比上涨超180%。

“从境内绿色债券市场来看,2022年上半年绿色金融债券有效发挥了其规模优势。”刘楠说。

其中,国家开发银行、中国农业发展银行和中国进出口银行三家政策性银行分别募集270亿元、30亿元、60亿元,共占据总发行量的27%。

19家商业银行共发行20只绿色金融债券,累计发行规模达962亿元。广西北部湾银行于7月7日发行两只绿色金融债券,其余商业银行各发行一只绿色金融债券。

具体来看,中国银行发行的“22中国银行绿色金融债01”规模最大,达到300亿元,接近总量的四分之一。工商银行、建设银行和杭州银行分别发行100亿元规模的绿色金融债券。北京银行、招商银行发行的绿色金融债券发行量为90亿元、50亿元,其余商业银行绿色金融债券规模均在30亿元及以下。

可以发现,国有大行仍然是绿色金融债券发行“主角”,500亿的发行规模占据商业银行发行量的“半壁江山”。城商行最为活跃,北京银行、贵州银行、成都银行在内的8家城商行参与发行绿色金融债券,规模达365亿元,其中杭州银行发行规模最多,达到100亿元。

农商银行虽然在数量上有所优势,共有7家参与发行绿色金融债券。但其发行规模垫底,7家农商银行合计发行97.57亿元,且发行规模后三名均为农商银行,最低的一家是新疆昌吉农商银行,发行量为0.57亿元。

票面利率方面,“22昌吉农商绿色债01”最高,达到4.50%。6只债券利率在2%—3%之间,其余18只债券利率均低于3%。中国农业发展银行2%的票面利率达到最低,除政策性银行外,工商银行、建设银行和中国银行三家国有大行发行利率最低,为2.60%。

值得注意的是,包括广州农商银行在内的4家农商银行,其绿色金融债券发行利率也在3%以下。

此外,20只债券的主体评级和债项评级中,有15只达到了双AAA,占据显著比例。陕西秦农农商银行、宁波慈溪农商银行和柳州银行为双AA+。

“债券评级会考察评级对象的经营和财务状况,还会依据流动性监测指标和监管指标等要素综合得出结论,‘双AAA’说明评级对象抗风险能力极强,偿债能力极强,到期不能偿付的风险极低。”一业内人士表示,整体来看,银行发绿债环境良好,主体资质优异。

资金“钟爱”清洁能源产业

作为专项债券,绿色金融债券资金投向往往能传递出对相关绿色产业的投资偏好,这也会在一定程度上反映其发展趋势与前景。

2022年1月,中国银行间市场交易商协会曾发布通知称,绿色金融债券发行人应做好信息披露,按季度向市场披露募集资金使用情况。

据财联社记者统计,目前已有9家银行披露了截至2022年第一季度的绿色金融债券募集资金使用情况,累计投放金额达到813.7亿元,募投项目462个。

财联社记者整理发现,募集资金仍重点用于支持清洁能源产业发展,资金使用规模为349亿元,占年内绿色金融债券发行规模的26%。同时,该产业项目投资数量最多,达到159个,占总项目数量的34%。

面向清洁能源产业的前三投放金额分别为国家开发银行、中国进出口银行和中国银行的206.1亿元、80亿元、60.61亿元。

此外,清洁交通仍是主要募投领域,投放金额达到224.2亿元。投向污染防治的资金为77.7亿元,和生态环境产业的77.9亿元不相上下。

813.7亿元的总投放金额中,投向清洁生产产业的资金为3.22亿元,占比为0.4%。

刘楠告诉财联社,与去年相比,绿色金融债券的投资结构并未发生明显变化。钟爱清洁能源产业不仅是绿色金融债的特点,其他类型绿色债券和绿色信贷都表现出了相同的特点。“这一现象形成的原因可能是国内碳排放结构和产业发展特点等因素共同作用的结果。”

刘楠认为,从碳排放结构来看,能源行业是全国碳排放的重要源头,占全国总碳排放量的80%以上,因此大力发展清洁能源,优化能源供给结构成为碳达峰、碳中和目标实现的关键;从产业发展特点来看,我国清洁能源产业发展相对成熟,具备规模化发展的技术基础,且投资风险相对较低。

“比较而言,现阶段我国工业产业的绿色低碳转型执行难度相对较大,转型和投资风险相对较高。”刘楠说。

募投项目上,面向基础设施绿色升级和污染防治的项目数量并列第二,均为70个。第三名是生态环境产业,项目数量达到50个。投向绿色交通等三个领域的项目数量各仅有1个。

9家银行中,国家开发银行投放资金最多,达到500亿元,其次为中国银行,为105.7亿元,其项目数量最多,达到了174个。

除中国进出口银行、中国农业发展银行外,其余7家银行绿色金融债券所支持的项目涉及不同方向,其中,安徽马鞍山农商银行、广东顺德农商银行所投向的领域最多,涉及清洁能源产业、生态环境产业和污染防治等。

此外,截至2022年一季度末,国家开发银行闲置的绿色金融债券募集资金最多,其次是中国银行。陕西秦农农商银行闲置资金处于低位,安徽马鞍山农商银行和中国进出口银行已足额使用募集资金,无闲置资金。

“一些农商银行闲置资金比较少,一是它本身募集的资金就不是很多;其次,也能说明这些银行有合适的项目可投,资金使用效率比较高;同时反映出银行所在地绿色产业对于资金的需求还是很大的”上述业内人士表示,银行将募集来的资金快速投出去,可以很大程度缓解付息压力。

绿色金融下半年,银行还需加强产品创新

2022年是宣布“双碳”目标后的第二个年头。上一年,中国的贴标绿色债券发行量增幅巨大,据《中国绿色债券市场报告2021》所称,中国已经是全球第二大绿色债券市场。

2022年上半年,绿色债券发行规模继续保持强劲势头。据中诚信绿金数据显示,2022年上半年国内贴标绿色债券的发行规模达到4100.69亿元,发行只数260只。较去年同期增长67.21%、30.00%。其中,绿色金融债券发行规模占比最大。

刘楠告诉财联社,现阶段来看,人民银行有效发挥了其监督管理职责,各发行机构执行情况也很好。但是,随着绿色发展的深入推进,现阶段绿色金融债券的管理制度可能会滞后于国内外绿色发展政策和市场环境要求。

“因此,人民银行下一步可能需要考虑将ESG纳入绿色金融债券发行的全流程监督管理体系,以切实提升绿色金融债券风险管理能力和服务经济社会全面绿色低碳转型发展质量。”刘楠说。

另一担忧来自银行的参与度。数据显示,年内发行绿色金融债券的22家银行中,接近半数属首次,其余多数也仅是第二次发行。

“我国碳市场稳步推进,银行也要练就与之相匹配的绿色金融能力,加强制度建设,继续提升服务质效。”上述业内人士说,加大对优质绿色项目布局,重要的是加强绿色金融产品与服务创新力度。

目前,已有银行开始探索。招商银行于5月11日发行50亿元乡村振兴主题的绿色金融债券。6月8日,工商银行成功发行100亿元碳中和绿色金融债券,这些都是全国范围内商业银行首次发行相关债券。

刘楠表示,银行应充分发挥其中介桥梁作用,通过信贷业务和投资银行作用,引导和撬动更多金融资源向绿色项目倾斜。践行银行企业社会责任,通过参与国际绿色金融市场交流合作、践行国际绿色发展原则等方式,积极参与全球环境治理和应对气候变化行动。