芳纶纸国产替代龙头,多下游应用前景广阔——民士达(833394.BJ)深度报告

◼公司打破海外芳纶纸垄断,市占率全球第二

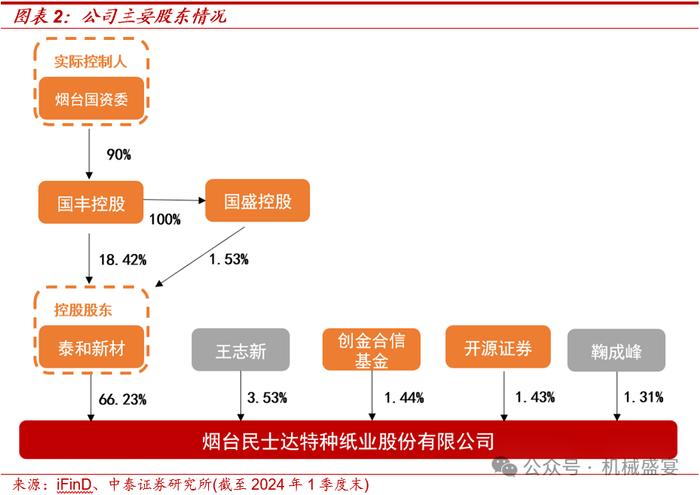

民士达特种纸业股份有限公司成立于2009年,通过自主研发打破国外芳纶纸技术垄断,目前市占率仅次于杜邦,居全球第二。公司系地方国企,大股东为上市公司泰和集团,亦为民士达上游原材料核心供应商。以上两家公司实际控制人均为烟台国资委,公司董事长均为宋西全先生,在管理和发展战略上具备较强的协同能力。

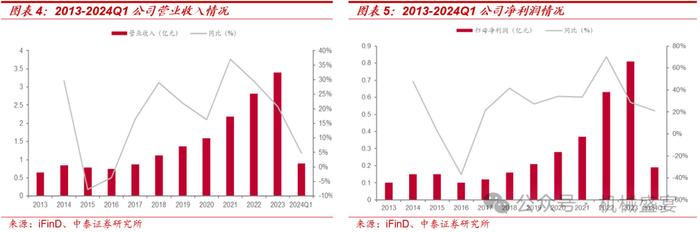

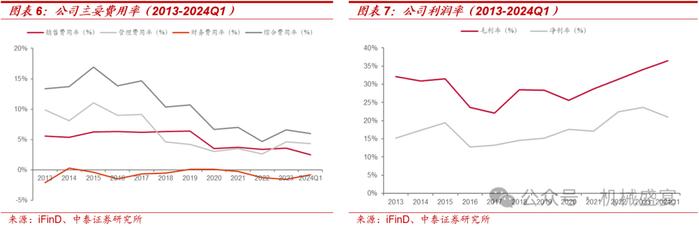

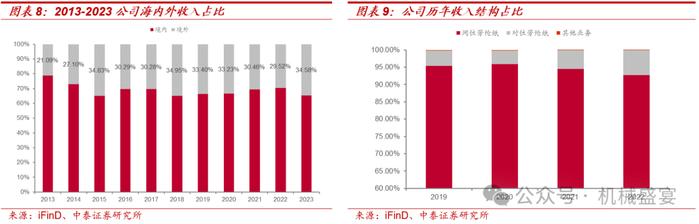

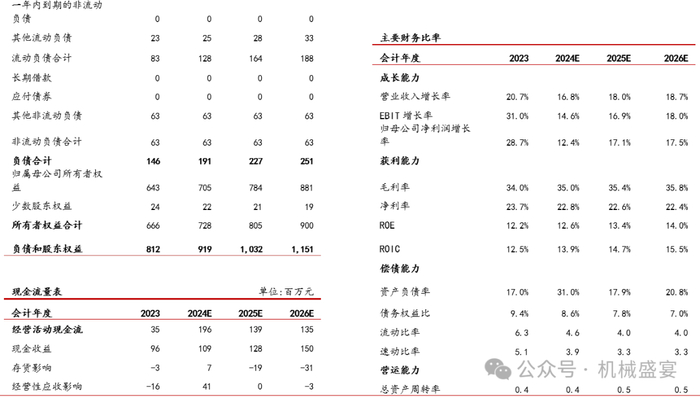

收入利润快速增长,盈利能力逐年提升。2013-2023年,公司营业收入CAGR=18.02%,归母净利润CAGR=23.50%,收入利润均维持高速增长。受益于规模效应,公司费用率水平不断下降,利润率持续提高,2023年公司毛利率、净利率均处于历史最高水平,分别达到34.01%和23.68%。同时,公司海外收入占比较为稳定,长期保持在30%-35%左右。

◼ 下游市场前景广阔,国产替代趋势明显

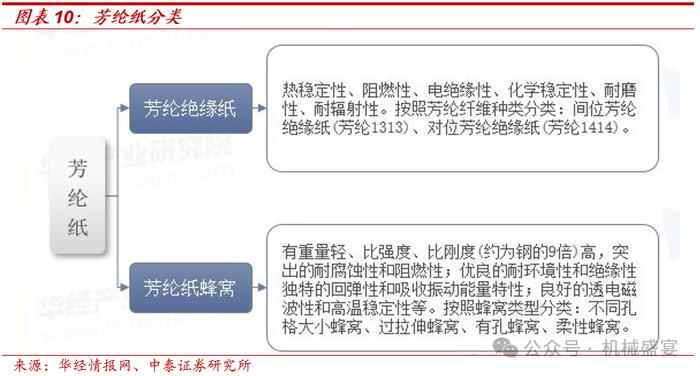

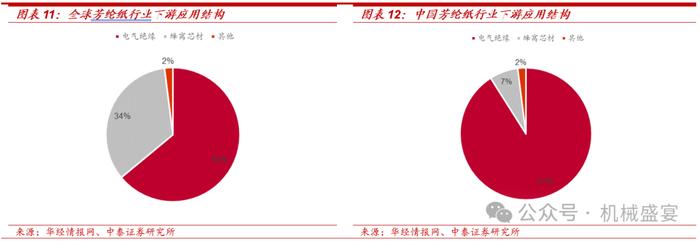

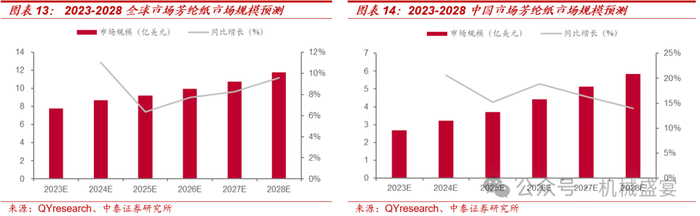

芳纶纸行业小而美,2028年全球市场预计近12亿美元。芳纶纸下游应用主要为电气绝缘材料和蜂窝芯材,其中电气绝缘材料下游主要为电机、发电领域;而蜂窝芯材需求相对较为高端,主要用于制作轻量化结构件,广泛用于轨交、航空、国防等高端领域。当前海内外需求结构存在较大差异,国内较为基础的电气绝缘需求占比高达91%,而全球此类需求占比仅为64%;因此我们认为国内高端领域的需求的提升空间较大,以航空航天、轨道交通为代表的高端领域的需求有望驱动我国芳纶纸市场持续增长。根据QYresearch数据,预计国内2023-2028年CAGR=16.98%,高于全球年化增速的8.58%。

美国杜邦占据主导地位,国产替代前景广阔。美国杜邦占据全球垄断地位,民士达凭借泰和集团在芳纶化工领域多年研究,填补了国内芳纶纸领域技术空白。根据华经产业研究院数据,按产能计算,2022年全球杜邦市占率约为57.1%,民士达仅为14.3%,其余三家合计占28.6%,行业呈现寡头竞争的局面。预计随着国产产品技术水平的不断提升,叠加价格与供应周期的优势,国产芳纶纸在整体市场的占比将不断提高,国产替代有望持续提速。

◼绑定上游企业,公司规模持续拓展

全球造纸级芳纶纤维产能较为稀缺,上游材料保供为重中之重。公司凭借与大股东泰和集团的深厚关系,绑定上游原材料供应。同时,民士达具有对供应商的自主选择权,且大股东承诺优先保障民士达供应并在无民士达许可前不进行外部销售,产业链协同优势筑成民士达在芳纶纸生产领域的坚固护城河。

公司积极提升产能,规模效应持续增强。公司通过募投项目积极拓展产能,预计公司2024-2026年实际产能有望达到2400、3120、3360吨。同时,公司主要产品间位芳纶纸2020-2022年呈现量价齐升的态势,毛利率水平同样伴随规模逐年提升,预计未来公司规模效应有望持续增强。

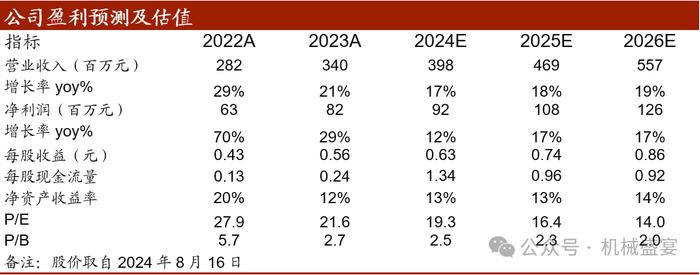

◼首次覆盖,给予“增持”评级。公司深耕芳纶纸行业,凭借与大股东泰和集团的上下游产业链协同优势,快速进行产能扩张,积极实现芳纶纸国产替代。我们预计公司2024-2026年的归母净利润分别为0.92、1.08、1.26亿元,对应PE分别为19、16、14倍,民士达估值水平低于其可比公司平均估值,考虑公司未来产能高速扩张及行业竞争格局较好两点因素,首次覆盖给予“增持”评级。

◼风险提示:业务集中度较高的风险;项目推进不及预期风险;研报使用的信息更新不及时的风险;行业规模测算偏差风险。

1、公司打破海外芳纶纸垄断,市占率全球第二

1.1发展历程&主营业务

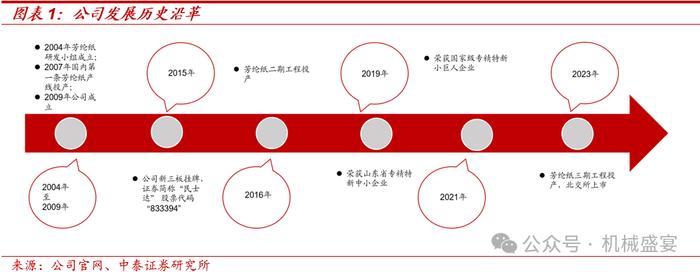

◼公司打破美国垄断地位,市占率居全球第二。烟台民士达特种纸业股份有限公司成立于2009年,专业从事芳纶纸及其衍生产品的研发、生产和销售,2023年4月在北京证券交易所上市。美国杜邦公司自20世纪60年代成功研发芳纶纸后长期处于垄断地位。公司通过自主研发打破国外技术垄断,目前市占率居全球第二。

◼实控人为烟台市国资委,大股东为上市公司泰和集团。截至2024年一季报,泰和集团直接持有民士达9686万股股份,占总股本的比例为66.23%,为公司控股股东。烟台市国资委通过间接控股,控制泰和集团并为公司实控人,亦为民士达实际控制人。民士达董事长宋西全先生同时任职泰和集团董事长。

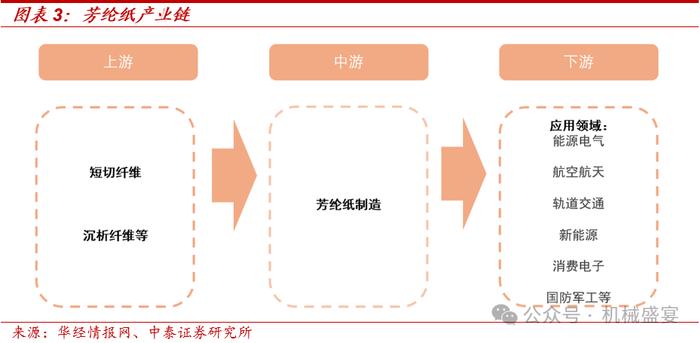

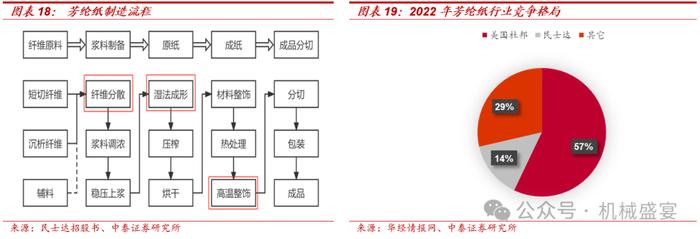

◼芳纶纸是一种性能优异的新材料,广泛应用于各类制造业领域。芳纶纸(“聚芳酰胺纤维纸”)是一种由制纸级芳纶纤维经纤维分散、湿法成形、高温整饰等工艺技术制成的高性能新材料,化学结构稳定、机械性能优良,具有高强度、耐高温、本质阻燃、绝缘、抗腐蚀、耐辐射等诸多特性,广泛应用于能源电气、航空航天、轨道交通、新能源、消费电子、国防军工等重要领域。

1.2财务情况:业绩与消费电子强收入利润快速增长,盈利能力逐年提升相关

◼得益于芳纶纸产品持续放量,公司收入利润同比高速增长。2023年,公司实现营业收入3.4亿元,同比增长20.70%,实现归母净利润0.82亿元,同比增长28.74%。2013-2023年,公司营业收入与归母净利润年均复合增长率分别为18.02%、23.50%,稳定保持高速增长。

◼规模效应导致费用率下降,公司2023年利润率处于历史最高水平。公司综合费用率从2013年的13.38%下降至2023年的6.61%,主要得益于公司收入体量持续增长所带来较强规模效应;毛利率在2016年后呈现持续增长态势,2023年毛利率34.01%,处于历史最高水平;同时净利率整体呈增长趋势,从2013年的15.23%增长至2023年的23.68%,同样处于历史最高水平。

◼ 公司主要产品为间位芳纶纸,海外收入占比稳定。2022年公司间位芳纶纸收入占比93%,对位芳纶纸收入占比7%。同时公司海外收入占比较为稳定,2015-2023年均保持在30%-35%左右。

2、高端下游前景广阔,国产替代趋势明显

2.1芳纶纸行业小而美,2028年全球市场预计近12亿美元

◼芳纶纸主要用作电气绝缘材料及蜂窝芯材,中国芳纶纸主要应用于电气绝缘领域。从全球市场来看,芳纶纸64%应用于电气绝缘,34%应用于蜂窝芯材;在我国,芳纶纸91%应用于电气绝缘,7%应用于蜂窝芯材,国内外芳纶纸应用结构差异较大,国内电气绝缘应用占比远高于蜂窝芯材。从应用领域上看,蜂窝芯材比电气绝缘的技术含量更高,而我国蜂窝芯材的比例仅为7%,在蜂窝芯材的应用程度上远远落后于国外。

◼下游需求不断增加,2028年全球市场规模预计近12亿美元。随着新能源汽车、风力发电、光伏发电、5G通信等芳纶纸新兴应用领域的出现,芳纶纸的市场需求逐步扩大;高速列车、地铁轻轨及电网改造的进程加快,机车大功率牵引变压器、电机及智能电网新型输变电设备需求将会大幅度增长;国产大飞机对蜂窝芯材芳纶纸的国产替代需求也将带动国内芳纶纸行业的发展。根据QYresearch数据,全球芳纶纸市场规模2023年预计达到7.80亿美元,2028年预计达到11.77亿美元,2023-2028年CAGR为8.58%;中国芳纶纸市场规模2023年预计达到2.67亿美元,约占全球市场规模的34%,2028年预计达到5.85亿美元,约占全球市场规模的50%,2023-2028年CAGR为16.98%。

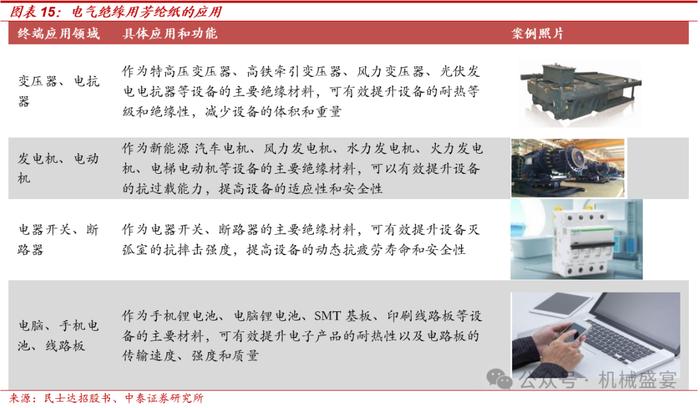

◼ 电气绝缘芳纶纸相较传统纸基绝缘材料性能更加优秀。芳纶纸作为耐高温绝缘材料应用在电气工业装备、先进轨道交通装备、新能源汽车、风力发电装备等领域的牵引变压器、牵引电机、驱动电机、变压器、发电机、高压或特高压输变电等电力电气设备。相较于传统的纸基绝缘材料,芳纶纸耐温性、耐候性更好,在保障电力设备可靠性的同时减小设备尺寸、减轻重量、增强承受负载的能力,从而推动现代电器电工行业的进步和发展。

➢电气绝缘芳纶纸新兴领域需求不断增加。变压器是目前我国使用芳纶纸较多的领域,随着我国的铁路电气化以及城市地铁、轻轨的大规模建设,对包括大功率牵引变压器在内的高速列车的相关设备也提出了更高的要求;同时,随着新能源汽车行业发展,新能源电机需求量扩大将带动芳纶纸行业需求不断增长,目前公司终端客户已覆盖比亚迪、上海电驱动等新能源汽车领域主要客户,多个新项目正在进行合作方案论证或开展产品测试中。

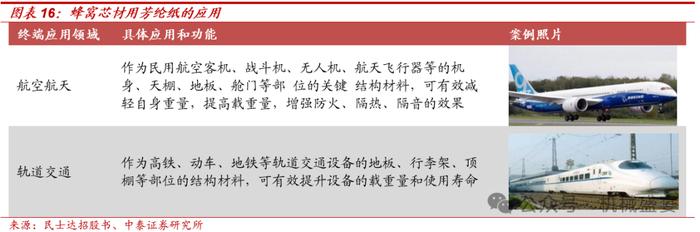

◼ 芳纶蜂窝芯材具备轻质、高强等特性,航空航天与轨道交通需求不断提升。芳纶纸经一系列复杂工艺制作成天然蜂巢的六边形结构,其轻质、高强、高模、结构稳定性强且具有隔音、隔热、阻燃等优点,应用于航空航天、轨道交通、国防军工等高端领域。比如,飞机、直升机等航天器的雷达罩、舱门、地板等部件,飞机的大刚性、次受力部件;高铁车辆的顶板、座椅、隔板等;此外,芳纶纸蜂窝芯材也可用于风机叶片、船舶游艇、赛艇、滑雪板等产品的制造。

➢蜂窝结构芳纶纸高端领域应用比例有望提升。芳纶纸轻质高强的特性符合飞机与eVTOL等飞行器的需求,随着我国国产飞机市场与低空经济市场的快速发展,蜂窝结构芳纶纸在航空航天领域应用比例有望逐渐提升;此外,蜂窝结构芳纶纸在高速列车上的节能作用明显且可以降低噪声污染,随着我国高速铁路的进一步发展,包括芳纶绝缘纸、芳纶纸蜂窝结构在内的高性能新材料将在高速列车制造方面发挥更大的作用。

2.2美国杜邦占据主导地位,国产替代前景广阔

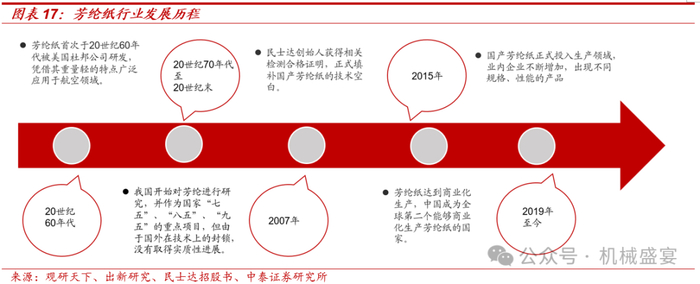

◼杜邦占据行业主导地位,公司打破垄断填补国内技术空白。20世纪60年代,美国杜邦公司成功开发出芳纶纤维,又在芳纶的基础上研发出芳纶纸。此后近半个世纪,杜邦在芳纶纸领域处于垄断地位,无论是新产品的开发、生产规模还是市场占有率,都位居世界第一。近些年,民士达填补了国内技术空白,我国科技水平快速发展,对芳纶纸材料的需求迅速增加,但杜邦仍然在该领域占据主导地位。

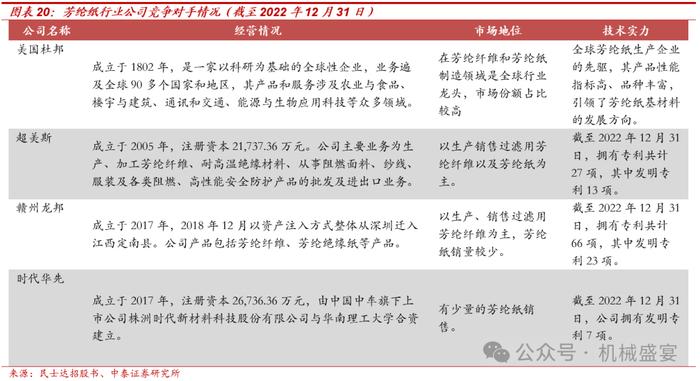

◼ 芳纶纸技术壁垒深厚,行业集中度较高。芳纶纸是以制纸级芳纶纤维为主要原材料,经纤维分散,利用湿法成形技术进行纸页制备,再经高温整饰制得的一种高性能纸基材料,技术流程复杂,行业壁垒深厚。全球芳纶纸制造商主要有五家,分别是美国杜邦公司、民士达、超美斯、赣州龙邦、时代华先。根据华经情报网数据,按理论产能来看,2022年美国杜邦公司芳纶纸约占全球市场份额的57.1%,民士达位居全球第二名,市场份额约14.3%。

◼国家频繁出台相关政策,大力推动芳纶纸产业发展。近年来,国务院、发改委、工信部等政府机关或部门多次出台相关政策和措施继续支持芳纶纸行业的发展,为做大做强芳纶纸行业提供了良好的政策和市场环境。2021年工信部发布的《重点新材料首批次应用示范指导目录(2021年版)》,芳纶纸被列入重点关键新材料发展名单,作为“关键战略材料”中的“高性能纤维及复合材料”。

◼芳纶纸行业国产替代势在必行。随着国内芳纶纸生产企业技术水平的不断提高,以及对下游应用理解的不断深入,国内芳纶纸生产企业在相对滞后的领域正在补齐短板,与国外竞争对手的差距在逐步缩小,同时在部分领域的开发上已经能够与国外公司同台竞技,并在某些领域处于领先位置。同时,叠加价格与供应周期的优势,国产芳纶绝缘纸、芳纶蜂窝纸将会不断提高整体市场份额,并进一步实现高端领域的进口替代。

3、绑定上游企业,公司规模持续拓展

3.1 绑定上游企业,公司具有产业链协同优势

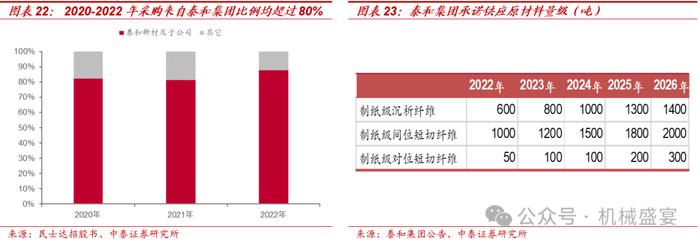

◼全球造纸级芳纶纤维产能较为稀缺,原材料保供对于产业具有重要意义。由于全球仅有杜邦等少数企业具备制纸级芳纶纤维产能,市场供给端存在较强的寡头效应,杜邦自上世纪60年代起对全球芳纶纸市场形成垄断的关键原因是掌握了芳纶纤维制造的核心技术和关键产能。2020-2022年泰和集团占公司采购金额比例稳定在80%左右;此外公司开拓了烟台欣亚(竞争对手赣州龙邦的代理商)作为补充,进一步稳定原料来源。

◼公司原材料主要采购自大股东泰和集团,合作关系稳定。泰和集团作为芳纶纤维制造领域国内龙头企业,在制纸级芳纶纤维的产能、产品质量及技术指标等方面在国内处于领先水平,可以为公司持续提供稳定可靠的高品质芳纶纤维原料。民士达与泰和集团签署了《长期供货框架协议》,公司原材料供应较为稳定。

➢ 大股东泰和集团追加承诺,民士达具备供应商选择自由度。在泰和集团补充承诺中,公司保证民士达具有制纸级芳纶纤维供应商的自主选择权,亦不禁止民士达自行生产制纸级芳纶纤维。同时,泰和集团保障未来稳定的原材料供货量。

➢ 民士达具有上游材料的独家优势,筑成公司护城河。泰和集团亦承诺在民士达(含民士达子公司)从事芳纶纸生产业务期间,未来生产的制纸级芳纶纤维(包括制纸级沉析纤维、制纸级间位短切纤维、制纸级对位短切纤维),未经民士达书面同意,不向除民士达之外的其他单位或个人销售。

3.2积极提升产能,规模效应持续增强

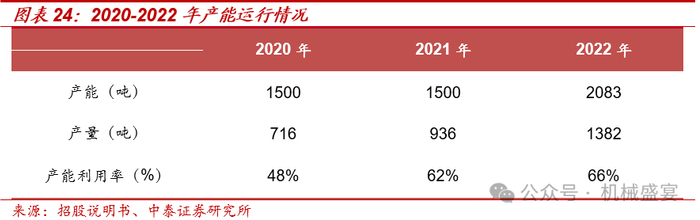

◼公司产能规模持续扩大,利用率稳定提升。根据招股说明书,2020-2022年公司产能分别为1500/1500/2083吨,产量分别为716/936/1382吨;2020-2022年产能利用率整体呈上升趋势。公司采用小批量多品种的柔性化生产模式,实际有效产能低于理论产能,对其产能利用率产生一定影响。

◼募投项目有序投入,公司市占率有望进一步提升。2023年公司募集资金拟新增1500吨芳纶纸项目,项目建设周期为27个月,投资总额2.25亿元,预计第一年(2025年)达产率60%,第二年(2026年)达产率80%,第三年(2027年)完全达产。预计投产后公司理论总产能可达4500吨/年,考虑公司柔性化生产实际产能有望达到3600吨/年,未来市占率有望进一步提升。

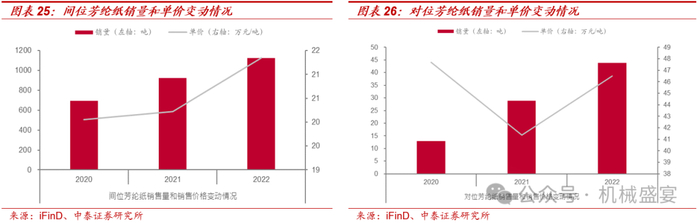

◼公司过去几年主要产品销量、价格呈增长趋势。公司当前主要收入90%以上来自间位芳纶纸销售,2020-2022年公司间位芳纶纸销量分别为697、926、1124吨,单价分别为20.05、20.22、21.35万元;销量和单价均实现了较大幅度增长。对位芳纶纸为高端产品,今年随着高端领域客户拓展,2020-2022年该产品销量分别为13、29、44吨,同样实现较快增长。

4、首次覆盖给予“增持”评级

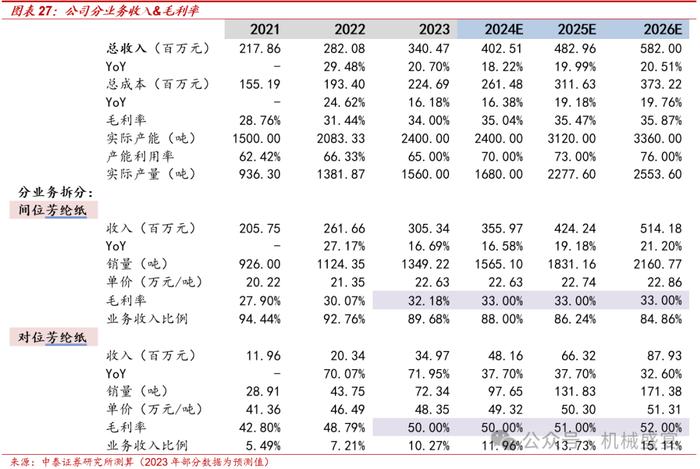

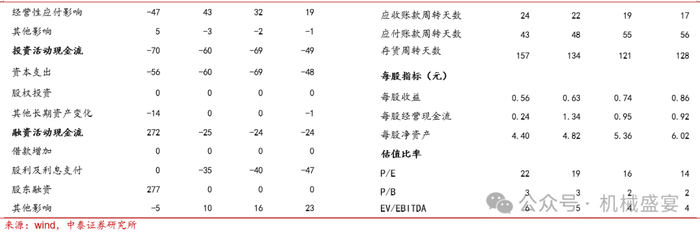

◼考虑公司未来处于产能扩张周期,假设公司2024-2026年理论产能为3000、3900、4200吨;考虑公司采用多批次柔性生产,最大实际产能利用率为理论值80%,2024-2026年产能为2400、3120、3360吨。

◼费用率假设:

➢ 销售费用率:随收入规模平稳增长,2024-2026年销售费用率均为3.5%。

➢ 管理费用率:考虑2023年股权激励费用及外部咨询费支出导致管理费用增长较多,预计未来三年管理费用率平稳增长,预计2024-2026年管理费用率均为4%;

➢研发费用率:研发费用投入稳定增长预计2024-2026年研发费用率为5.7%。

◼价格:考虑间位芳纶纸价格较海外竞争对手具有优势,价格假设小幅稳步提升,2024-2026年价格涨幅为0%/0.5%/0.5%;对位芳纶纸主要用于高端的蜂窝芯材领域,具备一定溢价能力,2024-2026年价格涨幅为2%/2%/2%

◼首次覆盖给予“增持”评级。公司深耕芳纶纸行业,凭借与泰和集团的上下游产业链协同优势,快速进行产能扩张,积极实现芳纶纸国产替代。

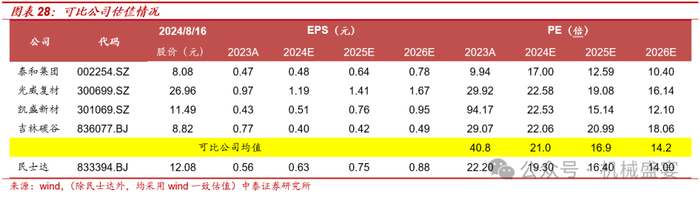

◼我们预计公司2024-2026年的归母净利润分别为0.92、1.08、1.26亿元,对应PE分别为19、16、14倍。我们选取主要产品同为新材料的上市公司泰和集团、光威复材、凯盛新材、吉林碳谷作为可比公司,其业务模式、毛利率水平接近,与民士达主营业务具有较强可比性。民士达估值水平低于其可比公司平均估值,但考虑公司未来产能高速扩张及行业竞争格局较好两点因素,首次覆盖给予“增持”评级。

5、风险提示

◼业务集中度高的风险。公司业务主要集中在特种纸领域,若行业景气度持续下行,可能对公司业绩影响较大。

◼ 项目推进不及预期风险。公司新增产能项目建设存在不及预期的可能性。

◼ 研报使用的信息更新不及时的风险。研究报告使用的公开资料可能存在信息滞后或更新不及时的风险。

◼ 行业规模测算偏差风险。报告中的行业规模测算是基于一定的假设条件,存在不及预期的风险。

杨帅,博士,加拿大卡尔加里大学金融学博士,2022年2月加入中泰证券研究所。重点覆盖人形机器人、光伏、储能、工程机械等先进产业领域。

齐向阳,北京大学软件工程硕士,2022年10月加入中泰证券研究所。重点覆盖工控设备、人形机器人、电动化等先进产业领域。