又到5000亿!做好“地量”持久战的准备……

今天,又回到了5100亿!……

自从7.23跌破20年均线以后,全市场的成交量只有在7.31那一天偶然地超过了8000亿……

从一周前的4800亿,到前几天不到6000亿,再到今天的缩量,这样的成交量并不能真正打开局面,更容易造成的是一种冲高回落……

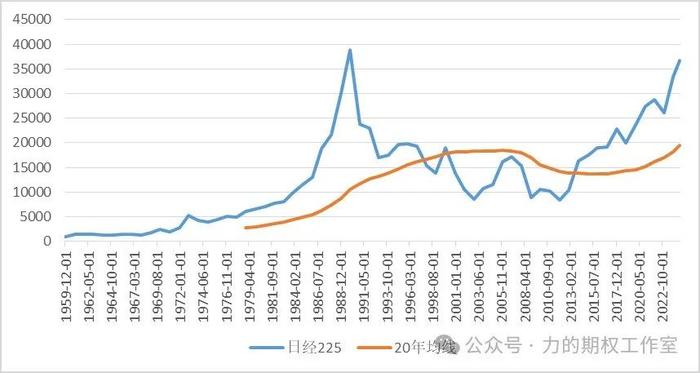

从大盘总量的角度,在之前的很多篇文章里,我一直非常强调20年均线的重要性。为什么那么看重20年均线的支撑性?并不是因为它作为一个简单的技术面指标出现了破位,而是因为历史上主要经济体每年的20年均线的上移速度与实际GDP增速是比较接近的,这意味着如果位于20年均线上方,市场资金对未来的总体预期强于或者贴近现实的,但如果持续低于20年均线下方,则表示市场资金对未来的增速预期可能会比现实更弱,而一旦形成这种预期,就很容易形成一个“减量”的市场。

下方是过去80年里,日本股市与20年均线的位置关系。

图:1960年至今,日经225与20年均线之间的位置关系

那为什么说20年均线的下方,很多估值类指标,包括一些量能类指标的有效性会减弱很多?

因为两个字“减量”。很容易理解,当一个市场进入了一个“减量”的循环中,再用指数的市盈率、股债性价比、极致缩量等一系列指标去判定底部的有效性就会减弱,你可能会说这个点位已经很便宜,然而“便宜”这两个字本身就是一个相对的概念,当主力资金意识到未来与现实存在预期差的时候,便宜就是机会,但如果预期弱于现实,且资金处于减量,那么便宜后可能会变得更便宜。

同样地,成交量也是一样的道理,在20年均线上方时,资金面上还尚可粗略判定为一个存量市场,这个时候一旦出现极致缩量,我们往往会从卖压衰竭的角度去解读,此时若是恰逢有一波买盘涌入,就容易导致行情的一触即发,反过来在20年均线下方,持续缩量就更适合从缺乏买盘的角度去解读了,缩量后可能会出现几天的放量(就像7.31,还有上周四),但只要整个市场没有出现新的催化点,那么这股买盘的力量也可能因为后继无力而再次重回缩量。

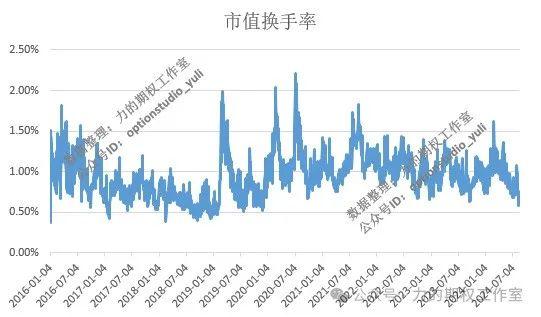

那么,4800亿算不算缩量的极值呢?未来的成交量有没有可能更低呢?关于这个问题,我们倒是可以先放到过去六年的历史长河里去看,回溯一下可以发现,4800亿的量能对应的市值换手率在0.60%附近,这个量能放到历史上看,绝对是处于5%分位数(2-sigma)以下,确实是非常低了,但若是要问按照历史极值来算,还有没有可能比这个量还低?那么从历史的数据来看,还是有可能的,假如从近五年的角度看,最低换手率发生在2019.7.23,当天的换手率在0.51%,对应目前的量能大约在4200亿附近,而假如从近六年的角度看,最低换手率发生在2018.12.11,当天的换手率在0.43%,对应目前的量能大约在3500亿,再往前看的意义就不大了,因为每天交易的资金主体发生了很大的变化。

图:2016年至今,全A指数市值换手率走势图

那么,地量后是否就会迎来“否极泰来”呢?我认为需要出现这样的两种情况才有可能,要么在到达融资盘集中强平区域之前,整个市场已经率先形成了一波新的预期差(比如4月下旬对后续房地产新措施的预期),这可以让一部分北向配置暂时盘重回净流入,暂时加入买盘的队列,要么阴跌到一定程度后,到达了融资盘集中强平区域,然后以放量的方式出清一波流动性以后,再出现类似2月份的回流,然而不论是哪一种情况,要真的实现“否极泰来”,全市场的量能必须温和放大,目前的一个量化参考阈值还是在8000亿左右,对应近1%的市值换手率,因为从历史上,只有换手率到达近1%的水平,才能形成为期1个月甚至更长的反弹行情。

从当前几大显性资金的流向看,缺乏自然性的买盘还是最大的“症结”。先是北向资金,如果去看今年5.24到8.16之间的情况,则北向只有两周出现净流入,近十周的时间里有九周以净流出告终,累计净流出超900亿,年内的累计值已经转为净流出,当然从本周一开始,你也看不到北向的净流出的,因为北向每日的净流入/出数据不再逐日公布了;再是融资盘,近一周的融资盘最终也是净流出了45.76亿,近九周的时间里有八周以净流出告终,累计净流出同样超过800亿。所以还是那句话,在一个缺乏买盘力量的减量市场下,地量估计会维持很长一段时间,更有可能出现的情况是换手率常态化在0.6%-0.8%之间,当中可能会出现某几天的放量,但最终只要买盘力量跟不上,很快又会回到缩量的状态。

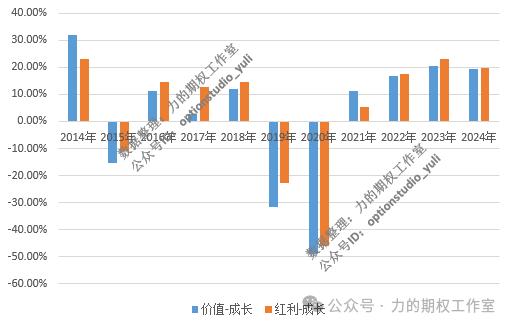

当然,身处于这个市场,即便是存在“地量”的预期,只要你还有仓位,还存在于这个市场,我们总归还是要尽可能寻找相对“安全”的风格去防御。就目前的宏观与微观信号来看,我认为仍然要围绕“价值/红利/低波”三大类防御型风格去布局,他们是创造alpha的主要来源。

图:2014年至今,“价值-成长/红利-成长/低波-质量”的相对收益分布图

为什么这么说呢?我们直接上图,一起看一下过去十年的情况。

你会发现,在过去十年间,价值风格跑赢成长风格的概率高达70%,红利风格跑赢成长风格的概率也是70%(这里,你就把价值风格想成低估值的股票组合,成长风格想成高增速的组合,红利风格想成高股息的组合),这意味着在过去十年的时间里,“价值/红利/低波”三大防御类风格的表现要远比你想象的更好更稳定。

历史上价值跑输成长的年份分别为2015年、2019年和2020年,红利跑输成长的年份同样也是2015年、2019年和2020年。回头看这三个年份都有什么特点?我想最大的特点就是这三个年份都是增量的年份,2015是杠杆资金增量的年份,2019-2020是公募权益和北向持续注入的年份,而在其他的七个年份里,除了2021年年头上的公募天量募集,其他的时候大多是存量,甚至减量(2016年1月的熔断等),于是站在当下,你觉得宏观面和资金面是会复制2015年、2019年、2020年的情景,还是其他几年的情景,还是从未出现过的情景,每个人自己心里可能都有一杆秤,所以如果暂时没有这个预期,那么在一个“存量”或“减量”的环境中,“价值/红利/低波”三大类风格仍然值得引起足够的重视……