营收降逾三成不良资产净额上行 长安信托通道类产品卷入纠纷背后

《投资者网》穆军

编辑汤巾

近日,北京金融法院发布的一纸民事判决书,让长安国际信托股份有限公司(下称“长安信托”)进入公众视野。

据悉,长安基金旗下一专户产品买入持有“16新华03”,不过在债券到期后,未能拿回本金,于是长安基金将新华联控股有限公司(下称“新华联”)诉至法院。

细究之下,该案件牵涉到了长安信托曾经发行的一款通道类产品。

判决书显示,2016年12月21日,长安信托与铁岭银行股份有限公司(下称“铁岭银行”)签订《长安信托——稳健64号(映雪铁岭如意)单一资金信托计划信托合同》(下称《信托合同》),长安信托受铁岭银行的委托,成立案涉信托计划,信托计划投资对象为长安基金公司发行的“长安映雪铁岭如意投资组合”资管计划、货币基金或银行存款开展现金管理。

就此信息即可看出该信托计划是长安信托的一单通道业务产品。事实上,根据长安信托年报信息,近几年该公司通道业务正在大幅压降,但仍难以避免卷入纠纷。

通道业务规模腰斩

2018年“资管新规”落地,新规严格规范资管产品投资非标,努力实现对潜在金融风险“精准拆弹”。此后,中国银保监会印发《关于开展银行业保险业市场乱象整治“回头看”工作的通知》,持续深入开展影子银行和交叉金融业务等领域违法违规问题排查。监管层也针对信托业开展“两压一降”工作,即压降信托通道业务规模,逐步压缩违规融资类业务规模,加大对表内外风险资产的处置。

从数据来看成效明显,近年来信托通道业务的单一资金信托规模持续下降。根据信托业协会数据,2021年底,单一资金信托规模降至4.42万亿元,同比压降1.72万亿元,降幅达28%。如果与2017年末12万亿元相比,单一资金信托四年间规模总计下降了63%。

长安信托通道业务规模也在下降。从2021年年报数据来看,该公司通道产品当年规模腰斩,从年初1160亿元下降到年末555亿元,降幅达52%。当年公司清算结束通道信托项目277个,加权平均实际年化收益率为4.87%。

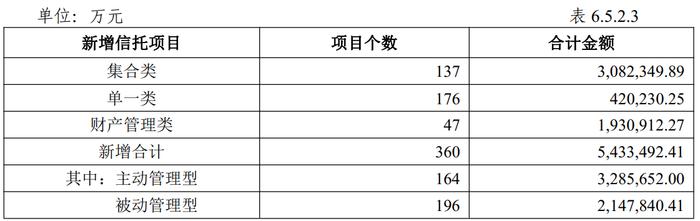

压降不代表杜绝,其单一类信托仍有新增。2021年,长安信托单一类信托新增176个,新增规模42亿元。

由此可以看出,在行业转型趋势下,长安信托也在转型,主动管理型项目规模高于被动管理型,但在向主动管理转型道路上,该公司依然有较长的路要走。2021年虽然其主动管理型规模相对高,但新增个数不及被动管理型项目。

此外,房地产行业近年来风险聚集,但长安信托对房地产业务仍然比较看重,在其组建的七大事业部中,其中一个就是房地产事业部,其信托资产中占比最高的仍是房地产。数据显示,2021年该公司房地产业务在信托资产中占比为32%,是信托资产中占比最高的一类。

据了解,2020年来房地产行业监管与融资政策收紧,房地产信托违约金额快速增长。根据用益信托统计,2021年房地产信托违约金额为917亿元,占全行业总违约金额比例为61%,2022上半年房地产信托违约产品数量为62起,数量占全行业违约比例为60%;违约金额达539亿元,涉及金额占比达82%。

公开信息显示,长安信托也踩过恒大、宝能等“大雷”,其风控及兑付压力问题也受到市场关注。

去年营收下降超3成

从经营业绩来看,长安信托也面临着一定压力。

年报显示,2021年该公司净利润为5.4亿元,同比微增0.75%。这点微增来之不易,其营业收入表现为大幅下滑,2021实现营收21.8亿元,同比下滑33.7%。

长安信托最主要的收入来源手续费及佣金收入带头同比大幅下降,其公允价值变动收益更是直接从正收益1.4亿元变为损失3.16亿元。

营收下降这么多,要想实现利润增长转正,必然是节约开支,其营业总成本从2020年的25.74亿元掉至2021年14.48亿元,由此勉强推动营业利润实现增长,但又由于营业外收入同比减少及营业外支出同比增长,利润总额又掉转头下降,所幸所得税费用下降,终于带来净利润微增。

节约成本的“功臣”主要是利息支出及业务及管理费,这两个项目降幅最大,分别同比大降73.79%和41.39%.

其利息支出的大降或与资产规模缩减有关。截至2021年末,长安信托的信托资产规模为2489亿元,较2020年末减少33.64%。

近年来该公司的信托资产规模一直处于下滑态势。2017-2020年历年年末,长安信托的信托资产规模分别为6014亿元、5205亿元、4657亿元、3751亿元。

不过,信托资产规模下滑并非长安信托独有。数据显示,自2018年信托业步入下行期,行业管理的信托资产规模就持续处于负增长的渐次回落之中。在2018-2020年历年年末,信托业管理的信托资产总规模分别为22.7万亿元、21.61万亿元、20.49万亿元。此后直到2021年四季度末,才实现了止跌回升,全行业信托资产规模达20.55万亿元,同比增长0.29%。

今年上半年,行业资产规模却实现增长。截至6月末,信托行业资产规模较2021年同期和今年一季度末分别增长4715亿元、9483亿元,同比和环比增幅分别为2.28%、4.7%,总规模重回21万亿元以上。在二季度经济增速放缓、疫情反复等影响下,这一数据表现有些出乎市场意料。

不良资产净额上升引关注

值得注意的是,2021年,长安信托不良资产净额明显上升,由2020年的15.47亿元上升至22.23亿元,同比上升43.7%;高于2019年的12.49亿元水平。

2019年末,该公司不良率为1.71%;而从2020年开始,长安信托在年报中就不再公布该指标。然而,2020年是其不良资产“飞跃”的一年,从2019年的1.94亿元飞升至2020年的15.47亿元。

加之其资产规模还在下降,市场判断长安信托不良率数据也不会“好看”。

相关平台的公开数据显示,2021年,长安信托消费投诉共计73件,投诉业务主要为汽车消费贷款投诉、房屋抵押贷款投诉、信托业务投诉,涉及全国12个省市。该公司表示,消费投诉发生后,公司高度重视,及时与消费者沟通处理,除个别汽车消费贷款投诉因减免违约金问题尚在沟通外,其他消费投诉已妥善办理完毕。

但其2012年发行的煤矿类信托产品问题到现在也未解决完毕。

2012年,长安信托曾介入煤改投融资大潮,“长安信托-煤炭资源产业投资基金3号集合资金信托计划”就是这样一款涉矿信托。据悉,这款产品2012年末成立,运作期截至2014年11月中旬。

长安信托官网显示,这只产品总规模达12亿元,预期收益率11%。其中第一期成立于2012年11月16日,规模为2亿元;在2013年一季度,长安信托还为这个项目先后发行了第二期和第三期,其中第二期发行3.35亿元,第三期发行6.64亿元,合计融资规模达到12亿元。按照其契约,信托到期后由自然人郭启飞及山西联盛能源投资有限公司回购楼俊集团股权收益权。

然而2013年底,山西联盛集团被曝陷入一起高达300亿元总额的债务危机,引发全国轰动。之后联盛集团宣布进行资产及债务重组。

长安信托2021年报中表示:公司被诉案件主要与信集楼俊项目相关,涉及40单再审案件,均已被法院依法驳回。同时,信集楼俊项目在风险化解方面,已通过受益人大会表决,加入重整后,拟通过股权转让方式实现项目退出。

此外,长安信托还有一笔逾期长达11年以上的欠款。信息显示,未偿还的关联方款项是西安经济技术开发区资产投资有限公司,欠款792.56万元,是长安信托原控股子公司,注册资本1500万元,该欠款主要用于补充其营运资金不足,逾期时间在11年以上。((思维财经出品)■