注意!“工资表”被查!这样发工资将严查

工资表大家肯定不陌生,因为这个是每一位会计新手必做的工作之一。

1

工资表被查

此前,多家公司因为工资个税被查。老板和会计一定要注意!不可存有侥幸心理。

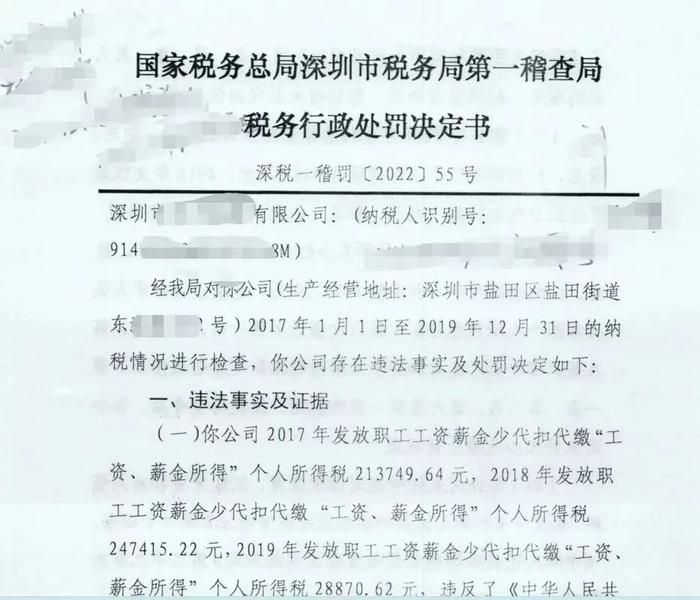

据深税一稽罚[2022]55号显示:

税务局对深圳市某装卸有限公司2017年1月—2019年12月,总计3年的纳税情况进行检查。

通过银行代发工资明细、社保缴费清单、代扣代缴个税明细等证据资料,税务局发现并认定该企业存在少代扣代缴个人所得税等涉税违法问题,最终开出超84万元的罚单。

南京某公司同样因为工资问题被罚21万元(行政处罚决定书文号:宁税稽一罚[2022]11号)。

南京***品牌策划管理有限公司2017年12月凭证发放劳务费1463790元,32人;2018年10月凭证发放劳务费536360元,13人,此两笔分录附件中仅有劳务费发放表,无正式发票,为现金发放。

该企业提供情况说明该劳务费是2017年至2018年期间企业承接的3个活动搭建工程制作业务,因投入人力较大,故安排临时人员进行布场搭建。但由于时间较长,企业已无法提供收款人的身份证证明以及具体的劳务时间。

最终,税务局认定其为虚假纳税申报企业所得税,处以少缴税款的50%罚款212620.51元。

通过以上案例来看,人事“发工资”一定要合法合规,一定要履行代扣代缴个税义务。同时,对于“劳务费”,一定要取得相应发票。

2

“工资薪金”变“劳务费”,

高新技术企业被查

1.通过个人账户发工资,违法!

一些用人单位不通过企业公账发放工资,而是通过公司法定代表人、股东、财务人员的个人账户发放工资,以这种方式来规避与员工之间的劳动关系,进而逃避责任。

除此之外,深圳市中级人民法院劳动争议审判庭法官提醒:

“在劳动争议案件中,若公司通过个人账户给员工发放工资,诉讼过程中,公司否定双方存在劳动关系,称只是股东或资金往来关系,在没有其他证据情况下,劳动者很难证明与公司之间存在劳动关系。”

2.多发工资不交社保,违法!

求职过程中,有些人发现缴纳社保后,每月到手的钱会变少。有的用人单位则以此为由,说服劳动者不缴社保、多发工资,而有的劳动者也愿意到手的钱多一些。

按照相关法律规定,用人单位不缴纳社保或不按规定缴纳社保都是违法行为,均需承担相应法律责任。

如果单位不交社保,员工有权要求补缴,也可以随时单方解除劳动合同,并要求一定的经济赔偿。

3.用人单位任性扣工资,违法!

有的用人单位为防止员工跳槽,会扣下员工一部分工资留到年底再发。如果劳动合同中没有约定,这种情况属于拖欠工资,员工可以通过劳动部门要求用人单位发放全部工资。

3

工资表9个涉税风险

一定要注意了!

1、工资个税计算是否正确

重点检查工资表中代扣的个税金额是否依法按照税法规定计算,是否存在人为计算错误、故意少交个税的情况。

2、人员是否真实

重点检查工资表上的员工是否属于公司真实的人员,是否存在虚列名册、假发工资现象。

3、工资是否合理

《实施条例》第三十四条所称的“合理工资薪金”,是指企业按照股东大会、董事会、薪酬委员会,或相关管理机构制订的工资薪金制度规定实际发放给员工的工资薪金。税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:

(一)企业制订了较为规范的员工工资薪金制度;

(二)企业所制订的工资薪金制度符合行业及地区水平;

(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;

(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务;

(五)有关工资薪金的安排,不以减少或逃避税款为目的。

4、是否申报了个税

重点检查企业工资表上的人员,是否均在金税三期个税申报系统中,依法申报了“工资薪金”项目的个人所得税。

5、是否存在两处以上所得

根据《个人所得税自行纳税申报办法》(国税发[2006]162号)第二条第(二)项规定:“从中国境内两处或者两处以上取得工资、薪金所得的,应当按照本办法的规定办理纳税申报。”

第十一条第(一)项规定:“从两处或者两处以上取得工资、薪金所得的,选择并固定向其中一处单位所在地主管税务机关申报。”

个人取得两处及以上工资、薪金所得,应固定一处单位,携带个人身份证及复印件、发放工资、薪金的合同及发放证明,于每月15日前,自行向固定好的单位所在地税务机关合并申报个人所得税,多退少补。

6、是否存在已经离职人员未删除信息

重点检查企业工资表中是否还存在人员已经离职、甚至已经死亡等,但是仍然申报个税,未及时删除这些人员的信息的现象。

7、适用税目是否正确

重点检查企业是否存在在计算个税的时候,是否故意把“工资薪金”项目转换为“偶然所得”“其他所得”等,把高税率项目转为低税率项目,造成少申报个税。

8、年终奖计税方法是否正确

对于雇员当月取得的全年一次性奖金,采取除以12个月,按其商数确定适用税率和速算扣除数的计税办法。

注意:在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

9、免税所得是否合法

重点检查工资表中的免征个税所得的项目是否符合税法规定,如免征个税的健康商业保险是否符合条件、通讯补贴免征个税是否符合标准等。