【发展报告】成效篇之服务实体经济

2020年,在新冠肺炎疫情冲击和监管的持续收紧下,信托业仍然保持了服务实体经济质效不断提升的态势,一是服务实体经济的总量仍保持较大规模,直接投向实体经济(不含房地产)的信托规模为13.87万亿元,固有资产规模的增长也创造了更大的用于实体经济的自有资金空间。二是信托业务结构持续优化,更加契合实体经济的需求,服务实体经济的能力和水平不断提高。三是信托业持续助力实体经济增长和积极助推实体经济结构优化,2020年在大力支持疫情防控和复工复产、支持国家重大战略领域、支持我国区域协调发展、助力脱贫攻坚和乡村振兴等多个领域取得了一定进展。四是信托业服务实体经济的基础更加牢固,既树立了以实体经济为重要导向的信托文化,又在组织机构、业务指引、激励考核等方面不断完善自身服务实体经济的各项保障机制。

信托业服务实体经济的总体质效进一步提升

(一)信托资产结构更加契合实体经济的需求

一是信托资金来源结构持续优化,更多通过集合资金信托方式动员社会资金,扩大服务实体经济资金的范围。2020年末集合资金信托规模余额为10.17万亿元,余额占比为49.65%,较上年同期增加3.72个百分点,同时单一资金信托占比不断下降,余额占比已降至29.94%,较上年同期下降7.16个百分点。

二是资金投向结构更加侧重实体经济主要领域的资金需求。截至2020年末,我国信托业信托资产规模余额为20.49万亿元,其中资金信托余额为16.31万亿元,资金信托中直接投向实体经济的工商企业信托余额为4.96万亿元,工商企业投向占比居投向领域首位。以资金信托中“基础产业+房地产+工商企业”投向合并计算,2020年末投向实体经济上述三个领域的资金信托余额为9.7万亿元,在资金信托中的占比为59.51%,连续八个季度保持在资金信托整体规模的六成左右。

(二)信托运用方式的优化进一步满足了实体经济发展需求

一是从信托资产运用方式来看,投资类信托规模余额的增长,有利于进一步发挥信托的直接融资功能,助力实体经济降杠杆。2020年,投资类信托余额为6.44万亿元,同比增长25.84%,余额占比也从2019年末的23.71%增加至2020年末的31.46%。与此同时,事务管理类信托余额和占比均大幅下降,其中事务管理类信托余额为9.19万亿元,较上年同期和2017年历史峰值分别下降了1.46万亿元和6.46万亿元,且余额占比已连续五个季度低于50%,融资类信托余额为4.86万亿元,较年初余额减少了1万亿元左右。

从具体信托业务来看,典型直接融资类信托业务余额占比双升,信托贷款则占比下降。第一,信托业加大了通过资本市场开展直接融资类信托业务的力度,证券投资信托规模余额实现逆势增长。截至2020年末,全行业资金信托规模余额为16.31万亿元,其中证券投资信托规模余额为2.26万亿元,较2019年末增长15.89%,是资金信托主要投向中唯一实现增长的领域。第二,信托业持续实践股权投资业务,2020年末资金信托中长期股权投资运用方式的余额为1.47万亿元,余额占比为8.99%,仍然维持在一定水平。第三,贷款类信托余额和占比双降。在资金信托运用方式中,2020年末贷款类信托余额从2019年末的7.30万亿元逐季减少至2020年末的5.89万亿元,余额占比从2019年末的40.73%逐季下降至2020年末的36.14%。

二是信托融资成本不断下降。根据中国信登数据,2020年新增信托产品的加权业绩比较基准呈现震荡下行的趋势,12月新增的集合资金信托产品加权业绩比较基准已跌至5.91%。根据用益信托网数据,2020年全年信托业贷款类集合资金信托平均收益率约7.57%,同比下降0.57个百分点。

(三)信托制度功能的发挥支持了实体经济的循环要求

一是以资产证券化信托为代表的信托业务,有效盘活存量资产,助力打通资金、资产、资本三个市场,优化资源配置,服务实体经济。根据中国信登数据,2020年末资产证券化产品规模约2.5万亿元,较年初增长57.37%。根据Wind数据,2020年,信托公司参与发行的资产证券化业务规模继续扩大,尤其是银行间市场ABN业务新发行规模增速较快,持续助力实体经济降低融资成本,盘活存量资产。从信托公司参与的三大资产证券化品种来说,信贷资产证券化业务方面,2020年共22家信托公司参与发行,合计新发行规模为8041.90亿元,较2019年同期减少1592.69亿元。企业ABS业务方面,2020年共96家机构担任计划管理人,其中两家为信托公司,信托公司担任计划管理人的项目数量共8单,新发行规模合计为59.42亿元,较2019年同期增加67.23亿元。银行间市场ABN业务方面,2020年共37家信托公司参与发行,合计新发行规模为5109.57亿元,较2019年同期增加2217.94亿元。前述信托公司担任受托人/计划管理人新发行资产证券化业务规模合计为1.32万亿元,同比增速为5.52%。另外,从基础资产类型来看,信贷资产证券化业务中,以个人住房抵押贷款为基础资产的新发行规模较上年同期减少较多,但以不良资产为基础资产的新发行数量和规模均接近翻倍。交易商协会ABN业务中,以票据收益为基础资产的新发行情况大幅增长,新发行数量从2019年的27单增至2020年的232单,新发行规模从2019年的436.61亿元增至2020年的3155.92亿元。

二是以家族信托等为代表的长期限信托业务,不断汇集更多长期资金支持实体经济。2020年,家族信托业务实现快速增长。根据中国信登数据,2020年末,家族信托规模较2019年末增长80.29%,其中2020年内连续四个季度持续上升,环比增幅分别为11.2%、8.34%、35.94%和10.09%。部分信托公司家族信托业务规模较大,且已经建立了一定的业务优势。根据中国信登数据,建信信托、山东信托、中融信托、中信信托家族信托业务规模排名居前,四家信托公司家族信托业务在全行业中的规模占比合计超过60%。例如,建信信托2020年末家族信托实收规模超过650亿元。在2019年首创大股东股票家族信托后,建信信托已完成数单股票家族信托,并在2020年成功落地了首单股权家族信托。同时,建信信托还对艺术品、古董珠宝类家族信托架构方面进行了探索。再如,中融信托家族信托业务客户数量及受托资产管理规模实现不断增长,截至2020年末,中融信托家族信托存量管理规模已超过110亿元,其中客户数量和受托资产管理规模年内增速超过110%。2020年,中融信托家族办公室推出的“承裔泽业定制化系列产品”获得较大的市场突破,同时通过“主动管理+优选外采”方式为家族信托进行大类资产配置,形成了以固收产品为核心资产,公募和私募基金产品为卫星资产的投资策略。

信托业持续助力实体经济增长

(一)信托业发展与实体经济增长密切相关

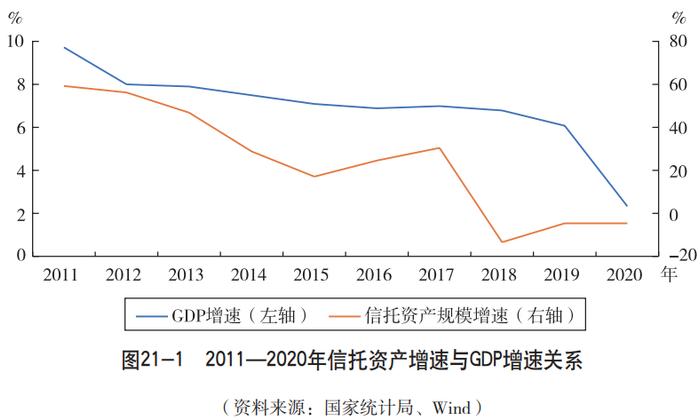

实体经济增速与信托资产规模增速具有很高的相关性。实体经济的增长推动GDP的增长,GDP是最能直观衡量实体经济发展的指标。近十年来,随着实体经济增速的放缓,我国GDP年度增长率从2011年的9.6%降至2020年的2.3%,信托业也处于去杠杆、调结构的调整过程中。信托资产规模变化情况,虽然存在起伏,但整体来看也是随着实体经济的增长实现快速增长,随着实体经济增速的放缓也出现增速逐年走低态势。从2018年开始,受“去杠杆”等政策的影响,信托资产规模开始负增长,近两年的增速分别为-4.83%和-5.17%。信托规模增速波动起伏较大,但整体趋势与GDP增速的变化保持一致,具有高度的相关性。

(二)信托业大力支持疫情防控及复工复产

2020年初,突然暴发的新冠肺炎疫情干扰了我国正常的社会经济秩序。信托业立即行动起来,通过开展疫情防控慈善信托、认购疫情专项债券等大力支持疫情防控,为疫情防控提供资金支持。

一是认购疫情专项债券等方面,2020年,中融信托、中信信托、中建投信托、中航信托、山东信托等多家信托公司陆续参与认购疫情防控专项债券。例如,中融信托参与认购了国家开发银行发行的主要用于为防控疫情提供应急融资的债券,中航信托参与认购了平安国际融资租赁有限公司2020年非公开发行短期公司债券(疫情防控债),该期债券募集资金主要用于疫情有关行业、疫情严重地区有关企业及疫情期间需要支持的小微企业资金投放。除此之外,兴业信托、平安信托等信托公司还在银行间债券市场发行资产支持票据专项用于疫情防控。例如,兴业信托设立“华电国际电力股份有限公司2020年度第一期绿色定向资产支持票据(疫情防控债)”,募集资金将用于补充日常营运资金,其中将不超过2亿元用于补充抗击新冠肺炎疫情相关的流动性资金缺口。

二是支持复工复产方面,信托业积极落实“六稳”“六保”任务,保障受疫情影响的企业正常运营,支持复工复产。2020年4月,中航信托发起设立天资鸿通19号悦达集团疫情防控贷款集合资金信托计划,为悦达集团提供1亿元疫情防控专项贷款,帮助企业保障运营,加强疫情防控。2020年,大业信托对广西兴进实业集团等8家企业共计36.23亿元借款本金到期时间进行展期,平均展期期限15个月,有力地缓解了企业资金压力,助推企业复工复产。

(三)信托业积极支持国家重大战略领域项目

信托业响应国家号召,不断支持京津冀协同、长江经济带、长江三角洲区域一体化、粤港澳大湾区建设、黄河流域生态保护和高质量发展、海南全面深化改革开放等国家重大战略领域项目,2020年合计新增支持规模超过4.70万亿元。

外贸信托在京津冀协同发展方面深度探索,设立“鑫诚30号石家庄国际展览中心PPP项目集合资金信托计划”,与中建科工集团有限公司、石家庄浩运建设投资有限公司联合发起设立中建浩运有限公司,负责石家庄国际展览中心项目的投资建设工作,并参与项目的特许运营工作。

厦门国际信托支持“一带一路”建设,设立厦门国际信托—亚中物流信托贷款单一资金信托,对接与中国中投证券有限责任公司合作推动的新疆“一带一路”租金ABS项目——“中国中投证券—亚中物流租金资产支持专项计划”,募集资金将用于新疆乌鲁木齐美居物流园区的管理及运营提升,为“一带一路”的商贸往来提供现代化物流服务,打造具有“一带一路”特色的供应链服务平台。

交银国际信托通过资产证券化、信托贷款等多元化手段为长江经济带区域提供金融支持,当年新增规模达446.13亿元,包括为东风汽车财务有限公司发行“和衷2020年第一期个人汽车贷款资产支持证券”“和衷2020年第二期个人汽车贷款资产支持证券”项目,发行项目金额分别为19.88亿元和50.21亿元。

东莞信托积极服务粤港澳大湾区建设。东莞信托与东莞市政府部门及基础设施投融资主体加强合作,加强东莞地区政信项目的开拓。东莞信托与东莞市滨海湾新区控股有限公司形成“金融平台+产业资源”的优势互补格局,成立集合资金信托计划,资金用于滨海湾基础设施、公共服务项目建设,项目规模100亿元,未来可撬动社会资本400亿元,基本满足了滨海湾新区的基础设施建设需要。

(四)信托业有效促进投资的持续增长

一是信托业积极支持基础产业投资,信托业在基础设施投资领域也持续发力。一方面,基础产业是资金信托的第二大投向领域。截至2020年末,投向基础产业的资金信托规模余额为2.47万亿元,在资金信托中的占比为15.13%。另一方面,根据各家信托公司披露的年报数据,截至2020年末,在行业整体信托资产规模下降的情况下,62家信托公司平均基础产业信托规模余额约472.63亿元,较2019年末全行业平均的469.83亿元仍有增长,体现了信托业对基础产业投资的大力支持。

二是信托业有效促进工商企业投资,工商企业投向持续居于资金信托投向首位。信托业紧紧围绕服务工商企业推进各项工作,构建了多层次、多渠道、有特色的服务工商企业的信托产品体系,提高工商企业的投资效率,不断强化服务功能,促进信托业与工商企业发展的良性循环。截至2020年末,资金信托流向工商企业领域的规模余额为4.96万亿元,投向占比为30.41%,自2015年以来整体处于上升态势。

三是信托业响应国家号召,积极服务“三农”。

外贸信托充分发挥股东协同优势,与股东旗下中化现代农业有限公司协同开展“三农”金融服务,为处于产业链上下游的农户和中小涉农企业提供金融服务,支持农业经济发展。截至2020年末,向农户发放贷款超过4000笔,金额超过2.8亿元。同时,外贸信托与中和农信项目管理有限公司合作,通过设立“外贸信托—中和农信1号单一资金信托”,设立了惠农贷、惠农种植养殖贷、惠农经营贷等产品,致力于打通农村金融“最后100米”。

厦门国际信托通过设立“厦门国际信托—惠农1号单一资金信托”向符合标准的农村地区发放“三农”借款,用于农户的生产经营,包括但不限于购买生产农资、家禽、家畜等,助力农村地区开展生产生活,大力支持“三农”经济振兴。

金谷信托2020年发起设立“金谷·潍坊滨城投资股权收益权资金信托计划”,信托资金用于受让潍坊滨城投资开发有限公司持有的潍坊龙文建设投资股份有限公司90%股权的收益权,滨城投资将资金专项用于子公司潍坊亿燃天然气有限公司寒亭区乡村天然气进村入户项目建设。滨城投资主要业务为以自有资金对城乡基础设施建设进行投资,承建了“乡村天然气进村入户”“潍坊袁隆平现代高效数字化海水(盐碱)稻示范园区”“禹王片区乡村振兴”“国家现代农业产业园”等一系列以“建设美丽乡村、发展农业产业”为目标的重大“三农”项目,为推进农业供给侧结构性改革提供了有效的载体和平台,推动当地农业产业的转型升级,带动农业产业发展,增加农民收入,最终推动区域经济发展,加快城乡一体化建设。2020年,金谷信托还设立了“金谷·汇银106号集合资金信托计划”,信托资金用于受让寿光市德财农业开发有限公司对寿光市现代农业集成产业园区项目的资产收益权,最终用于德财农业公司的寿光市现代农业集成产业园区项目工程建设、设备采购相关支出,助力打造寿光蔬菜品牌,推进寿光市农业升级,形成寿光市蔬菜产业创新发展高地。

华能信托与牧原股份深度合作,积极响应国家号召,保障生猪产能恢复。2020年6月,华能信托发行“华能贵诚—招商—牧原惠融供应链1期资产支持专项计划”,以牧原股份上游物资或原辅料供应商对其应收账款作为基础资产。该项目践行产融合作,将资产证券化工具与农业供应链服务相结合,助力生猪养殖产业链高质量发展。同时,该项目帮助原始权益人降低融资成本,提高资金使用效率,拓宽融资渠道,减少受银行信贷政策的影响,强化与供应链上游企业的合作。

(五)信托业持续助力提振消费

一是支持消费升级等相关行业,推动增加消费供给促进消费升级。例如,华能信托积极服务于北京地区口碑与技术优势兼具的现代服务业企业,帮助企业抓住国内消费升级趋势下的成长机遇,为北京产业发展聚焦“高精尖”、产业结构优化升级贡献力量。2020年,华能信托以信托资金战略投资东方时尚。东方时尚为国内驾驶培训行业龙头企业,在业内拥有良好口碑和技术优势,近年来,该驾校加速向全国推广业务,同时积极引入先进科技,打造全球领先智能驾培基地。

二是信托业持续开展消费金融信托和消费权益信托业务,为面临短期或阶段性消费资金短缺的个人提供资金支持,为投资者消费提供保障等。2020年,全行业新增消费金融信托超过3000亿元,截至2020年,消费金融信托和消费权益信托的业务存续规模余额分别为4683.30亿元和9.56亿元。

三是为居民创造财产性收入,助力创造消费动能。2020年,根据中国信登数据,2020年末,信托产品存量投资者为82.42万人,包括2020年内新增加22.89万人,其中2020年内新增加投资人中自然人为24.12万人,金融产品类投资人略有增加,金融机构、其他机构投资者类投资人有所减少。同时根据协会调研,2020年全行业共为投资者分配投资收益超过6400亿元,信托公司较好地履行了“受人之托、代人理财”的受托责任,通过为投资者创造财产性收入,助力创造消费动能。