这类产品也是跌跌不休,说好的攻守兼备呢?

令狐冲是我们的主编,投资是他的爱好之一。

由于他见多识广,投资过的品种也非常多。

从基金到个股、从债券到权益,无一不在他的涉猎范围之内。

虽然涉猎范围很广,但是他对于投资有一个雷打不动的原则,喜欢低位埋伏,据说之前在某某科技上大赚了一笔。

最近,他又盯上了REITs。

我一看,果然是符合他一贯的审美。

惨兮兮的REITs

REITs产品一路下跌,中证REITs指数的点位已经跌破了指数成立之初的1000点。

特别是今年以来,REITs指数加速下跌,年内跌幅接近10%。

而且,相对于权益市场,REITs市场显得更加寒冷,这点在REITs指数相对于沪深300指数的超额收益走势中也有所体现。

在这波下跌后,REITs产品来到一个尴尬的局面。

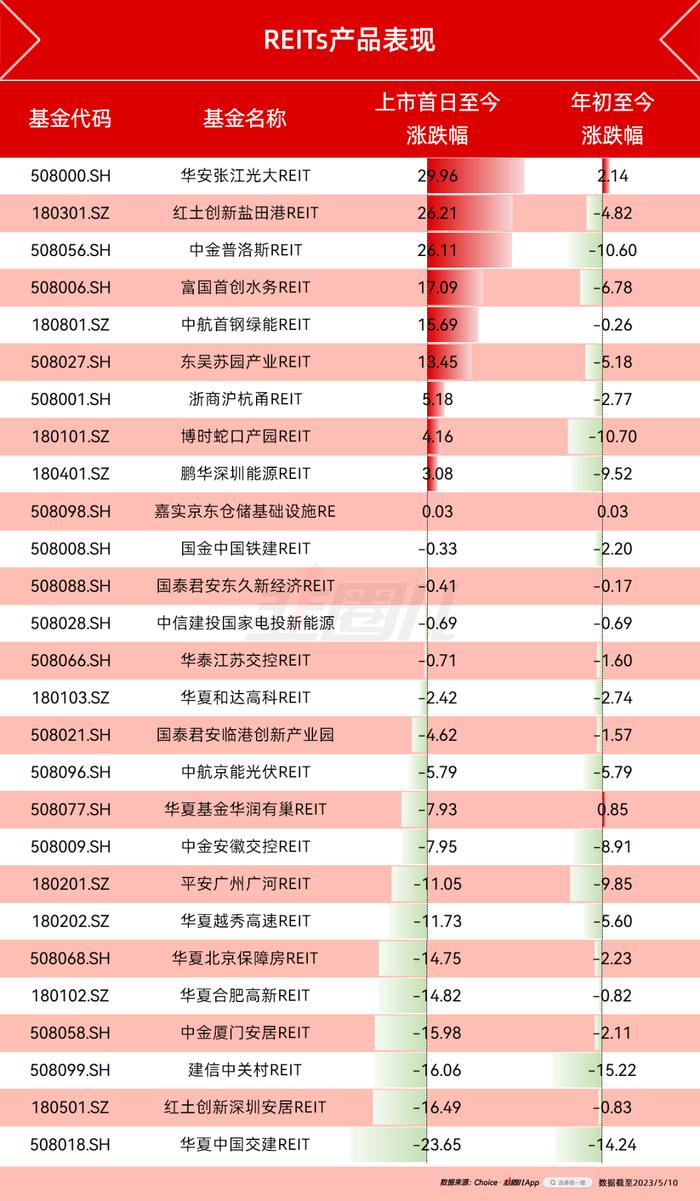

在目前上市的这27只产品中,上市首日至今能够实现正收益的只有10只,占比不到40%。

而年初至今实现上涨的产品只有2只。

这与认购时的火爆形成了强烈对比。

更令人唏嘘的是,年初至今中证纯债债基指数上涨1.58%、中证偏股基金指数下跌不到3%,再看看中证REITs指数10%的跌幅。

说好的进可攻退可守,收益风险特征介于股债之间呢?

周期底部的挣扎

衣食住行,这是人类最基本的生存需求,也最直观地反映经济情况。

在已上市的REITs产品中,高速公路、产业园区类型的REITs占据了半壁江山,2022年,疫情封控尚未结束,诸多限制也直观地反映在了REITs产品的年度报告中。

平安广州广河REIT,浙商沪杭甬REIT,国金中国铁建REIT这三只高速公路类REITs在2022年EBITDA的完成率分别只有80%左右。

如果用权益市场中的话来说,它们的业绩分别只有预期的80%。

产业园区类REITs的业绩表现稍微好一些,但某些产品依然出现了业绩下滑,比如博时蛇口产业园REIT2022年EBITDA的完成率不到90%。

对于REITs产品来说,它们自身的成长性其实是不高的,所以,投资者就会更加看重底层资产经营的稳健性。

就好比权益市场的投资者,高成长与高分红,咱总得占上一个吧。

但现在REITs产品的现状是,成长性看不到,经营稳定性还出了问题。这自然会引起投资者的不满,用卖出表达自己的观点。

而且,这个问题还不是最关键的,经济嘛总归会有周期,大不了我就一直扛到周期反转。

最棘手的问题是,我们还要在经济周期的打压下,多承受一个政策周期。

在2022年产业园REITs产品的中报中,我就发现很多产业园为了给租户让利,主动减免了部分商户的租金。

一些高速公路类REITs也时不时搞一个降费来促进经济活跃。

倘若阁下是经济个体,当然觉得降费是一桩幸事,但如果阁下是REITs产品的投资者,对于消失的现金流,又该如何应对呢?

哎,这可跟我们看到的募集说明书不一样啊。

募集说明书中对于REITs底层资产盈利能力的预测大多是基于未来租金、高速费持续小幅上涨的基础之上的。

而这种前后反差不仅伤害了REITs资产的盈利能力,更伤害了REITs产品估值逻辑。

我说这是REITs界的戴维斯双杀,诸位爱卿,谁赞成,谁反对?

利空出尽?

前几天,听到一位基金经理分享自己对于“中特估”的看法。

她说“中特估”的投资方式可能是最简单的,只需要在超跌的时候买入,在价格回归正常价值的时候卖出。

令狐冲接了一句,“恩,跟我一贯的作风一样,都是左侧布局。”

哎,如果我们仔细想一想,REITs又何尝不是一种“中特估”呢?

成长性不高、重资产、盈利能力相对稳定、高分红,甚至连时不时牺牲一下盈利能力为社会做贡献这点都十分相似。

拿最近表现比较活跃的银行为例。

2020年开始,民营企业的日子不好过,很多民营企业家都在资金链断裂的边缘徘徊。

为了挽救我们的民营经济,各个银行都制定了对于小微企业的放款指标。

从客观上说,这笔款项的风险大不大?肯定是大。对于银行未来的资产质量有没有影响?肯定是有。对于股东利益是不是一种伤害?肯定是。

结果就是2020-2021年,大家都涨了,就银行和几位难兄难弟没动换。

是不是感觉很熟悉了?是不是和当下REITs产品的境遇非常相似?

但是后面大家也都看到了,银行在蛰伏了这么久之后,于今年迎来了一次爆发。

在这个过程中,我们看到了“中特估们”面临的政策风险,但是我们也看到,它们的盈利模式,也就是所谓的投资逻辑的基石没有变。

只要基石还在,盈利能力、估值逻辑终归会随着经济一起复苏。

REITs其实也是一样,现在我们看到了它的诸多不是,但它们长期的经营逻辑没有变,一直是收租。

景气的时候收得多一点,不景气的时候少一点,但终归是旱涝保收的一桩生意模式。

更何况,2022年盈利不及预期,降费政策等等已经充分反应到了二级市场的价格中了。

已经在谷底了,怎么走都是向上,所以?

盈利已悄然修复

一般来讲,文章写到这里就结束了。

但令狐冲不太满意,因为他真的准备买一些,非要让我给他一个好的投资建议。

也算是给我一个机会吧,毕竟我现在已经不敢给同事推荐基金了,幸而令狐冲家底厚,不怕亏。

相比之下,我认为高速公路类的REITs产品更好。

出行是一个高贝塔行业,它对于经济周期的敏感度更高,而且,从最新的一季报数据看,高速公路的业绩修复情况是最好的。

中金的研报中也提到了相似的观点:

高速项目基本面出现较为明显修复,不同项目统计口径下车流量较22年同比平均上升8.5%,本期经营收入亦有提振,较22年同比平均上升14.2%,其中客车占比较高项目经营修复相对明显。

而且,一些高速REITs还迎来了原始权益人的回购以及基金管理人的自购。这起码可以证明原始权益人及专业机构对于后续资产回报的看好。

我想,听完我的陈述,令狐冲心理应该已经有了一个选择。

正当我准备陈述投资风险时,发现他已经下单了。

“亏了别怪我啊。”

“没事,就是一个资产配置,最近在股市里赚太多了,买点REITs对冲一下。”

哎,有钱人的生活就是这么朴实无华。