陆金所控股向港交所递申请!在美上市金融科技公司为何热衷“双重主要上市”?

转自:国际金融报

金融科技公司在美股、港股双重主要上市,一方面可规避中概股相关风险,另一方面这种方式使得两个交易所的股价表现也可以相对独立,从而吸引更多背景不同的投资者,提升股份的流动性。

又一家美股上市金融科技公司赴港二次上市。2月1日晚间,港交所网站披露,陆金所控股(NYSE:LU)拟以介绍方式登入港交所,实现美股、港股“双重主要上市”。

去年以来,金融壹账通、360数科等在美上市金融科技公司以不同方式登陆港交所,实现美股、港股双重上市。受访专家表示,在美上市金融科技公司回港双重上市,一方面规避了中概股相关风险;另一方面,一定程度上有利于摆脱中概股在美国市场的低估值。另外,选择双重主要上市的公司股票符合条件也有可能成为沪港通与深港通标的,便于内地投资者投资。近些年港交所在制度层面,放宽了双重主要上市的标准,为中概股公司在香港上市提供了便利。

陆金所控股拟以介绍方式在港上市

据招股书介绍,陆金所控股是中国小微企业主金融服务赋能机构,聚焦于拥有住宅物业、汽车、金融资产及能够一定程度上获得商业银行信贷的小微企业主。截至2022年9月30日,该公司已为中国合计约660万名小微企业主提供服务。

两年多以前的2020年10月,陆金所控股于纽交所上市,是当时美股最大的金融科技IPO。陆金所控股本次将以介绍方式在港交所主板上市,不涉及任何新股份的发售或任何其他证券的公开发售,本次在港交所主板上市的联席保荐人为摩根大通、摩根士丹利和瑞银集团。陆金所控股表示,“在港股上市可配合我们在中国的业务重心,这对公司的增长及长期战略发展至关重要”。

金融行业资深研究者于百程对《国际金融报》记者分析称,陆金所控股拟采取“介绍上市”的方式实现在纽交所、港交所的“双重主要上市”,不涉及新股发行,在流程上更快。近期科技公司股票明显回暖,快速实现两地上市,有利于提升交易流动性和股东信心。从资本市场维度看,对于陆金所控股的长期发展形成稳定的预期。

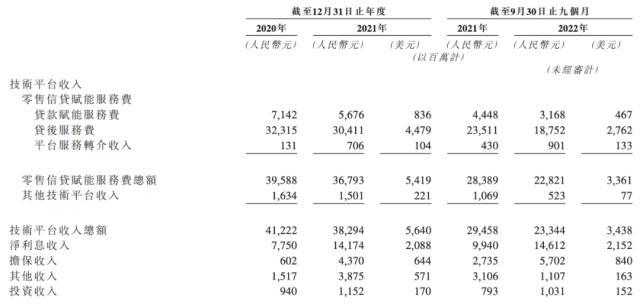

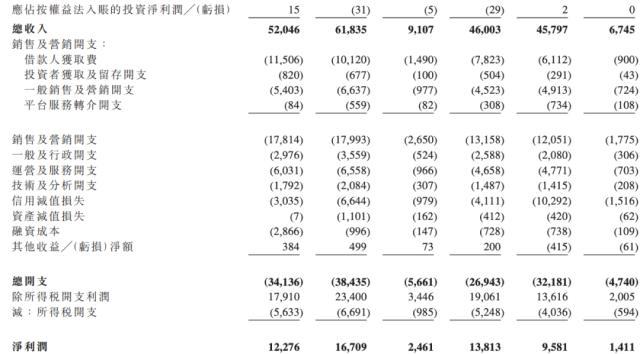

招股书显示,陆金所控股在2020年、2021年及2022年前9个月的总收入分别为520亿元(人民币,下同)、618亿元、458亿元。2020年、2021年全年及2022年前三季度的所得税前利润分别为179亿元、234亿元、136亿元,净利润分别为123亿元、167亿元、96亿元。

从招股书披露的经营数据看,陆金所控股在去年出现贷款规模、贷款余额、营业收入和利润的下滑。新增人民币贷款规模从2021年前9个月的4968亿元降至2022年同期的4176亿元;贷款余额也从2021年末的6610亿元降至2022年9月末的6365亿元。

受规模收缩的影响,陆金所控股2022年前三季度营收和利润也较2021年同期下滑。总收入从2021年前三个季度的460亿元,略微下降到2022年前三个季度的458亿元;税后利润从上年同期的191亿元下降到136亿元。对此,陆金所控股给出的解释是“2022年新冠疫情的影响使得我们在2022年下半年的财务表现呈现出较大的波动”。

为何热衷“双重主要上市”?

美股港股“双重主要上市”,陆金所控股不是第一家。去年7月4日,平安集团旗下的金融壹账通已经通过介绍方式在港交所挂牌上市。随后,360数科于2022年11月29日在香港交易所挂牌上市。

为何向港交所递交双重主要上市申请?陆金所控股给出的答案是“在港交所及纽交所两地双重主要上市能够随时进入这些不同股票市场,两个市场吸引不同背景的投资者,有助于扩大公司的投资者基础及增加股份的流动性”。

对于回归港股,金融壹账通CEO沈崇锋曾在2022年初对媒体表示:“第一,从大环境看,2021年开始,中概股在美国就受到了一些影响。由于金融壹账通本身服务金融机构,因此回归港股是出于规避风险的考虑;第二,目前金融壹账通股价被低估,如果回归香港市场,能够为投资者提供更多投资渠道;第三,这也证明我们对未来经营更加有信心。”

中关村互联网金融研究院首席研究员董希淼对《国际金融报》记者表示,在港交所上市相对门槛低,以介绍方式上市速度比较快,是其一大优势。在美上市金融科技公司以不同方式在港再次上市:一方面可以有更多的融资渠道;另一方面受中美关系不确定因素影响,在美上市金融科技公司在港二次上市更具必要性。

“在美上市金融科技公司热衷在港双重主要上市,主要是从两个方面考虑:一方面考虑美股的风险,包括美股波动的风险和美股排斥中概股的风险。另一方面是增加融资渠道,未来需要资金的时候,可以从港股和美股两地获得融资支持。”浙江大学国际联合商学院数字经济与金融研究中心联席主任、研究员盘和林告诉《国际金融报》记者。

盘和林指出,介绍方式上市不涉及融资,IPO门槛比较低,属于先上市,后融资。如果企业流动性比较充沛,暂时不需要资金,又想实现港股上市,那么介绍方式上市是比较理想的,而金融科技公司实际上本身有金融业务,这些金融业务会为企业保持一定的流动性水平,所以暂时是不需要融资的,利用介绍方式尽快上市,就是其目的。

于百程表示,近两年,中概股面临美国的证券监管风险,二级市场表现也持续低迷。双重主要上市是在继续保持原有上市交易地位同时,在港交所也申请主要上市,同时满足两地对上市公司的各项监管要求。通过双重主要上市的方式,一方面规避了中概股相关风险,另一方面这种方式使得两个交易所的股价表现也可以相对独立,从而吸引更多背景不同的投资者,提升股份的流动性。