今年前三个月沪深交易所新股融资额分居全球第一和第三

3月31日,中国海油(600938)发布首次公开发行A股招股意向书,拟发行29.9亿股。这将成为今年A股市场又一只巨无霸新股。

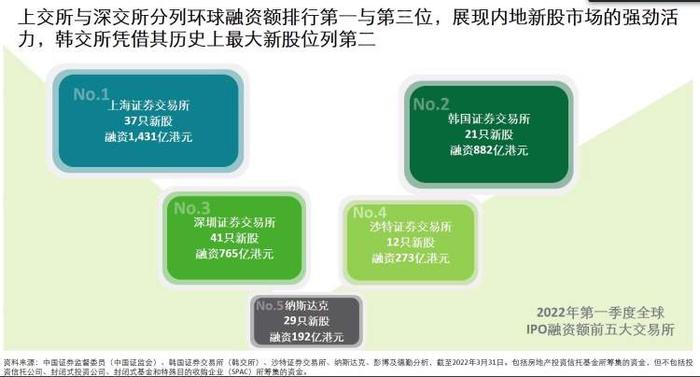

德勤中国资本市场服务部发布的《2022年首季中国内地和香港新股市场表现的分析及前景展望报告》显示,以2022年第一季度融资额计算,因中国移动等3宗重大新股上市,上海证券交易所录得A股市场近10年以最大规模的IPO,集资总额达173亿美元,排全球证券交易所之首。

深圳证券交易所因腾远钴业(301219.SZ)IPO募集资金54.78亿元跻身全球十大新股第三位。韩国证券交易所、沙特证券交易所和纳斯达克分别居于第二位、第四位和第五位,它们均有超大型新股上市,其中电动汽车电池公司LG新能源是今年首季全球最大新股。在大型IPO推动下,亚太区IPO筹资额占全球78%。今年第一季度全球十大IPO中,五家在亚太区上市,包括前三大筹资额IPO。

在A股市场,今年头三个月,北京、上海和深圳证券交易所共85只新股上市融资1799亿元人民币,相比2021年第一季度的100只新股在上海和深圳上市募集761亿元。虽然新股数量下跌15%,但融资金额大增136%,创历史新高。这归因于中国移动上市募集金额达人民币560亿元,占2022年首季度A股市场募资总额的31%。

德勤中国审计及鉴证合伙人胡科表示:“中国移动回归上市成为2022年第一季度全球第二大新股,另有3只A股新股也跻身全球前十大新股之列,在环球股市波动和面对不明朗因素的状况下,2022第一季度A股新股市场表现良好。”

同期香港15只新股上市融资136亿港元,较2021年一季度的1328亿港元融资额下跌90%,数量32只减少53%。今年只有1只来自制造业的大型新股金力永磁在港上市。

在德勤看来,以目前联交所超过130宗申请上市个案来看,预计随着宏观经济及环境改善,下半年香港上市活动将增长。来自科技、传媒和电讯、医疗及医药公司,以及以环境、社会及管治业(ESG)为主题的上市项目将成为亮点。预计2022年香港将有约120只新股上市融资约3300亿港元。中概股回流上市将成为主题。随着时间推移,将有更多不同行业和更多不同类型的企业上市。

此外,香港SPAC上市机制2022年1月生效,首家SPAC3月18日挂牌,融资10亿港元,一季度共11宗特殊目的收购公司(SPAC)申请上市。德勤预计今年或有20家SPAC在港上市,每宗融资最少10亿港元。同时香港监管机构正审查上市规则,并研究针对目前未能符合上市要求、并从事先进技术且具规模的科技企业的上市条件进行修订,以满足市场需求,帮助这些企业融资。这将吸引更多内地或其他地区的高增长或创新公司赴港上市,

在美国市场,《外国公司问责法案》实施使得2022年第一季度只有1家医疗器械的中资公司美华国际医疗赴美上市,融资3940万美元,而2021年第一季度20家中资企业在美融资43.7亿美元。德勤中国资本市场服务部华东区香港上市业务主管合伙人谢明辉指出:“两国监管机构一直在磋商,期望双方能就相关的审计监管事宜达成共识,这有助增强投资者对中概股的信心。我们也相信许多中概股会继续寻找其他上市平台,尤其是香港等市场。”

报告预计,2022年上海科创板或有170至200只新股融资2100亿至2500亿元人民币;创业板有210至240只新股上市融资1600亿至1800亿元;上海及深圳主板120至150只新股融资2000亿至2300亿元。中小型的制造、科技和医疗及医药企业将是今年A股一级市场主力。

来源:周到上海 作者:曹西京