芯片制造及投资价值展望

随着半导体芯片产业的快速发展,孕育了一批著名的芯片制造企业,例如英特尔、三星、台积电、中芯国际等。芯片制造既要有技术论证,又要有研发实践,工艺流程繁琐复杂,制造设备精密昂贵,科技附加值极高,从这个角度来看,芯片制造企业属于高科技行业。

中芯国际是中国内地规模最大、技术最先进、配套服务最完善、跨国经营的集成电路芯片制造企业。本文将以中芯国际入手分析我国芯片制造(即晶圆制造)领域的现状和发展态势。

晶圆制造有哪些成熟的商业模式?

《芯片产业链及其投资周期初探》中显示,半导体芯片产业链分为核心产业链和支撑产业链。其中,核心产业链有两种主流商业模式:

1

IDM模式,可称为垂直整合制造模式,其涵盖了产业链的集成电路设计、制造、封装测试等所有环节。垂直整合制造模式下的集成电路企业拥有集成电路设计部门、晶圆厂、封装测试厂,属于典型的重资产模式,对研发能力、资金实力和技术水平都有很高要求,因而采用垂直整合制造模式的企业大多为全球芯片行业的传统巨头,如英特尔、三星电子等。

2

Foundry模式,可称为晶圆代工模式或垂直分工模式,仅专注于集成电路制造环节。晶圆代工模式源于集成电路产业链的专业化分工,形成无晶圆厂设计公司、晶圆代工企业、封装测试企业。其中,无晶圆厂设计公司为市场需求服务,从事集成电路设计和销售业务;晶圆代工企业以及封装测试企业为无晶圆厂设计公司服务。目前,世界领先的晶圆代工企业有台积电、格罗方德、联华电子和中芯国际等。

简单来说,IDM模式是由一家企业来完成核心产业链的设计、制造、封测等工作,Foundry模式是只负责晶圆制造环节。晶圆代工的垂直分工模式是目前更加主流的模式,所以它的发展速度也会更快一些。

中芯国际是世界领先的集成电路晶圆代工(Foundry模式)企业之一,也是中国大陆集成电路制造业领导者,拥有领先的工艺制造能力、产能优势、服务配套,可向全球客户提供0.35μm到14nm不同技术节点的晶圆代工与技术服务。根据ICInsights公布的2021年纯晶圆代工行业全球市场销售额排名,中芯国际位居全球第四位,在中国大陆企业中排名第一。晶圆代工模式对亚洲半导体芯片行业的发展起到重要推动作用,起步较晚的中芯国际获得成功发展也印证了这一点。

中国大陆晶圆制造此前发展和未来增速如何?

中国大陆晶圆代工行业起步较晚,但发展速度较快。据中国半导体行业协会统计,2021年中国集成电路产业销售额为10458.3亿元,同比增长18.2%。其中,设计业销售额为4519亿元,同比增长19.6%;制造业销售额为3176.3亿元,同比增长24.1%;封装测试业销售额2763亿元,同比增长10.1%。2021年中国集成电路产业制造业实现销售额3176亿元,相较于2011年的431.6亿元,复合增长率达22.09%,实现高速稳定增长。

✦

中国集成电路产业销售额

✦

对于未来增速,ICInsights数据显示,2021年全球晶圆代工厂销售收入为1101亿美元,同比增长26%;预计2022年晶圆代工厂销售额有望达1321亿美元,同比增长20%。中国大陆晶圆代工市场份额在2021年增长0.9个百分点至8.5%,后期有望保持相对平稳,2026年市场份额预计为8.8%。

受益于物联网、云计算与大数据等相关产品需求成长,集成电路晶圆代工产业目前已成为支撑经济社会发展的基础性和先导性产业,其发展程度成为科技发展水平的核心指标之一。

中国大陆晶圆制造发展的差距有多远?

制程是指芯片上电路与电路之间的距离,一片指甲大概0.1mm,把指甲横切切成10万条线,每条线就大约等于1nm。

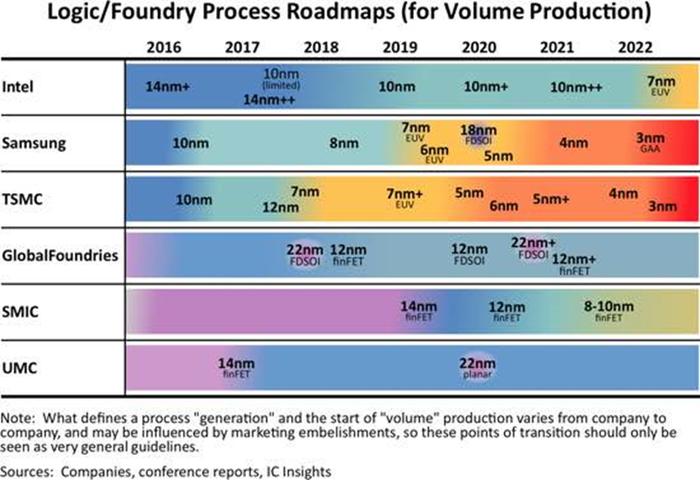

中国大陆晶圆制造制程落后数代,但差距正逐步缩小。中国台湾地区的台积电依靠先进的制程,在全球占据约50%的市场份额,除台积电之外三星在其余厂商中市场份额较为领先。中国大陆晶圆工艺制程落后大概是两到三代,台积电(TSMC)和三星(Samsung)均已实现量产的芯片制程达到5nm,5nm以下的制程也在竞相研发攻克,比如,台积电2022年一季度10nm以下制程产品收入贡献达到50%,2022年资本支出将达到400亿-440亿美元,其中70%-80%将集中于先进技术产品线,涵盖7nm、5nm、3nm和2nm制造工艺。中国大陆晶圆制造受到设备、材料、技术等诸多因素的限制,制程相对落后,如中芯国际目前量产的最先进制程为第一代FinFET14nm工艺,但它不是公司收入的主要贡献技术节点,2021年,中芯国际来自90nm及以下制程的晶圆代工业务营收比例为62.5%,其中,55/65nm技术的收入贡献比例为29.2%,40/45nm技术的收入贡献比例为15.0%,FinFET/28nm的收入贡献比例为15.1%。当然,中芯国际也正在有序推进成熟工艺扩产,稳步提升先进工艺业务。

✦

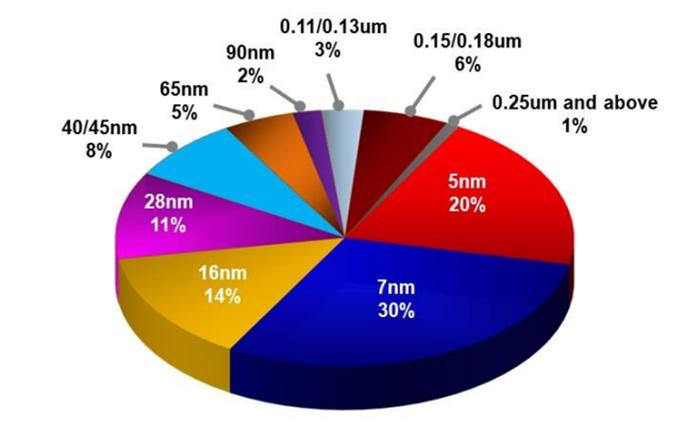

台积电2022年1季度各制程工艺收入贡献

✦

✦

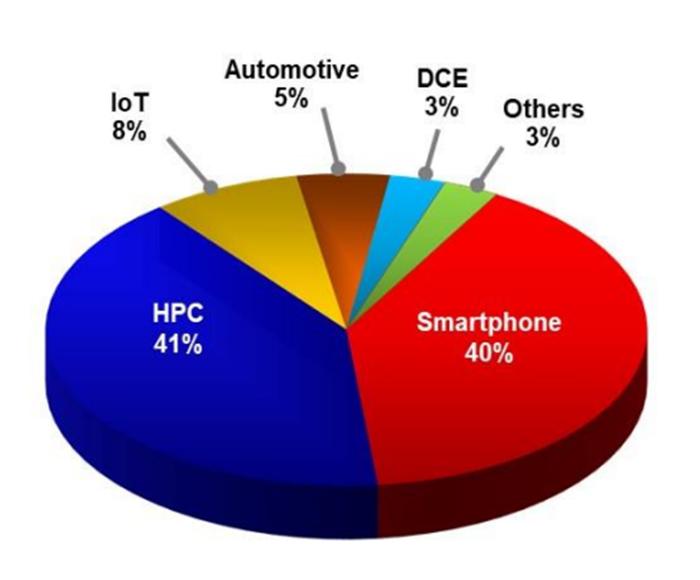

台积电2022年1季度终端应用收入贡献

✦

但我们也要看到,先进制程投资成本高,研发进程缓,成熟制程在成本控制方面更具优势。据IBS统计,随着技术节点的不断缩小,制造设备投入呈大幅上升的趋势。以5nm技术节点为例,其投资成本高达数百亿美元,是14nm的两倍以上,28nm的四倍左右。格罗方德和联电均已宣布暂缓10nm以下制程的研发。

在追求高端工艺制程的同时要发挥自身现有产业与技术的优势。目前,从产业链需求来看,先进制程芯片主要用于智能手机、高性能计算机群等领域,无论是小家电产品还是汽车芯片,28nm芯片仍然是主流;从全球产能分布来看,美国产能主要集中在10nm-22nm,中国大陆在28nm以上制程的占比最高,其中在28nm-45nm已经成为全球仅次于中国台湾地区的第二大产能供给地。

中国大陆晶圆制造发展的瓶颈究竟有哪些?

中国大陆晶圆制造的发展瓶颈主要在设备和材料两方面,尤其在光刻机领域制约相对较多。

在晶圆制造设备方面,由于存在技术和客户壁垒,半导体制造设备的市场基本都被海外企业占领,几家国际企业占据全球90%以上的市场份额,如荷兰阿斯麦尔(ASML)占据75%的核心设备光刻机市场份额。虽然晶圆制造设备国内企业快速成长,但技术节点多数都还比较落后,大部分设备在28nm制程以上,在高端光刻机等核心设备方面仍旧空白。

此外,半导体材料的高端产品市场主要被欧美日韩等少数国际大公司垄断。由于高端产品技术壁垒非常高,国内企业长期研发投入和积累不足,使得我国半导体材料多处于中低端领域。

所以,目前从芯片制造设备、制造材料到芯片制造工艺,我国都与国际先进水平存在较大的差距,但这个差距一直在缩小,而且未来一定会有所突破的。

晶圆制造环节的投资机会还有多大呢?

半导体芯片产业是支撑经济和社会发展的战略性和先导性产业,晶圆制造又是半导体芯片核心产业链的核心环节。

终端应用是决定晶圆制造投资机会的主要因素,5G、HPC、AIoT、新能源车等新产业驱动半导体行业开启新一轮超级景气周期,晶圆代工市场加速成长。以汽车领域为例,汽车电动化、智能化、网联化,“三化”是整个汽车行业发展的大趋势。电动车半导体含量约为燃油车2倍。天风电子测算,需求增量端,2020年全球约需要439亿颗汽车芯片,2035年将增长为1285亿颗;价值增量端,2020年汽车芯片价值量为339亿美元,2035年将增长为893亿美元。由此可见,芯片将成为汽车新利润增长点,有望成为引领半导体芯片产业发展新驱动力,整个汽车芯片有望迎来历史性大发展的机遇。此外,“东数西算”工程全面启动,通过构建数据中心、云计算、大数据一体化的新型算力网络系统,将东部算力需求有序引导至西部,优化数据中心建设布局,AI芯片有望受益。

短期来看,中国大陆晶圆代工供需缺口仍旧很大,晶圆制造产能将在2022年继续保持紧张;长期来看,国产替代能给中国大陆晶圆制造板块带来成长性,可优先考虑产业周期性。

我们在前文提到大陆晶圆制造的发展瓶颈主要在设备和材料两方面,因此,晶圆制造要发展就需要先解决设备和材料的问题。上游的设备材料是半导体产业发展的根基,实现设备材料自主可控具有非常重要意义。整个国内半导体设备和材料,由于目前还处在发展初期,未来发展空间很大。在此背景下,国内的材料和设备细分领域龙头企业有望抓住国产替代的黄金机遇期,迎来快速发展期。

来源:华夏ETF

审核:徐向阳

责编:霍悦

编辑:左宗鑫