从公募二季报看股指期货在市场中性策略中的运用

投资要点:

Ø股票市场的中性策略是指通过量化选股等方法构建权益组合,再使用空头对冲工具对冲掉beta,最终实现赚取稳定的alpha收益的策略。国内使用市场中性策略多以股指期货构建对冲工具,因此成为股指期货空头持仓需求的重要组成部分和研究对象。

Ø市场中性策略主要成本来自空头对冲端,收益则来自多头端权益组合做出的超额收益。因股指期货长期贴水,股指期货价格随到期日临近而向现货价格收敛,构成对冲成本。对冲空头建仓时贴水越深,策略成本越高。在多头端,投资者通过量化选股等方式获取超额收益。尽管使用股指期货对冲掉了beta收益,在原理上让组合收益不受市场风险影响,但中性策略的实际收益与市场基准仍具有一定相关性。

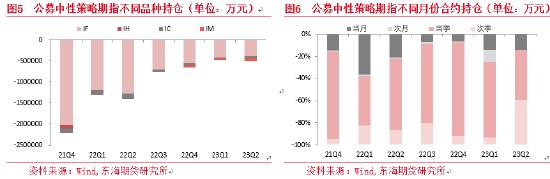

Ø沪深300指数成分股具有流动性高、稳定性好、利于风险控制的特点,更加符合公募稳健的持仓偏好。因此IF合约成为公募中性策略最主要使用的对冲工具。在合约月份方面,当季合约和当月合约的空头持仓占比最高。近期,随着股指期货基差运行至高位,当季和次季合约占比明显走高,可能是为了锁定更长期的对冲成本考虑。

Ø2021年后,随着策略规模快速扩张,以及市场环境改变,市场中性策略的局限性逐渐显现。一方面,中性策略的alpha收益由于各种原因并没有实现完全中性于市场波动。另一方面,中性策略的成本会受到基差波动的影响。当基差波动抬升对冲成本与量化策略超额收益下降共振形成“双杀”时,市场中性策略也会遭受普遍回撤。

Ø总的来说,市场中性策一定程度上能够独立于市场风险的特性,使其在内外环境不确定性高的时期表现出抗跌意义。无论是在熊市或震荡市获取超额收益,还是在多元化策略组合中降低组合波动、优化收益表现,市场中性策略总有其配置价值。未来,随着国内权益市场空头对冲工具的扩容,中性策略的配置还会更加丰富和完善,有利于收益中枢水平的进一步提升。

股票市场的中性策略是指通过量化选股等方法构建权益组合,再使用股指期货、融券等工具对冲掉beta,最终实现赚取稳定的alpha收益的策略。我国机构投资者使用市场中性策略多以股指期货构建对冲工具,因此成为股指期货空头持仓需求的重要组成部分和研究对象。随着股指衍生品市场在国内的诞生与发展,市场中性策略的对冲工具日渐丰富化,进入蓬勃发展时期。2019年以来,A股市场中性策略取得了可观的超额收益,规模迅速增长。在本文中,我们就根据公募基金最新的季报数据,与历史数据相对比,对公募基金参与市场中性策略的情况和股指期货的作用进行分析。

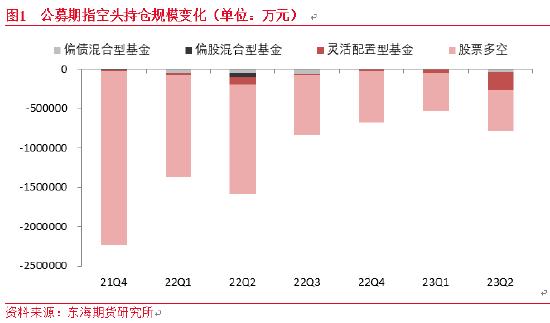

根据基金的类型划分,股票多空型基金是公募使用市场中性策略的主要群体,构成了公募持有股指期货空头的主要力量。在市场中性策略最流行的时候,股指期货空头超过90%的持仓都在股票多空基金手中。近年来,随着市场环境的周期性变化和赛道的日益拥挤,市场中性策略缩减,股指期货空头对冲规模呈下行趋势。2023年二季度,公募股指期货空单持仓最大的增量来自灵活配置型基金,而非股票多空型。

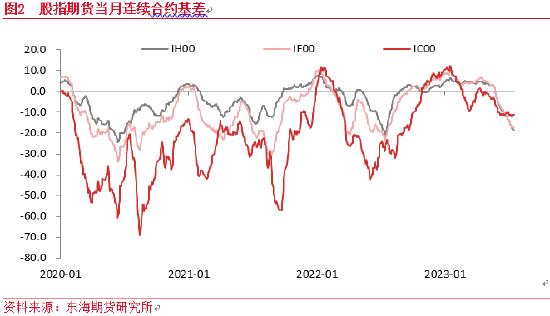

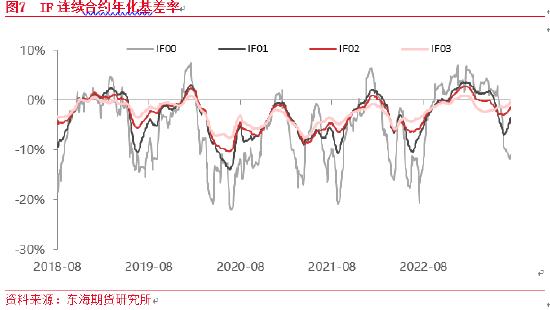

市场中性策略的主要成本来自空头对冲端。因期货价格随到期日临近向现货价格收敛的特性,在股指期货长期贴水的局面下,股指期货价格将规律性地相对现货价格上行,构成对冲成本。显然,期货对冲空头建仓时的贴水程度越深,策略的成本就越高。自2022年四季度以来,股指期货基差一度转为升水,总体维持在历史高位。超季节性的基差上行固然会给已有的中性策略对冲空头带来短期净值的回撤,但对于还未入场的新资金来说,基差上行后更浅的贴水意味着策略对冲空头的建仓成本也会更低。

不过,尽管中性策略的基差成本端处于有利的条件中,我们也已经看到,自去年二季度以来,公募中性策略的空头持仓规模明显回落。到今年二季度为止,空头持仓规模维持在较低的水平上。这应该是我们下面要讲的中性策略的多头收益端的不利环境所导致的。

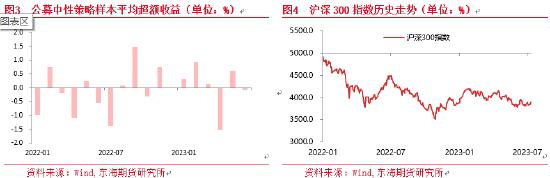

在中性策略的多头端,投资者一般通过量化选股等方式获取超额收益。尽管策略使用了股指期货等对冲工具消除beta收益,在原理上可以让组合的收益不受市场风险的影响。但通过观察历史数据,我们仍然可以发现中性策略的收益与市场基准收益(此处使用沪深300)仍具有一定相关性:当市场处于反弹阶段,例如2022年5月和11月,2023年1月和2月,中性策略的表现则通常更好一些,并没有做到完全的中性于市场。

究其原因,我们认为,尽管alpha收益本身独立于市场环境,但策略获取alpha收益的能力还是会受市场环境的影响。例如,当市场赚钱效应较好时,投资者也能够较为容易地选出跑赢指数的个股。市场交投活跃度越高,个人投资者参与越多,错误定价产生超额收益地概率自然也越大。市场波动越大时,捕捉股价短期波动的量化策略的交易机会越多。而当市场整体下行,交投不活跃,赚钱效应差的时候,超额收益就会更难获取。

另外,管理者的个人能力或者多头端权益持仓本身的特征也可能使beta无法被完全对冲掉。例如,当市场突然地短暂下跌时,管理者调仓的时机难以避免地会有所滞后,导致策略收益在一段时间内受到市场走势的拖累。或者,策略选取的股票组合本身与中证500、中证1000等指数成分股的相似性较差,从技术上就难以实现完全对冲。而且,有些中性策略也会选择主动增加beta敞口的暴露,以承担额外风险的方式进一步增厚收益。

IF合约在公募股指期货空单持仓中占的比例一度高达90%,远高于其他几个品种。在股指期货挂钩的几个标的指数之中,中证500及中证1000成分股具有明显的中小盘股高波动、高成长的特征,且风格一致性更强、个人投资者参与更多,能做出更高的超额收益。因此,如果只从收益的角度考虑,构建接近中证500或中证1000成分股特征的股票多头组合,再使用IC和IM作为对冲工具,应该是最好的选择。但是,沪深300指数的成分股具有代表性强、流动性高、稳定性好、利于风险控制的特点,更加符合公募稳健的持仓偏好。因此,对公募基金来说,IF合约才是中性策略对冲工具的首选。不过,近年来,随着中证500指数成分股质量的提高和IM合约的上市,IF合约的占比也在逐年回落。

在合约月份的选择上,一般来说公募股指期货空单的持仓主要集中在当季合约上,其次是当月合约。从展期角度考虑,流动性较好、移仓较方便的当月合约和当季合约都是比较合适的选择。而从年化基差率来看,使用当月合约和当季合约二者的对冲成本差距也并不大。事实上,自去年三季度以来,公募股指期货空单持仓就开始逐渐向当季合约和次季合约这两个更远月的合约上集中。尤其是今年二季度的最新数据,次季合约的占比上升到40%。主要的原因可能是当前股指期货的基差处于历史高位,此时中性策略对冲空头开仓的成本大大降低。因此,管理者更倾向于使用更远月的合约建仓锁住更长期的对冲成本。

市场中性策略扩张最快的时期在2019-2021年。在2021年之后,随着大量资金涌入,策略规模快速扩张,以及市场环境的改变,市场中性策略的局限性也逐渐显现出来。市场中性策略最大的特性就是收益与市场涨跌无关,因此能在熊市或震荡市期间获取稳健的绝对收益,相比股票多头策略、指数增强策略有更好的表现。但是,近年来,公募的市场中性策略在有些时候却没有能够体现出抗跌的特性如2022年7月指数回落的时候。这一方面是由于中性策略的alpha收益部分由于各种原因并没有实现完全中性于市场波动。另一方面,也是由于中性策略的成本会受到基差波动的影响。对于超额收益空间相对较小的公募中性策略来说更是如此。

股票市场中性策略多使用股指期货作为对冲工具,与融券、个股期权等其他做空工具相比,股指期货有着容量大、流动性好、交易便捷的特点,但也存在一个明显的缺点,即我们在上文中讨论过的成本问题。股指期货的对冲成本由基差的变化决定,在基差波动较大的时期,市场中性策略可能承担较大的回撤,从而影响策略表现。当基差波动抬升对冲成本与量化策略超额收益下降共振形成“双杀”时,市场中性策略也会遭受普遍的回撤。

市场中性策一定程度上能够独立于市场风险的特性,使其在内外环境不确定性高的时期表现出抗跌的意义,无论是在熊市或震荡市获取超额收益,还是在多元化策略组合中降低组合波动、优化收益表现,市场中性策略总有其配置的价值。在超额收益方面,由于赛道拥挤、模型有效性下降、市场环境变化等原因,市场中性策略的表现在巅峰期过后似乎不甚理想。但如果从长期的视角来看,市场环境、基差变化趋势都存在着周期性。随着中性产品业绩的周期性回落,过去追捧的资金自然也会退出,赛道拥挤程度缓和,超额收益又能有所恢复。另外,国内权益市场空头对冲工具的扩容是趋势。2022年中证1000指数期货、上证50指数期权及其他指数ETF期权的推出只不过是第一步。未来中性策略的配置还会进一步丰富和完善,有利于收益中枢水平的提升。

因为对冲掉了代表系统性风险的beta收益,股票市场中性策略的收益和其他权益类、固收类、商品类策略收益的相关性都比较低,因此很适合加入到更复杂的资产组合中,起到分散风险和多元化配置的作用,有利于降低年化波动、提高夏普比例。例如,股票市场中性策略的表现会受到股指期货基差波动的影响,那就把它和其他不使用股指期货做对冲的策略一起配置,无论是期权策略、ETF策略还是商品套利策略,都可以起到降低波动与回撤、优化组合收益表现的作用。2023年第二季度,灵活配置型基金在股指期货空头上持仓的增量明显高于股票多空型基金或许正能印证这一趋势。

我们前面提到,市场中性策略的收益受基差成本的影响,股指期货贴水的大幅收敛会使策略遭受较大的回撤。但是,短期内的贴水波动往往也只会在短期内对策略净值有较大的影响。从长期来看,策略的对冲成本在股指期货对冲空头建仓的那一刻起就确定了,因为期货合约的基差最终总是要在到期日收敛至零的。这也意味着对于还未入场的新资金来说,在贴水较浅的时期建仓,就能锁定较低的对冲成本。因此,基差的波动尽管会影响市场中性策略短期的表现,但并不能抹杀策略在长期的价值。另外,投资者若能在基差阶段性收窄的时期择时进场,也能提高策略在未来的表现。

重要声明

本报告由东海期货有限责任公司研究所团队完成,报告中信息均源于公开可获得资料。东海期货力求报告内容的客观、公正,但对这些信息的准确性及完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。报告中的观点、结论和建议等全部内容只提供给客户做参考之用,并不构成对客户的投资建议,也未考虑个别客户特殊的投资目标、财务状况或需要,客户不应单纯依靠本报告而取代个人的独立判断。在任何情况下,本公司不对任何人因使用本报告中的任何内容所导致的任何损失负任何责任,交易者需自行承担风险。本报告版权仅为东海期货有限责任公司研究所所有,未经书面许可,任何机构任公司”所有,未经本公司书面授权,任何人不得对本报告进行任何形式的翻版、复制、刊登、发表或者引用。