如何推动金融体系发挥最佳作用?|全景读书会(互动有礼)

如何推动金融体系发挥最佳作用?

我们如何处理金融体系的问题?许多权威人士告诉我们,他们知道如何让金融体系为我们带来好处——没有危机,有丰厚的投资回报,推动经济强劲增长。希望他们所说的能成为现实。我们可能希望鱼与熊掌兼得,但在安全和风险之间总是要权衡取舍。所有简单的解决方案都指向最明显的外生风险,但忽略了隐藏在尾部风险和危机背后的黑暗力量。为时未晚,我们有明智的方法来实现想要的结果。

本文摘编自《控制的幻觉》

作者伦敦政治经济学院金融学教授

01

聚焦内生风险

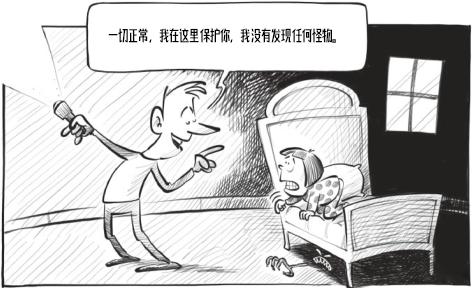

第一个原则是要认识到真正的威胁来自内生风险,即我们没有及时发现的隐藏的黑暗力量,等发现时为时已晚。我们经常忽视内生风险,而将我们的努力集中在具有误导性的园中小径——可见的外生风险上(见图14-1)。

资料来源:图片版权©里卡多·加尔沃。

内生风险是引发不稳定和损失的根本力量。我们过度使用杠杆。我们相信在一个相互关联的金融体系中,流动性是无限的,而这个体系的存在根本上依赖于这种无限流动性。每个人都谨慎地保护自己。还有政府救助的承诺。我们只专注于可见的方面,而忽略隐藏的因素;只关注各自单独的良好控制,而对外部世界却故意漠视。我们都希望市场好的时光会永远持续下去。在低风险状态下冒险,这就是明斯基方式。

每一场危机的核心都涉及这些基本要素,比如1763年的德·纽夫维尔危机,1907年的约翰·皮尔庞特·摩根危机,以及2020年的新冠肺炎疫情危机。对任何关心风险的人来说,问题在于导致损失和不稳定的根本原因很难解决。衡量内生风险是困难的,甚至是不可能的。在2008年的前几年里,没有人知道被投入结构化信贷产品的次级抵押贷款的风险,等到发现时无论采取何种应对措施,都为时已晚。当时,我们受到的诱惑是只通过能衡量的方面来控制整个体系,而没有针对那些最重要的方面。

内生风险会潜伏数年甚至数十年,直到某种外部冲击使其苏醒。新冠病毒激发了三个基本因素:流动性、预防原则和救助承诺。整个体系的运作就好像流动性是无限的,但随后病毒让流动性提供者变得谨慎——一场流动性危机发生了。同样的预防原则导致了2000年千禧桥的摇晃和2007年投资者的罢工。再加上对救助的承诺——冒险者知道,金融当局随时准备打开支票簿,否则他们不会承担这么大的风险。新冠病毒引发的金融动荡是不可避免的。即使没有病毒,也会由其他东西引发动荡。

虽然目前只有少数几个可以引发危机的被充分理解的基本因素,但危机的触发点是无限的。例如1914年斐迪南大公被暗杀,1918年和2020年的病毒,1866年对航运技术的失败押注,1987年和2007年的价格小幅下跌,1763年战争结束,等等,触发因素多种多样,数量众多。触发因素和根本因素之间的关键区别在于可见性——触发因素很简单且显而易见,而根本因素则是模糊的。正是这种可见性将我们引向错误的道路,今天触发危机的因素可能明天就会悄然消失。我们应该忽略触发因素,从而专注于那些带来危机和糟糕表现的根本因素——内生风险。

02

警惕虚假的韧性

第二个原则是警惕虚假的韧性。建立一个告诉我们想听的事情的框架是很容易的。一切都很好,因为这是风险仪表盘告诉我们的。与此同时,内生风险怪物正在嘲笑我们(见图14-2)。如果风险仪表盘告诉我们风险很低,我们就想冒更多的风险。但这是虚假的韧性。2008年危机不是那一年所有银行家的疯狂冒险行为造成的,真实源头是他们在21世纪初的狂热岁月里的疯狂冒险行为。到了2008年,除了努力消除最坏情况,我们什么也做不了。我们已经处于危机之中。一旦糟糕的事情发生,我们就喜欢从中吸取教训。弄清楚哪里出了问题,这样它就不会再发生了——这就叫作“亡羊补牢”。这也带来虚假的韧性。不稳定的力量聚集在没有人注意的阴暗之处,因此,下一次危机将出现在其他地方。

资料来源:图片版权©里卡多·加尔沃。

导致虚假韧性的主要驱动因素是我们衡量的微观风险,而不是我们最关心的风险类型。问题出在风险计量仪,当进入金融体系的深处时,这个神奇的仪器就会弹出金融风险水平的读数。日常的金融监管、风险控制和投资组合管理都越来越依赖风险计量仪。为什么?因为它被认为是科学客观的,能帮助决策者将复杂问题分解为风险仪表盘上的一系列精确数字。

这就是出错的地方。风险计量仪并不像它的支持者所认为的那样科学和客观。它无法与精密的科学仪器,比如温度计相匹敌。温度计可以让我们实时精确地测量温度。温度是多少,只有一个明确的概念,使用温度计的实时反馈来控制温度是很容易的。当温度过高时,可以调节恒温器,这就是为什么把风险经理的办公室保持在72°F或22°C的恒定温度很容易。对于大多数金融风险,我们不能实行这样的反馈机制,即使很多人尝试过。为什么?首先,对于什么是重要的风险以及应该确定什么样的风险控制目标,我们并没有一致的看法:是每日的波动率?价格大幅下跌导致突然的巨额亏损、破产和危机的尾部风险?价格一点点缓慢下行,没有显著波动,没有可识别的尾部风险,但价格只跌不涨?50年后退休金无法让人们过上舒适的退休生活的风险?还是国家明年发生系统性危机的可能性?

不同的关注点需要不同的风险概念——风险是什么取决于我们关注什么。不幸的是,我们关注最容易衡量的风险,因此也是最广泛使用的风险,以及短期的每日的事件——波动率或与其近似的VaR和预期尾部损失。这些与真正的尾部风险、危机或养老基金的偿付能力几乎没有关系。令人惊讶的是,那些旨在保证银行安全、保护我们的养老基金和防止危机的金融监管与风险管理活动,往往只是基于日常的价格波动。

其次,即使在选择了风险的概念之后,我们还面临风险如何度量的问题。市面上有几十种相互竞争的技术,它们对同样的风险有截然不同的度量,没有明确的方法来区分。它们都声称自己是最先进的,而且都有各自的拥趸。即使这样,我们也只衡量单一资产的风险,可能是股票、贷款或衍生品。接下来更难,那就是跨越时间和空间的风险加总。如何从所有的微观风险计算出投资组合、部门、银行和整个体系的风险,跨越今天到未来几年甚至几十年。我们越是汇总风险,结果就越不准确。这里存在一个微妙的问题。虽然系统性风险显然是所有个体微观风险的总和,但这一观念性的概念并不意味着我们知道如何进行计算。这是科学上普遍存在的一个问题。你可以知道一个人在生理和生物意义上的一切,但对于他作为一个人却一无所知。我们不能简单地将风险加总,因为所有个体风险之间的相互作用非常复杂。在现实生活中,在风险建模者的世界之外,风险因素之间最强的联系只在极端压力下才会表现出来。在其他情况下,它们根本不会被看到。

这是为什么?流动性是最显著的原因。流动性在大多数时候是充足的,甚至看起来是无限的。但总的来说,它是不可衡量的,而且在最被需要或者压力大的时候,它有令人讨厌的蒸发趋势。它成为影响所有资产和负债危机的共同因素,使所有我们并不了解的各种联系暴露在风险之下,往往在我们发现时为时已晚。如果在正常情况下度量风险,我们会低估每一项资产的风险,尤其是它与其他资产之间的关系,因为使它们密切相关的重要因素——流动性——是不可见的。因此,尽管很容易计算出一家银行、一个国家甚至整个世界的总体风险,但计算的准确性非常低。我想许多读者不会同意这一点,因为这正是金融领域的标准做法。是的,为风险计算一个加总数字很容易,但要准确地做到这一点并不容易。那些提出这样做的人可能是被物理学系统迷惑了。数学囊括了物理领域的一切,但在金融领域不行。几年前,当我与凯文·詹姆斯、马塞拉·巴伦苏埃拉和伊尔克努尔·泽尔三位合著者一起研究系统性风险度量的准确性时,我亲眼看到了这种综合风险度量的问题。我们写了两篇论文《风险模型的模型风险》和《我们能证明银行制造了系统性风险吗?——少数派报告》,通过研究系统性风险的所有领先指标得出结论,这些指标非常不准确,并建议不要使用。

像许多其他工具一样,如果使用得当,风险计量仪是有用的,比如在交易室里控制风险。但是,如果它被掌握在不知道其局限性的人手中,或者我认为更常见的是,人们故意忽视市场上所有的警告信号,因为这有助于他们完成自己的任务,那就危险了。他们可能会认为:“我们必须控制风险。风险计量仪给了我们可用的测量方法。尽管它并不完美,但我们可以据此实现一些控制。”但这样做只会强化控制的幻觉。

最后,风险计量仪带给我们虚假的韧性,我们认为,因为风险仪表盘闪烁着绿色,我们就控制住了风险。虚假的韧性所带来的后果是不幸的,比如过度关注短期风险的投资管理,如每日波动或季度业绩。当投资组合经理告诉投资者,投资组合的风险是1.5万美元,或者在未来一年出现亏损的概率为25%时,投资者也许被欺骗了。这是一种误导,因为这种判断的准确性,取决于风险计算的可靠性以及该风险与投资者的相关性。此外,由于资产管理人员负责风险的度量,他们有动力选择一个能够最好地展示其承诺的风险计量仪。这通常意味着该计量仪是一个基于短期外生风险的计量仪。

虽然基金经理可能只关心短期风险,但大多数投资者并不是这样的。养老基金、主权财富基金、家族理财室、保险准备金,都担忧未来数年甚至数十年的亏损。问题在于,这些投资者依赖外部人士来管理他们的投资,这意味着要进行业绩监控。这种监控往往是通过风险仪表盘完成的,上面通常集中显示的是强调短期的风险指标。投资者可能会去寻找虚假的分散投资组合。也许是购买私募基金,短期波动不大,但是从长期来看,它们与股票市场具有稳定的协整关系。

宏观审慎监管机构也同样被虚假的韧性干扰。就它们存在的本意来看,它们只关心长期风险,采取逆周期的行动,在经济景气时让金融体系减速,在受到冲击时激活系统。宏观审慎监管远不仅是度量风险,但如果你的工作是考虑未来几年或几十年的不利结果,你就需要一些衡量长期韧性的方法。要做到这一点,手头的首选工具还是风险计量仪。将金融市场最近的波动与会计信息结合起来,在会计信息中,相关变量是根据它们对过去压力事件的预测程度来选择的,希望其能够指引未来。当监管机构确信所有微观风险都处于低水平时,它们可能会认为自己做得很出色——这就是合成谬误。当它们度量金融体系总风险时——比如欧洲央行的系统压力综合指标——其度量误差非常大。当实际系统性风险较高时,系统风险仪表盘却可能会闪烁绿色,从而为不稳定因素提供助力,或者在系统性风险较低时,促使当局采取抑制性措施,经济因此深受打击,从而呼吁出台刺激措施。

一定要小心虚假的韧性。要实现真正的韧性,需要关注造成损失和不稳定的根本因素,而不是度量风险或改正上次的错误。

了解更多

内容简介:

这本书挑战了金融风险领域的传统智慧,解释了以简单的方案管控金融体系为何注定会失败。

金融在现代世界的繁荣中发挥着关键作用,也带来了严重的危险。为管理这些威胁,我们求助于大量复杂的数学工具和金融风险管理技术。然而在更多时候,我们无力应对最大的风险——源于人类自身行为的危险。

这本书认为核心风险产生于体系内部,生发于个体之间的相互作用,并因无数个体的信仰、目标、能力和偏见而永久存在。人们普遍认为风险源于金融体系之外,这一错觉削弱了我们度量和管理风险的能力,同时,新的监管法规可能有助于降低小规模风险的水平,但反而鼓励过度的风险承担。书中援引过去和最近的危机教训,说明多样性是保护金融体系的最佳方式。

作者:乔恩·丹尼尔森

伦敦政治经济学院金融学教授,系统性风险研究中心主任。

《控制的幻觉》

作者:乔恩·丹尼尔森