简单解读一下招行的半年报

唉,本轮超级大牛市行情从2024年8月30日启动,到2024年9月1日结束,时间横跨两个月,持续时间长达172800秒。

好惨的一个段子,今天又是超过80%的股票下跌,直接的因素是今早披露的财新PMI数据比较惨淡,而财新的PMI相对于统计局的PMI数据而言,更偏中小企业,叠加这回上市公司中报来看,中小企业确实比较挣扎(沪深300上半年的净利润累计同比增速是-0.50%,但是较一季度回升2.59%,而中证2000上半年净利润累计同比增速是-17.77%,较一季度进一步下滑了9.54%,还在恶化的),反映在股票上,就是小票继续跌。

而今天逆势上涨的板块,又是老三样,银行、煤炭、公用事业,红利三宝,石油石化也基本没跌。

赶巧今天招行召开了中报的业绩说明会,我们就简单聊聊招行的半年报。

......

其实,之前招行发布半年报后,就有星球的球友和公众号读者,一直催更,解读一下这份半年报,毕竟从数据来看,招行上半年营收和净利润同比双降,可以说是近年来压力最大的半年报。

我们知道,招行仍然是全中国最好的商业银行,但我们要做的,其实还是从最好的商业银行的视角中,去看到行业实际的问题,这对我们理解当下的经营和投资环境,可能才有点帮助。

整体来看,招行半年报反映出的数据来看,上半年,没有发生拐点性的变化,只有边际上的变化。

恰巧,老读者也知道,表舅之前就招行的年报,在今年3月写过一篇解读,《招行年报里的十大真相》,我们不妨回顾一下,彼时的情况,然后再结合今年的发布会,聊聊边际上的变化。

我们当时,总结了以下十余条,招行年报中提到的行业趋势。

第一条:降本增效是真的。

上半年边际变化:全行业都实现了降本,小红书成了金融行业的萨拉热窝。

第二条:营收才是根,银行赚钱能力弱了。

上半年边际变化:去年全年,招行营收同比降1.64%,今年上半年,同比降3.09%,边际扩大。

第三条:净利润增速是“挤”出来的。

上半年边际变化:当时讲的是,利用压降信用减值损失,让拨备回拨,做高当期净利润,这块,王良行长在业绩说明会上有讲,我们放后面。

第四条,可怕的“存款定期化”。

上半年边际变化:监管直接出动,4月快刀斩乱麻,出清了”祸害“银行业多时的手工补息业务,利好银行,王良行长在业绩说明会上有讲,我们放后面。

第五条,可能即将失速的保险收入。

上半年边际变化:边际增速放缓,但因为竞品表现的更差,且连续调低存款利率、停止手工补息,导致存款吸引力下降,整体在一线层面,保险的吸引力依然维持在高位,且在财富管理产品矩阵中的地位进一步提高,不过在产品类型上,从单吊增额寿险,转而更加注重分红险的销售。

第六条,银行推动了债券牛市,债券牛市也拯救了银行。

上半年边际变化:上半年,债券大牛市,继续挽救着银行的利润表。

第七条,把目光瞄准海外。

上半年边际变化:不展开说,只能说,大家都能感觉到,企业对汇率避险的需求,以及高净值客户对海外配置的需求,这半年是大幅提升的。

第八条,非标资产急速萎缩,对应着地产非标融资压降,以及地方债务置换。

上半年边际变化:加速萎缩,现在地方财政,提的是“砸锅卖铁”,盘活存量资产,把能卖的给卖了,降低负债率,那么在银行的角度来看,就是城投融资需求的萎缩,以及高息资产的压降。

第九条,地产的融资的下滑。

上半年边际变化:从市场化的融资,已经转向行政式的定向收储,整体来看,地产白名单制度,推动了一点,但不多,银行的地产敞口持续在压降,这块业绩发布会有说,我们放后面。

第十条,其他的林林总总。

10.1、董事长致辞,提到四个困难,“有效需求不足、部分行业产能过剩、社会预期偏弱、风险隐患较多”,战略方面提到,“要用前瞻性和战略性眼光,及时评估和应对利率、房地产、人口”这三个趋势性变化。

上半年边际变化:一一应验。

10.2、行长致辞,提到,“风险管理能力决定我们能走多远”,“规模驱动的外延粗放式发展难以为继”。

上半年边际变化:一一应验,且监管着重强调,要金融机构摒弃,规模至上的发展模式。

10.3、个人贷款不良增长,信用卡各项数据下滑。

上半年边际变化:大家能更广泛的听到,部分个人断贷的消息,并且得到了银行的支持(银行帮着能拖就拖,能缓就缓,尽量不进逾期和不良),并且上周五,调低存量房贷的小作文,受到了人民群众广泛的讨论和拥趸。

10.4、不良清收,可能是银行未来重要的核心岗位。

上半年边际变化:在业绩说明会上有专门讲,我们放后面。

10.5、信贷类增长乏力,只能进一步多做金融市场业务,今年资本新规,对提振信贷的影响有限。

上半年边际变化:在信贷市场,大行挤出股份行,股份行挤出城农商行,城农商行只能去买债,买债过了火的,直接被央妈抓了典型。

10.6、净值化的债券类产品,未来,成为居民配置的基石品种。

上半年边际变化:上半年,招行包办了全市场几乎所有的爆款基金新发,且基本都是二级债基,或者红利类的产品。

10.7、理财的亮点,是搞了现金理财的24小时超市。

上半年边际变化:边际有变化,头脑清醒的理财子,在拓展多策略了,可以看表舅周日的推文,《可能是史上最全的理财多策略介绍》。

10.8、托管业务,必定是困难重重,业务新增点,是联合行内其他部门、和基金公司,做存量产品的改造和升级。

上半年边际变化:监管直接不给大家批债基了。

10.9、投行债券承销,沦为了比较差的商业模式。

上半年边际变化:所谓的比较差的商业模式,就是客户很”挑剔“,你还赚不到钱,上半年,城投不发债,而且只要利率稍微一反弹,客户就取消发行,比如8月下半旬的情况,发行人大量取消发行。

10.10、养老金已经没东西可以讲了。

上半年边际变化:第一批养老fof开始清盘,反倒是理财、保险的个人养老产品,稳扎稳打,进入公众视野。

10.11、私行业务方面,进行了比较大的组织架构调整。

上半年边际变化:上半年,招行应该是对私行业务做了升级,提高了个人管户客户的户均资产规模,等于是进一步做头部客户的业务,这其实是正道。

......

好了,以上,是简单回顾了一下,咱们年报解读中提到的几个银行业发展趋势,以及上半年的边际变化。

我再强调一遍,招行依然是全中国最好的商业银行,可能没有之一,这个不需要质疑,上面所涉及的趋势也好,变化也好,困难也罢,属于宏观性、周期性、行业性的问题,而非个体的问题。

从结果来看,就是全中国,现在40多家A股上市银行。

PB0.9以上的,只有一家,招行。

PB0.8以上的,一家,成都银行。

剩下的银行,股价都已经相较于净资产,至少打8折以上了,也就是说,招行,依然是独一档的存在。

那么,其实在今天的业绩说明会上,王良行长,带领高管层,解答了部分问题,这些问题都还是比较刁钻的,对于我们理解银行股、投资银行股,并了解实体经济的情况,有很大的帮助。

总结成六个视角。

1、卯吃寅粮的事情不好做得太过。

原文:

”不会简单的通过回拨拨备、降低拨备覆盖率来实现利润的增长。这种方法可能会简单,形式上实现利润正增长,但是它不是通过努力,不是通过经营管理来实现的,可能投资者会感觉到比较满意,但是对管理层来讲,更需要打造的是经营管理能力,整体来讲,我们有信心实现逐级向好发展的态势,同时我们通过对管控好风险成本最终的降低,实现利润良好的增长。“

解读:

我们之前说过,银行之所以可以在经营压力比较大的情况下,保持比较高的分红,主要是因为其有“卯吃寅粮”的能力,把过去(寅时)攒下来的粮食(为了应对潜在不良提取的拨备),拿到现在(卯时来吃),也就是上面讲到的回拨拨备、降低拨备覆盖率来实现利润的增长。

但是这个做法的前提,在于,你相信下行周期只是暂时的,等上行周期的时候,你又可以多储存粮食,多提拨备,把拨备覆盖率再打上去。

那么,对招行的管理层来说,这种吃短期止痛药的形式,可能不是他们想要的,把经营压力展现出来,可能才能倒逼出内部的能量,或者推动一些改革。

2、分红这个事情就很纠结。

原文:

“谈到为什么中报没有提到中期分红,表示,对于中期分红方案,会根据对招商银行的资本充足率要求、业务发展要求,以及投资者的意见,进行充分论证和研究,我们会评估中期分红这个方案,也会积极的推进。”

解读:

这个比较尴尬的一点是,投资者要的还是短期的好处,而管理层看的可能是长远的发展,两者存在一定的矛盾。

那么,现在,四大行都在搞中期分红,邮储银行的行长今天表示,邮储也会搞中期分红,而且思路很简单:“分红比例拟与其他大行保持一致”。

现在的局面就是,四大行的态度很简单:不管你分不分,我肯定分。这就让很多其他机构比较踟蹰,要么强行跟,要么就得和投资者解释这个事情。

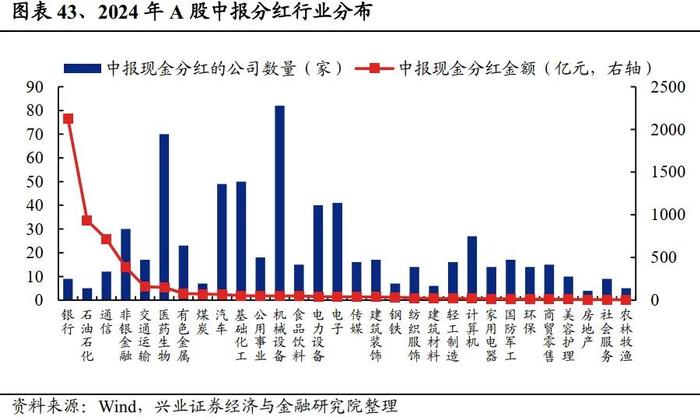

我给大家看两个图,兴业策略团队做的。

图1,2024年,中期分红的公司数量和分红规模,远超过往,也就是说,大家知道了国九条的威力,也清楚了现在机构投资者的口味,正在全力迎合。

,这就是为什么,那些看重分红的投资者,爱买银行股。

为什么分红那么重要?

提供一个很简单的视角,在下行周期,你可以把分红,理解为一种秀肌肉的行为,只有现金流比较好的企业,利润比较好的企业,不愁还贷款的企业,才有能力、有意愿把利润拿出来,分给股东,这其实在证明自己在财务上的strong。

这时候你会发现,在银行业内部,四大行就比其他银行,更敢于秀肌肉。

3、净息差降幅的收窄,其实也是银行业,停止对实体的不合理让利。

原文:

“副行长兼财务负责人、董事会秘书彭家文表示,息差季度环比逐渐收窄或者是降幅逐渐收窄,而且会延续这种趋势,本季度息差环比下降的速度实际上跟去年比已经缓和了很多,三季度四季度仍然会延续这种趋势。”

解读:

银行息差收入收窄的趋势在放缓,注意,是收窄的趋势在放缓,不是说已经停止收窄了。

而收窄的原因是什么?

当然就是4月份雷霆万钧的停止手工补息。

这对银行业来讲是大好事,但从企业的视角来看,其实是企业少了一块套利的工具:原来,企业可以低息从银行贷款,存入存款,算上贴息后的收益,可以赚取价差,这也是一种非常常见的金融套利,而银行为了上规模、维系客户,也在做大这个模式。

而手工补息叫停后,可以看到两个现象。

一是过往几个月的央行信贷数据,大幅缩水,央妈说是在挤水分,事实上也的确如此,因为没有了补息的超额收益,没有了套息空间,企业自然就把贷款给还了,体现出来的就是信贷的环比下降。

二是,企业端,非金融上市公司半年报显示,财务费用同比大增20%以上,这是企业的支出项,成本项,所以某种程度而言,叫停手工补息,就是停止银行向实体企业的不合理让利。

4、降低存量房贷利率,暂时可能没影儿。

原文:

"没有接到任何相关通知,政策还没有得到确认,如果相关政策要推出的话,会对银行业的存量按揭利率带来一定的负面影响,我想宏观管理部门会做好充分的论证和研究,再推出这样的政策。”

解读:

短期没影,只能说是“谋划增量政策”的一个雏形,离实际推出,至少还有一段时间,这块的详细分析,看这里,《债券今天有蛋吗?如何解读上周的4个债市小作文》。

5、财富管理转型,就是要倒逼。

原文:

“此前,招商银行宣布实施零售代销公募基金买入费率全面一折起的优惠政策。

过去行业内包括我们自己都有不同程度的打折,但这一次我们很彻底,这就是以客户为中心、为客户创造价值的具体行动,它其实不是一个噱头,它一个朴素的出发点,客户到招商银行来做财富管理是为了获得更高的收益,为了更好的为了更少的付出,但是特别是当下收益不好的时候,我们进一步降低客户的支出是应该的。

费率优惠对中收是有影响的,但是影响在可承受、可消化范围内,这是一道选择题。

交易费率的打折,更重要的是推动基金代销业务从传统流量经营向着规模经营方向转型,倒逼招行自己长出新的能力。”

解读:

我之前问了一下,现在招行很多产品,首发都是一折,确实不是搞噱头了。

换个角度讲,所谓的规模经营,就意味着,销售人员,要真正从一个客户经理,向投资顾问转变了,摒弃“卖产品”的思维,而真正从资产配置的角度出发,去帮客户解决问题。

6、处置不良,真的大有可为。

“招行上半年零售和涉房领域不良资产问题引发投资者关注。对此,招行表示,上半年部分行业在经济下行的背景下,流动性有进一步的压力,还款出现了一定的逾期情况。

招行在加强前瞻性、资产组合配置和风险管理的同时,对存量不良进行极有效的处理。今年上半年累计处置不良贷款305.63亿,同比增加22.85亿。”

解读:

咱们之前怎么说来着,在银行,会处置不良的人,现在比会做业务的人紧缺,当然处置不良的门槛挺高的,很多都需要有公检法相关的从业背景。

......

就说这么多,大家在银行工作,有什么感受,欢迎留言。

再强调一次,我并不是逮着招行的数据说,只不过招行比较有流量,你们又肯定只爱看头部个股的解读,上面涉及的困难,乘于2倍,就是银行同业普遍的情况,而提到的成绩,打个3折,大概就是行业的平均水准。我们聊这些,只是为了让大家更清楚的看到问题,做好投资上的应对。

至于银行股的投资价值,要说的是,当股价的表现,和你的微观感受相悖的时候,大概不是市场错了,而是你没想全一些阶段性上涨的理由。

更多问题,欢迎来星球提出。