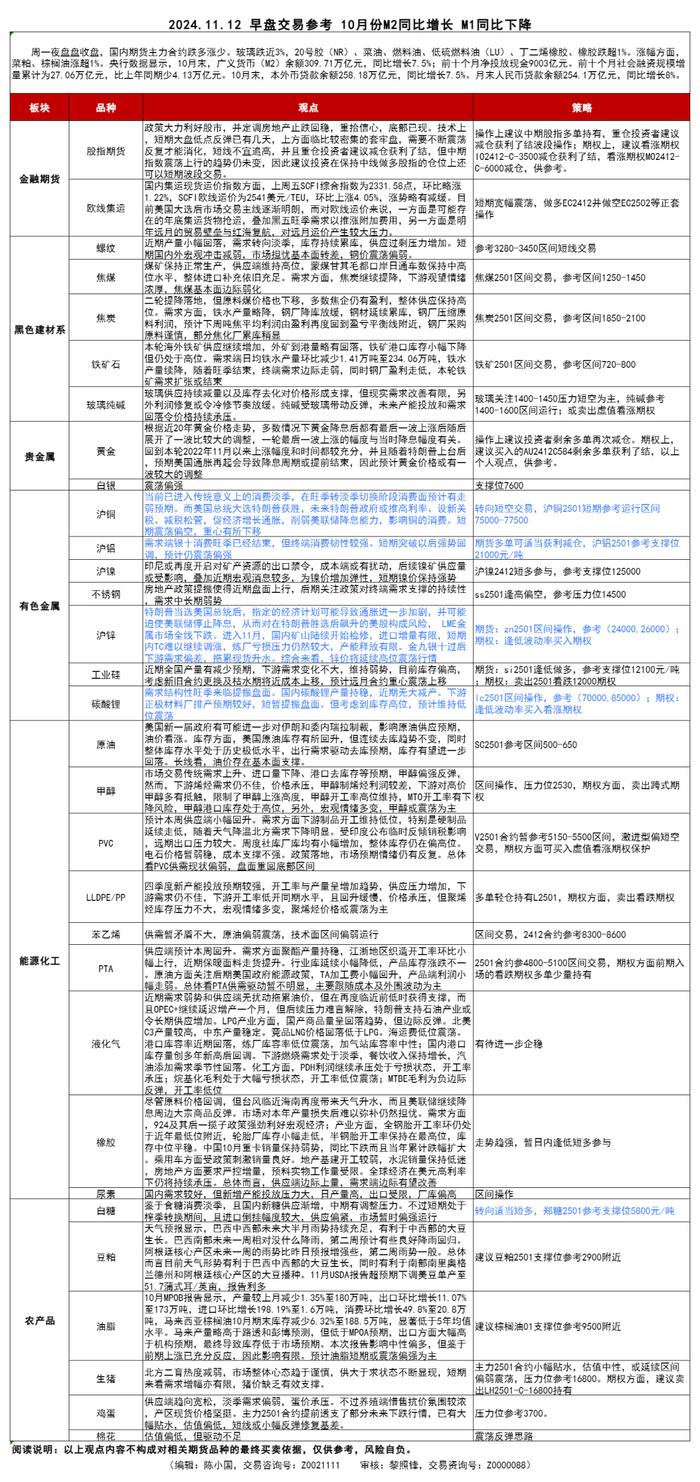

【交易参考】11.12:10月份M2同比增长 M1同比下降

交易咨询业务资格:证监许可【2011】1285号

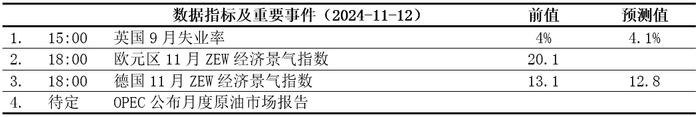

今日重点数据

金融期货

【股指】大盘面临上方套牢盘压力,中期股指震荡向上观点仍不变。

周一大盘低个高走,盘面板块多数上涨,个股特别活跃,盘面赚钱效应。大盘3400点以上套牢盘比较集中,短期上行有获利了结迹象。政策上,11月8日,全国人大常委会办公厅举行新闻发布会,明确增加6万亿元地方政府债务限额置换存量隐性债务。同时从2024年开始,连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元,累计直接增加地方化债资源10万亿元。规模上符合预期,有利于地方政府腾出精力完成经济增长任务,不过结构上用于消费和收购保障房规模没有定调,预计12月政治经济工作会议政策值得期待,整体上仍然符合预期。另一方面,近期对抖音监管和投顾直播整顿,垃圾股或者无业绩题材股炒作或有降温。整体上,9月底中国政策大力利好股市,并定调房地产止跌回稳,目标是重拾信心。在这样的背景下,特朗普当选,国内的政策或更加加大力度,并且可能会有抢出口现象,因此预计中期股指震荡向上的趋势不变。短期技术上,近期快速上涨至前期高位附近,面临上方套牢盘压力,预计再次需要震荡消化,支撑参考5日均线。操作上建议中期股指多单持有,短线波段交易;期权上,建议看涨期权IO2412-C-3500多单持有,供参考。(段福林,从业资格号:F3048935,交易咨询号:Z0015600)

【集运指数】SCFIS涨幅符合预期近远月合约持续分化

周一集运欧线震荡回调,主力EC2502盘中闪崩跌至3000点附近后反弹,全天收盘价较上一交易日下跌2.31%,而远月合约盘中触及跌停,EC2504和EC2506回调幅度居前。国内集运现货运价指数方面,周一SCFIS欧线指数为2526.04点,环比上涨11.85%,涨幅符合预期,而上周五SCFI欧线运价为2541美元/TEU,环比上涨4.05%,涨势略有减缓。目前美国大选后市场交易主线逐渐明朗,而对欧线运价来说,一方面是可能存在的年底集运货物抢运,叠加黑五旺季需求以推涨近月附加费用,另一方面是明年远月的贸易壁垒与红海复航,对远月运价产生较大压力。周一主力EC2502全天振幅超400点,尾盘有所反弹并站稳十日均线,虽然受到远月合约拖累,盘中空头增仓带来较大压力,但现货指数仍处于上行通道,暂时并未出现趋势性拐点,使得近月多头资金仍有韧性。远月合约则是继续承压,多头形态已然破坏,EC2506和EC2508多头可以适当离场。策略方面,即使主力点位超前兑现船司此前的控舱挺价预期,但裸空近月合约依旧有较大风险,3000点附近仍有较强支撑,可以尝试做多EC2412并做空EC2502、做多EC2502并做空EC2504等正套策略。(段福林,从业资格号:F3048935,交易咨询号:Z0015600)

贵金属

【黄金】黄金会出现较大幅调整符合我们预期,预计短期黄金仍有调整。

周一夜盘黄金主力低开低走,大幅下跌,继续寻底。美国大选我们判断黄金价格或有一波较大的调整,目前确定符合我们预期,预计短期黄金仍有调整。美国大选影响黄金比较复杂,整体上是倾向于利好。但利好不涨,或是利好兑现完即利空,预计短期黄金仍会调整,但中长期转向还不能确定。从特朗普当选总统这个事件来看,他主张积极的财政政策会导致美国通胀,利好黄金;但另一面是他主张的降低企业税即对内降税,利好美股美元指数等风险资产,并且地缘政治或有所缓和,对黄金的避险功能或有减弱。从2022年以来黄金上涨以来的三大核心逻辑:1、需求回升,特别是央行储备。2、美联储降息,美国通胀保持韧性,实际利率拐点中长期利好黄金价格。3、地缘政治不确定性加大提升了黄金作为避险资产的吸引力。目前上面的三大核心逻辑,目前全部兑现并且出现了弱势的迹象,后面重要关注是美联储降息的幅度。根据近20年黄金价格走势,多数情况下黄金降息后都有最后一波上涨后随后展开了一波比较大的调整,一轮最后一波上涨的幅度与当时降息幅度有关。回到本轮2022年11月以来上涨幅度和时间都较充分,并且随着特朗普上台后,预期美国通胀再起会导致降息周期或提前结束,因此预计黄金价格或有一波较大的调整,伦金支撑参考2600-2500,对应沪金价参考560-590,操作上建议投资者剩余多单再次减仓。期权上,建议买入的AU2412C584剩余多单获利了结,以上个人观点,供参考。(段福林,从业资格号:F3048935,交易咨询号:Z0015600)

工业品

【铜】震荡盘落,重心有所下移

周一晚沪铜2501下跌0.90%报75920元/吨。昨夜伦铜下跌1.42%。现货方面,周一上海1#铜现货报价76475,下跌925。消息方面,智利铜业委员会Cochilco表示,智利国有铜巨头--智利国家铜业公司(Codelco)9月铜产量同比增长5.2%,至12.31万吨。行业方面,尽管矿端供应紧张,但尚未显著影响冶炼端,加工费TC保持低位,废铜供应量有所增加,四季度精铜产量增速预计回落。11月为长单谈判高峰期,国内炼厂期望TC能定在40美元左右,若最终TC远低于此,炼厂可能面临减产压力。而当前已进入传统意义上的消费淡季,在旺季转淡季切换阶段消费面预计有走弱预期。而美国总统大选特朗普获胜,未来特朗普政府或推高利率、设新关税、减税松管,促经济增长通胀,削弱美联储降息能力,影响铜的消费。短期震荡偏空,重心有所下移。操作上建议转向短空交易,沪铜2501短期参考运行区间75000-77500元/吨。(黄忠夏,从业资格号:F0285615,交易咨询号:Z0010771)

【铝】突破后强势回调

周一晚沪铝2501下跌0.79%报21280元/吨。昨夜伦铝下跌2.09%。现货方面,周一无锡A00铝锭现货报价21490,下跌220。消息方面,海关总署最新数据显示,2024年10月,中国出口未锻轧铝及铝材57.7万吨;1-10月累计出口549.0万吨,同比增长16.9%。行业方面,因巴西铝土矿运输受影响,短期市场情绪再度激发,氧化铝价格进一步强势上涨,从成本端对铝价形成提振。不过后期氧化铝随着魏桥迁建项目的产出以及博赛轮检结束,现货供给将边际改善。电解铝新疆发运问题仍然存在,叠加成本抬升对供应端产生了负反馈,广西某铝厂开始减产,也提振电解铝价格。需求端银十消费旺季已经结束,但终端消费韧性较强。短期突破以后强势回调,预计仍震荡偏强。操作上建议期货多单可适当获利减仓,沪铝2501参考支撑位21000元/吨。(黄忠夏,从业资格号:F0285615,交易咨询号:Z0010771)

【锡】地方化债出台 市场小幅震荡

周一晚沪锡Sn2412小幅震荡回落;基本面,供应端,9月精锡产量环比大幅减少;9月份整体需求边际好转;库存方面,上周社会库存周度环比增加,整体库存不利于期价。消息上:十四届全国人大常委会第十二次会议审议通过近年来力度最大的化债举措:增加地方政府债务限额6万亿元,用于置换存量隐性债务,为地方政府腾出空间更好发展经济、保障民生。技术上:宽幅震荡。操作上,美联储降息、国内降息降准、货币、财政等政策齐发力,信心恢复,但需等待实际需求落地;有消息称缅甸进行许可证期限缴费,市场或对当地复产形成预期。整体建议沪锡合约区间交易,支撑位参考245000元/吨,压力位270000元/吨;期权方面:卖出虚值看跌期权。后期重点关注宏观措施落地,缅矿能否复产消息,印尼出口速度,消费数据验证指引。(姜世东,从业资格号:F03126164,交易咨询号:Z0020059)

【铁合金】震荡回落,等待政策需求落地

周一硅铁SF2501震荡回落,收于6314元/吨,Mysteel内蒙古现货均价报6050元/吨,较上个交易日下跌50元/吨;基本面,硅铁周度开工率环比稳中有升;钢水需求量环比减少;库存方面,上周硅铁社会库存增加,11月8日钢材社会库存环比减少;消息上:标志性钢铁企业新一轮硅铁招标暂未有任何动静,业内观望情绪较强。关注政策落地带来的需求变化,行业进入去库阶段,预计铁合金整体宽幅震荡偏强运行;操作上,SF2501短线区间交易,支撑位6200元/吨,压力位6800元/吨;SM2501区间交易,支撑位参考6100元/吨,压力位6600元/吨;期权方面:卖出虚值看跌期权。后期关注政策的落地、生产利润、开工率的变化。(姜世东,从业资格号:F03126164,交易咨询号:Z0020059)

【镍】震荡回落

周一晚沪镍2412合约跌0.39%,报128050元/吨,外盘LME期镍跌1.99%,报16070美元/吨。消息面,印尼或再度开启对矿产资源的出口禁令,成本端或有扰动,后续镍矿供应量或受影响。行业方面,菲律宾镍矿发运量大减,成本压力下,矿山挺价惜售心理较强,镍矿价格坚挺;精炼镍方面,精炼镍产量持续攀升,海内外库存累增,供应仍然宽松。需求端来看,不锈钢产量处于高位,对镍铁需求仍存;新能源产业链方面,近期下游三元前驱体端均有减产预期,镍盐价格维持弱势。整体来看,镍基本面变化不大,精炼镍内外库存持续上升,延续过剩格局。操作上建议沪镍2501合约多单获利减仓,参考支撑位125000元/吨。(黄忠夏,从业资格号:F0285615,交易咨询号:Z0010771)

【铁矿石】维持震荡运行

周一晚铁矿2501合约涨0.39%,报767元/吨。产业方面,本轮海外矿石供应继续增加,2024年10月28日-11月3日全球铁矿石发运环比增加69.8万吨至3155万吨,不过外矿到港量略有下降,中国47港到港总量环比下降192.5万吨至2351.8万吨,港口铁矿小幅下降但仍处于高位。需求端,钢厂盈利率连续三周高位回落,环比下降1.3%至59.74%,高炉开工率环比下降0.15%至82.29%,日均铁水产量环比减少1.41万吨至234.06万吨,铁水产量续降,随着旺季结束,终端需求边际走弱,同时钢厂盈利走低,本轮扩张周期结束,钢材产量续降。综合来看,铁矿基本面边际略有转弱,宏观事件落地,但仍处于强预期和弱现实的博弈状态。操作上建议铁矿2501合约多单获利减仓,参考支撑位740元/吨。(黄忠夏,从业资格号:F0285615,交易咨询号:Z0010771)

【螺纹钢】宏观因素暂时淡化,钢价震荡偏弱

周一晚01合约窄幅震荡,收盘3331跌0.33%。11月11日全国25个主要城市HRB400E螺纹钢报价跌幅较大,上海3480跌50,广州3650跌60,天津3360跌100;Mysteel调研全国237家贸易商建材日成交量为11.26万吨,环比上一交易日增21.17%。昨日现货报价跌幅较大,全天交投情绪清淡,随着政策最终出台,市场宏观预期交易的积极性有所减弱,钢价呈偏弱震荡。目前建材供需双弱,库存持续小幅累库,但供需矛盾尚不明显,库存仍处同期低位,但是随着需求季节性转淡,钢材累库压力增加,对钢价带来压制。另外宏观重要事件落地,国内利好政策继续出台,但驱动钢价上涨力度有限,后期仍需关注更多的政策落地效果。预计钢价仍在预期和现实博弈中呈震荡运行。操作上,短线参考3280-3450区间交易。(孙伟涛,从业资格号:F0276620,交易咨询号:Z0014688)

【玻璃】盘面承压回落

周一晚01合约低开下跌,收盘1305跌2.76%。11日全国均价1400元/吨,环比上一交易日涨14。上周玻璃1条产线放水,1条前期点火产线开始出玻璃,周度产量仍有小幅下降,企业库存延续去库趋势,近期政策利好以及需求旺季提振,玻璃供需有所改善,市场产销维持强势。短期供应减少和库存持续去化推动玻璃价格上涨,不过随着利润修复,供应下降放缓,叠加地产需求逐渐转淡,对市场涨价预期不宜乐观,另外期现基差平水或限制投机需求,玻璃价格上涨存压。操作上,建议反弹偏空交易,或卖出虚值期权。(孙伟涛,从业资格号:F0276620,交易咨询号:Z0014688)

【甲醇】港口库存偏高,价格仍承压

周一晚,小幅下跌,1月合约收2486,太仓现货基差为-10元/吨。观点:市场交易传统需求上升、进口量下降、港口去库存等预期,甲醇偏强反弹,然而,下游烯烃需求仍不佳,甲醇制烯烃利润较差,下游对高价甲醇多有抵触,限制了甲醇上涨高度,甲醇开工率高位维持,MTO开工率有下降风险,甲醇港口库存处于高位,叠加原油回落,甲醇或震荡为主,目前价格偏高,调整压力较大。单边及期权:区间操作,压力位2530,期权方面,卖出跨式期权。(萧勇辉,从业资格号:F03091536,交易咨询号:Z0019917)

【聚烯烃】下方有支撑,震荡走势

周一晚,低开后,震荡后反弹,L2501收8215,PP2501收7430,L-P价差为785。观点:四季度新产能投放预期较强,开工率与产量呈增加趋势,供应压力增加,下游开工率低开同期水平,刚需维持,价格承压,但聚烯烃产量与开工率偏低,库存不高,供应压力低于预期,聚烯烃价格或震荡为主,目前价格偏低,下方有支撑,关注旺季下游开工率的变化情况。单边及期权:多单轻仓持有L2501,期权方面,卖出看跌期权。(萧勇辉,从业资格号:F03091536,交易咨询号:Z0019917)

【橡胶】天胶合成胶走势分化

周一晚天胶震荡,合成胶继续回落,ru2501收18170元/吨,1-5价差-200附近。山东老全乳现货17300,上期所仓单24.7万吨附近。产业方面,尽管原料价格回调,但台风临近海南再度带来天气升水,而且美联储继续降息周边大宗商品反弹。市场对本年产量损失后难以弥补仍然担忧。需求方面,924及其后一揽子政策强劲利好宏观经济;产业方面,全钢胎开工率环仍处于近年最低位附近,轮胎厂库存小幅走低,半钢胎开工率保持在最高位,库存中位平稳。中国10月重卡销量保持弱势,同比下跌而且当年累计跌幅扩大。乘用车方面受政策刺激销量良好拉动整体数据,中汽协发布数据显示,中国10月汽车销量同比增长7.0%,1-10月汽车销量同比增长2.7%。地产基建开工较弱,水泥销量保持低迷,房地产方面要求严控增量,预料实物工作量受限。全球经济在美元高利率下仍将持续承压。总体而言,供应端边际上量,需求端边际有望改善。操作上,暂日内逢低短多参与,留意20日均线支撑。(黎照锋,从业资格号:F0210135,交易咨询号:Z0000088)

【液化气】OPEC+延迟增产挺价

PG2501周一晚低位震荡,收4322元/吨。12-01价差80左右。昨日现货持稳,华南广石化出厂4998(+0),山东最低4640,华东最低4820。近期需求弱势和供应端无扰动拖累油价,但在再度临近前低时获得支撑,而且OPEC+继续延迟增产一个月,但后续压力难言解除,特朗普支持石油产业或令长期供应增加。LPG产业方面,国产商品量呈回落趋势,但边际反弹。北美C3产量较高,中东产量稳定。竞品LNG价格回落低于LPG。海运费低位震荡。港口库容率近期回落,炼厂库容率低位震荡,加气站库容率中性;国内港口库存量创多年新高后回调。下游燃烧需求处于淡季,餐饮收入保持增长,汽油添加需求季节性回落。化工方面,PDH利润继续承压处于亏损状态,开工率承压;烷基化毛利处于大幅亏损状态,开工率低位震荡;MTBE毛利为负边际反弹,开工率低位。操作上,有待进一步企稳,暂日内为主。(黎照锋,从业资格号:F0210135,交易咨询号:Z0000088)

【PVC】市场情绪偏弱 延续下跌

周一晚盘面弱势整理。昨日现货价格下调,华东报5220。供应端预计本周天津LG、山东信发等检修结束,供应小幅回升。需求方面下游制品开工维持低位,特别是硬制品延续走低,随着天气降温北方需求下降明显。受印度公布临时反倾销税影响,远期出口压力较大。社库厂库均有小幅增加,整体库存仍在偏高位。电石价格暂弱稳,成本支撑不强。市场情绪整体在政策落地后短期偏弱。总体看PVC供需现状偏弱,盘面重回底部区间,V2501合约暂参考5150-5500区间,激进型偏短空交易,期权方面可买入虚值看涨期权保护。(黄桂仁,从业资格号:F3032275,交易咨询号:Z0014527)

【PTA】供需驱动不大 成本扰动为主

周一晚盘面延续走弱。昨日现货价格下调,华东报4800。供应端预计本周独山能源1#、虹港石化2#重启,仪化3#提负,供应回升。需求方面聚酯产量持稳,江浙地区织造开工率环比小幅上行,近期保暖面料走货提升。行业库延续小幅降低,产品库存涨跌不一。原油方面关注后期美国政府能源政策,TA加工费小幅回升,产品端利润小幅走弱。总体看PTA供需驱动暂不明显,主要跟随成本及外围波动为主。操作方面2501合约参4800-5100区间交易,期权方面前期入场的看跌期权多单少量持有。(黄桂仁,从业资格号:F3032275,交易咨询号:Z0014527)

【碳酸锂】需求结构性旺季来临提振盘面

周一LC2501收盘价80950元/吨,涨4.32%。现货电碳富宝资讯报价76000元/吨。供应端,上周国内碳酸锂产量小幅上涨,受需求及价格上涨影响,部分厂家生产积极,开工上行,多寻代工订单。青海地区气温降低,盐湖生产略有影响。需求端,下游正极需求向好,头部电池企业订单增长,带动材料厂11月排产,但增量订单压价严重,仅下游头部大厂接单。库存端,碳酸锂总库存延续下行趋势,下游维持安全库存周期,厂家库存小幅下滑,贸易库存量下滑。综合来看,虽然11月材料厂排产增加,但库存高位,价格承压,近期海内外影响因素较多,短期震荡上行,长期盘面受压。操作上,建议期货:lc2501区间操作,参考(70000,85000);期权:逢低波动率买入看涨期权。(陈小国,从业资格号:F03100622,交易咨询号:Z0021111)

【工业硅】成本支撑盘面

周一si2501收盘价12405元/吨,跌1.27%。现货421#参考报价12250元/吨。上周全国整体开炉数表现减少,减产主要体现在南方。上周下游需求减少,本周消耗量或继续减少。南方多晶硅企业开工下降,对工业硅消耗将减少;有机硅市场处于行业淡季,虽有采购但价格较低;贵州、河南、山东地区产量下降,重庆地区前期计划11月投产二期项目未能如期进行,预计下周铝棒产量减少。库存,目前工业硅行业库存高位,但增幅下降。上周期货仓库小幅减少,港口库存有增加。操作上,期货:si2501多单持有,支撑位参考前低平台;期权:卖出2501看跌12000期权。(陈小国,从业资格号:F03100622,交易咨询号:Z0021111)

【锌】供需双弱

周一晚N2501收盘价24690/吨,跌0.04。Wind现货报价25270元/吨。特朗普当选美国总统后,指定的经济计划可能导致通胀进一步加剧,并可能迫使美联储停止降息,从而对在特朗普胜选后飙升的美股构成风险,LME金属市场全线下跌。进入11月,国内矿山陆续开始检修,进口增量有限,短期内TC难以继续调涨,炼厂亏损压力仍然较大,产能释放有限。金九银十过后下游需求偏差,拖累现货升水。综合来看,锌价将延续高位震荡行情。操作上,建议期货:zn2501区间操作,参考(24000,26000);期权:逢低波动率买入期权。(陈小国,从业资格号:F03100622,交易咨询号:Z0021111)

农产品

【白糖】转换期供应偏紧,短期暂时偏强

周一晚郑糖2501上涨0.34%报5923元/吨。昨夜原糖下跌2.29%。现货方面,周一柳州中间商站台基准价6270元/吨,报价下调40元;仓库报价6250元/吨,报价下调40元,成交一般。消息方面,广西崇左24/25榨季预计产糖220万吨。行业方面,国际原糖震荡偏弱,印度北方邦2024/25年度甘蔗压榨已开始,121家中32家开榨,多于去年同期。国内新榨季南方糖厂少量开榨,广西产区11月中下旬将进入第一波开榨高峰,开榨提前。甘蔗产量增长,甘蔗糖分积累较好。当前甜菜糖少量上市,报价低于陈糖,影响部分加工糖及甘蔗糖销售。鉴于食糖消费淡季,且国内新糖供应渐增,中期有调整压力。不过短期处于榨季转换期间,且进口倒挂幅度较大,供应偏紧,市场暂时偏强运行。操作上建议适当短多,郑糖2501参考支撑位5800元/吨。(黄忠夏,从业资格号:F0285615,交易咨询号:Z0010771)

【油脂】油脂短期或震荡偏强

周一晚国内油脂震荡偏强。豆油2501收跌0.77%,报8808元/吨;棕榈油2501收涨1.26%,报10324元/吨;菜油2501收跌1.63%,报9786元/吨。现货方面,昨日广东贸易商毛豆油现货基差报价+300。外盘方面,昨晚CBOT豆油震荡偏弱,马来西亚棕榈油震荡偏强。10月MPOB报告显示,产量较上月减少1.35%至180万吨,出口环比增长11.07%至173万吨,进口环比增长198.19%至1.6万吨,消费环比增长49.8%至20.8万吨,马来西亚棕榈油10月期末库存减少6.32%至188.5万吨,显著低于5年均值水平。马来产量略高于路透和彭博预测,但低于MPOA预期,出口方面大幅高于机构预期,最终导致库存低于市场预期。本次报告影响中性偏多,但鉴于前期上涨已充分反应,因此影响有限。预计油脂短期或震荡偏强为主。建议棕榈油01支撑位参考9500附近。(邓丹,从业资格号:F0300922,交易资询号:Z0011401)

【饲料】豆粕短期或震荡偏强

周一晚国内饲料震荡偏强。豆粕2501收涨0.88%,报3090元/吨;菜粕2501收涨1.52%,报2475元/吨。外盘方面,昨晚CBOT美豆震荡偏弱。现货方面,昨日广东贸易商豆粕现货基差报价+10。天气预报显示,巴西中西部未来大半月雨势持续充足,有利于中西部的大豆生长。巴西南部未来一周相对没什么降雨,第二周预计有些良好降雨回归。阿根廷核心产区未来一周的雨势比昨日预报增强些,第二周雨势一般。总体而言目前天气形势有利于巴西中西部的大豆生长,同时有利于南部南里奥格兰德州和阿根廷核心产区的大豆播种。11月USDA报告超预期下调美豆单产至51.7蒲式耳/英亩,报告利多。操作上建议豆粕2501支撑位参考2900附近。(邓丹,从业资格号:F0300922,交易资询号:Z0011401)

【生猪】供增需弱 猪价承压

周一生猪主力合约区间宽幅震荡。现货方面,全国外三元生猪出栏均价为16.89元/公斤,低价区报16.20元/公斤。基础产能继续小幅调增,中期供应端依旧充沛。市场悲观情绪较浓,养殖端短期出栏积极性提高。天气转凉后猪肉刚需消费有所增加,但增幅有限。目前二育热度亦有所减弱,阶段性供大于求,利空主导下,猪价偏弱调整。主力2501合约小幅贴水,估值中性,短期看下方空间不大,但向上无驱动,或延续区间偏弱震荡,压力位参考16800。期权方面,建议卖出LH2501-C-16800谨慎持有。(蒋琴,从业资格号:F3027808,交易咨询号:Z0014038)

【鸡蛋】基差修复盘面波动加剧

周一鸡蛋主力合约宽幅震荡。现货方面,目前鸡蛋主产区均价4.54元/斤,河北低价区报4.30元/斤。当前终端需求清淡,市场看跌情绪加剧,各环节补货情绪不高,市场交易氛围转弱,局部地区逐渐累库,现货蛋价弱势下探。年内养殖单位利润较好,根据前期鸡苗补栏数据推算,预估11月新开产蛋鸡数量略高于待淘老鸡数量,11月存栏量存增加预期。同时随着气温下降,蛋鸡产蛋率及蛋重恢复至正常水平,新开产蛋鸡仍在增加,后续供应端趋向宽松。需求端暂无利好支撑,预计11月蛋价或震荡走弱。主力2501合约已有大幅贴水,估值偏低,下方空间不大,短期或有基差修复行情,压力位参考3700。期权上,建议暂时观望。(蒋琴,从业资格号:F3027808,交易咨询号:Z0014038)

审核人:黄秀仕,交易咨询号:Z0018307