阳光保险上市背后:资本市场态度冷淡,行业低估值问题仍在继续

来源:保观

12月9日,资本市场迎来了我国的第十家上市险企,阳光保险正式登陆港交所,同时它也成为继2004年中国平安港股上市后,第一家登陆资本市场的民营保险集团。

从股价表现来看,市场反馈有些不尽如人意,阳光保险上市首日开盘平开后,随即下跌“破发”,最低报5.51港元,跌幅5.49%,收盘股价回拉至开盘价5.83港元,避免首日破发。

但在今日,阳光保险股价低开低走,尾盘扩大跌幅,最终报收5.17港元,下跌幅度达到11.32%。

实际上,在配售阶段,市场对其态度已显冷淡。根据阳关保险在12月8号公布的配售结果,公司拟发行11.5亿股,香港公开发售占约1.26%,国际发售占约98.74%,超额配股权尚未获行使。

其中,香港公开发售项下初步提呈发售的香港发售股份认购不足。根据香港公开发售通过白表eIPO服务及通过中央结算系统EIPO服务合共接获1877份有效申请,认购合共1450.1万股香港发售股份,相当于香港公开发售项下初步可供认购的香港发售股份总数约1.15亿股的约0.13倍,该认购情况与此前平安保险港股IPO获约五十八倍超额认购、众安在线IPO获近四百倍超额认购相较,可以用惨淡形容。

客观来看,阳光选择在近期上市,几乎已经把握到了近一年来最好的上市时机。在经历了长达两年时间的下跌后,保险股在11月正式吹响反攻号角,截止12月8号,A股保险指数在不到一个半月的时间内反弹超过30%,部分保险公司股价反弹甚至超过40%。港股市场,平安在11月股价反弹超过50%,友邦保险股价较最低点反弹也接近50%。

所以从估值维护的角度看,目前确实是阳光上市的最佳时期,但阳光保险的认购情况和首日的股价表现让我们有些意外,同时也引起我们的思考,究竟是市场给错了估值,还是阳光保险基本面存在瑕疵?

阳光登陆港股:基本面扎实,实际募资较上市计划缩水近60%

从去年11月正式宣布拟定今年在香港上市,阳光保险在时隔一年零一个月后,终于成功登陆资本市场。按最终发售价每股发售股份5.83港元计算,阳光保险将会收取的全球发售所得款项净额估计约为64.195亿港元,与宣布上市之初拟募资的20亿美元计划缩水近60%。

招股书显示,阳光保险于2005年7月成立,注册资本103.5亿,是国内13家保险集团/控股公司之一,拥有财产保险、人寿保险、信用保证保险、资产管理等多张保险牌照,近年来也开始布局医疗健康及养老产业。以原保险保费收入计算,2020年,阳光人寿的市场份额为1.7%,在我国91家人身险公司中排名第12位;阳光财险的市场份额为2.7%,在我国87家财产险公司中排名第7位。

截至2021年末,阳光保险集团总资产达到4416.23亿元,较2020年末增长8.64%;总投资资产规模为3886.78亿元。2019年至2021年,该公司总投资收益率分别为5.8%、6.5%、5.4%。

接下来我们来拆解阳光具体业绩。

先来看保费情况,据招股书显示,于2019年、2020年、2021年及截至2021年及2022年6月30日止六个月,阳光保险总保费收入分别为879.07亿元、925.69亿元、1017.59亿元、550.72亿元及629.52亿元;净利润分别为51.51亿元、56.81亿元、60.2亿元、18.28亿元及17.91亿元。其中,阳光保险2022年上半年净利润较去年同期减少2.02%。

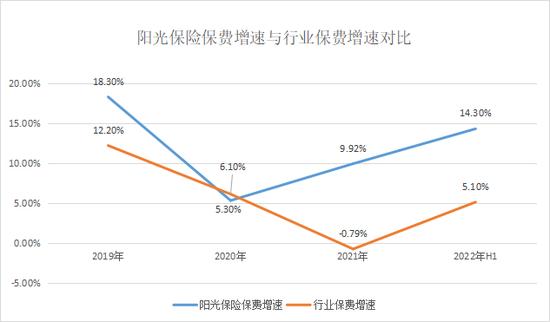

从保费增速来看,近三年半来,除了2020跑输大市外,阳光保险保费增速都要强于行业平均水平。

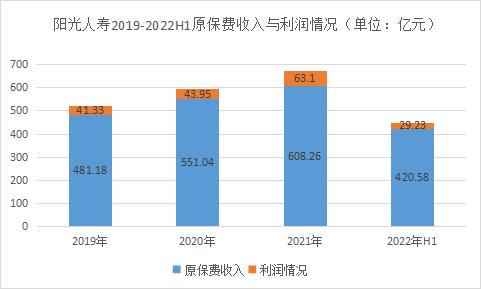

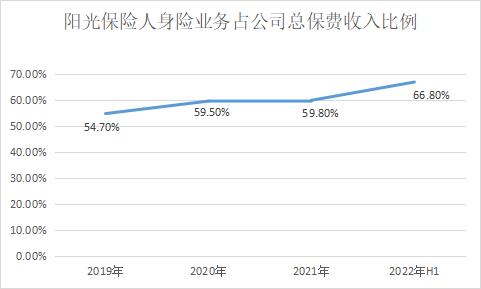

此外,阳光人寿在过去几年中取得了不错的增长,于2019年、2020年、2021年及截至 2022年6月30日止六个月,人身险业务分别为总保费收入人民币481.18亿元、人民币551.04亿元、人民币608.26亿元、及人民币420.58亿元,占公司总保费收入的比例分别为54.7%、59.5%、59.8%、66.8%。从业务结构来看,人身险业务占比逐步提高,结构调整趋势明显。

从总体经营情况来看,在保费增速以及业务质量提升上,阳光保险近几年来均有不错的表现,基本面还算扎实,能够成为我国第十家上市保司也在意料之中。

发展背后的隐忧:三季度业绩增速开始放缓、合规问题频出

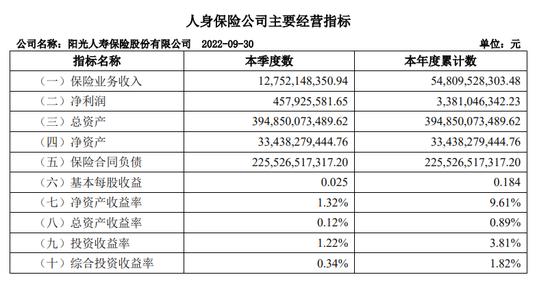

但今年3季度以来,阳光人寿业绩增速开始放缓,其中保险业务收入127.52亿元,净利润4.58亿元。上年同期,这两项数据分别为129.42亿元及16.75亿元。相比之下,今年3季度保费业务收入微跌,但净利润大幅减少七成。

同时阳光人寿偿付能力报告显示,2022年3季度,阳光人寿核心偿付能力充足率为114.33%,去年同期为187.19%;综合偿付能力充足率为170.16%,去年同期为202.14%。

此外,3季度,阳光人寿实际资本较上季度降低了29.97亿,阳光人寿表示,主要是由于净资产降低。同时本年度,阳光人寿累计净现金流为-5.19亿元,其中累计经营活动净现金流为189.76亿元,过去两个年度净现金流分别为86.61和36.80亿元。

核心偿付能力下降的同时,阳光人寿还因为合规问题吃下多张罚单。

今年3季度,阳光人寿旗下四家支公司被处罚,被罚金额共计28万。阳光人寿表示,报告期内,公司采取多项措施以持续提升风险管理能力及水平。

阳光寿险频频吃下罚单,阳光财险同样饱受合规问题影响。银保监会消费者权益保护局关于保险消费投诉情况的通报,2022年第一季度,阳光信保的亿元保费投诉量和万张保单投诉量分别为112.94件/亿元和8.54件/万张,均位列财产保险公司首位。

数据显示,2021年第二季度至2022年第一季度,阳光信保亿元保费投诉量稳居财产保险公司首位。而2021年以来,阳光信保万张保单投诉量也多次排至行业前十。

同时,阳光保险在代理人转型方面同样遭遇阻碍。数据显示,阳光人寿代理人队伍清虚致使人力规模缩减,但队伍质态改善效果不佳,活动人力占比及人均产能均不升返降,月活人力占比由2019年的30.8%下降至2021年的16.8%,月均人产能由3049元降至2051元/月/人。

代理人队伍转型不佳,导致其人身险业务过度依赖银保渠道,以2021年全年为例,2021年阳光人寿银保新单保费贡献82.93%,长险趸交占新单保费比54.4%,而个险新单保费贡献仅为9.91%,远低于A股上市同业。

保险行业持续低估值:大环境差是表现,经营缺乏差异性才是主因

阳光保险本次上市是2018年人保IPO后我国首次有保险公司上市,更是平安之后第一家登陆资本市场的民营保险集团,这对于业内不少有上市计划但还未成功上市的民营保司来说,是一次不小的信心提振,当然了,此次资本市场对于阳光有些冷淡的态度也会让不少保司重新考虑IPO的必要性,毕竟如果上市后市场只能给出一个很低的价格,对于公司自身发展也有诸多不利。

根据发行前的2022年中期数据,阳光保险IPO价格对应的P/B和P/EV分别为1倍和0.6倍,而同期港股内资险企平均PB和PEV分别为0.84倍和0.46倍,发行价吸引力一般,这也导致了散户对打新阳光保险热情不高,不过客观来说,低估值一直以来是我国保险行业的一个通病。

过去两年可以说是保险股估值的一场灾难,股价走势几乎是“一骑绝尘”的向下,截止今年十月,行业最新市盈率8.54倍远低于近10年平均水平的13.10倍,稍高于2021年9月的极值低点6.48倍;市净率看,0.98倍是近10年最低的水平,离10年均值水平1.95倍的一半都不到。

保险股的利空我们这里不多做阐述了,过去两年已经说过非常多次。不过今年以来,形势发生了一些变化。尤其是保险公司频繁的回购。

具体来看,11月21日,中国宝武增持新华保险H股339.84万股,每股均价约15.98港元。这是自2018年以来,中国宝武第一次增持新华保险。在此之前,中国太保也两度获得重要股东上海国资增持。而平安则是从去年开始就启动了50亿回购计划,并在今年8月已完成全部回购,值得一提的是,平安本次回购均价为48.74元/股,截止上周五收盘平安股价为47.6元/股,也就意味着平安这次的50亿大回购还被“套着”。

国内保险股低估值问题已经成为了不争的事实,低估值的原因是多种多样的。

主观来看,保司过去两年确实遭遇了经营上的困难,各项数据出现了大幅度的下滑,市场调低估值也在情理之中。

但实际上,在我国保司经营环境较好的情况下,估值依旧不高。这其中的原因很多,比较重要的一点我们认为是国内保司经营差异性不大,行业一直处于红海竞争中,导致保险公司一直需要在高强度的竞争中开展业务,各项费率居高不下,行业没有能够看到一些突破性的模式出现,简而言之便是,从生意角度看,国内的保险业务似乎并不一门“好生意”,这也是压制保险公司估值的主要原因。

未来,在疫情因素慢慢缓解后,我们一方面期待看到各家保司近两年的改革成果,也希望行业能够跑出更多新模式新成果,给行业“拔一拔”估值!