上市以来募资超5700亿!中国银河债务期限结构待优化

(来源:机构之家)

12月11日,中国银河证券股份有限公司(简称"中国银河")公告称其2024年度第十六期短期融资券已发行完毕,发行总额40亿元,期限182天,票面利率1.78%。

自上市以来,中国银河在资本市场的融资活动可谓频繁。Wind数据显示,公司上市以来的募资总额高达5764.33亿元,其中直接融资占比高达98.20%,达5660.51亿元。这一数据充分说明了中国银河对资本市场融资的依赖程度。细究其融资结构,中国银河更倾向于通过债务方式进行融资,发债券融资高达5541.65亿元,占直接融资的98%。相比之下,股权融资相对较少,首次公开发行募集资金40.86亿元,股权再融资78.00亿元,合计仅占直接融资的2.10%。

图片系中国银河历年融资结构统计

资料来源:Wind

这种以债务融资为主的策略,虽然在短期内为公司提供了充足的资金支持,但也可能带来一定的财务风险。高额的债务融资可能增加公司的财务成本,并在市场环境恶化时面临较大的偿债压力。

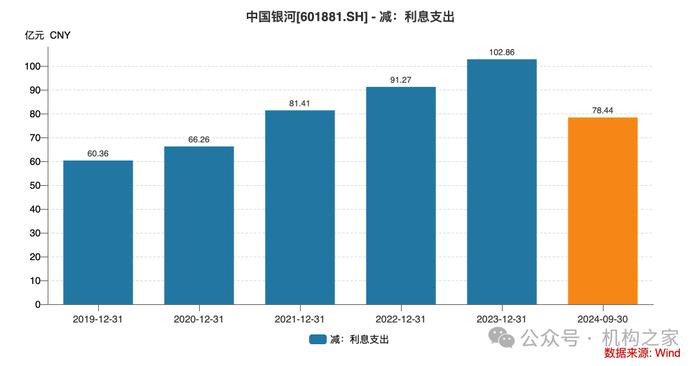

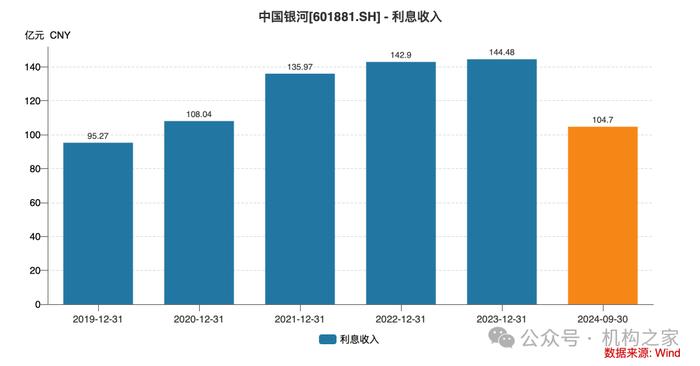

从利息收支结构可见端倪:2019年至2023年间,利息支出以14.25%的复合年增速从60.36亿元攀升至102.86亿元,而同期利息收入的增速仅为10.97%(从95.27亿元增至144.48亿元)。利息收支增速的"剪刀差"直接导致净利息收入持续萎缩,从2021年的54.56亿元下滑至2023年的41.63亿元。这一走势释放出明显的警示信号,不断攀升的债务成本正在侵蚀公司的盈利能力,若市场环境转向,高杠杆运营模式可能令公司面临更为严峻的偿债压力。

值得一提的是,中国银河近年业绩呈现"倒V型"走势。2019年至2021年为快速上升期,营业收入从170.41亿元大幅攀升至359.84亿元;归母净利润也从52.28亿元翻倍增长至104.30亿元。

图片系中国银河营业总收入及增长率

资料来源:Wind

然而,2022年起业绩增长势头戛然而止。营业收入连续两年在336亿元水平徘徊。2024年前三季度虽显现复苏迹象,同比增长6.29%至270.86亿元,但增速仍显温和。

归母净利润走势与营收大体同步。2022年出现显著回落,降至77.61亿元;2023年略有回暖,小幅增长至78.79亿元;2024年前三季度维持温和增长态势,同比增长5.46%至69.64亿元。

图片系归属母公司股东的净利润及增长率

资料来源:Wind

中国银河2021至2023年的营业收入结构经历了显著变革。2022年,公司对收入分类进行重大调整,将期货业务、资产管理业务、另类投资业务以及私募股权投资管理业务收入整合入"其他母子公司一体化业务",凸显了协同发展战略。这一调整后的业务板块迅速成为公司最大收入来源,2022年、2023年占比均超过50%,2023年实现收入172.08亿元。

图片系中国银河营业收入结构

资料来源:联合资信

与此同时,传统优势的财富管理业务占比有所下滑,从2022年的29.09%降至2023年的27.13%。值得关注的是,投资交易业务表现亮眼,占比从2022年的7.25%跃升至2023年的17.32%,收入规模增长近140%达到58.26亿元。

在其他业务板块中,国际业务保持稳健增长态势,收入从2022年的18.03亿元提升至2023年的20.06亿元,占比小幅上升。投资银行业务和机构业务规模较小,且呈现下降趋势。2023年抵消项显著增加至21.65亿元,反映出内部交易规模扩大。

此外,中国银河证券近年来负债规模稳步提升,2024年上半年负债总额为6323.48亿元,相比2021年末的4611.57亿元增长了37.12%。

图片系中国银河负债结构

资料来源:联合资信

从负债构成来看,自有负债占据主导地位且规模持续扩张,从2021年末的3321.75亿元升至2024年6月末的4516.99亿元,在负债总额中的占比始终保持在70%以上。其中,卖出回购金融资产款作为主要融资工具,2024年6月末规模已达1818.37亿元,较2021年末的1346.04亿元增长35.09%。应付债券作为第二大融资来源,规模也从2021年末的873.85亿元增至2024年6月末的1102.19亿元。

从债务规模来看,中国银河2021年末至2024年6月末的全部债务从2906.24亿元增至3810.28亿元,增幅达31.11%。债务期限结构显示,公司短期债务占比维持在较高水平,2024年6月末短期债务规模为2708.09亿元,而长期债务为1102.19亿元,短期债务占比71.07%。

这种以短期债务为主的融资结构,虽然可以提供较为灵活的资金支持以及较优的融资成本,但较高的短期债务占比也意味着公司需要更为审慎地管理再融资风险。

图片系中国银河债务结构

资料来源:联合资信