贝莱德全球固收首席投资官:灵活优化投资组合,把握债券类资产机遇

自今年9月美联储开启降息、11月美国大选以来,美股市场在“特朗普交易”的持续升温与强劲科技股的带动下,频频刷新历史高位。随着特朗普执政团队逐渐成型,未来的经济前景不确定性也随之加剧。在这样的背景下,贝莱德全球固定收益首席投资官RickRieder认为,尽管大选之后的未来难以预测,但通过务实且具有策略性的定位,战术层面的重新布局,在把握市场机遇的同时有效管理核心风险,并尽力避免极端情况的发生,是应对当前市场环境的良策。作为从业30多年并在贝莱德工作了14年的资深投资专家,Rieder目前管理着高达2.4万亿美元的资产,也是贝莱德全球固定收益领域的领军人物,近期我再次有幸与他就当前美国及全球的经济格局、以及如何把握相关机遇展开深入探讨。

Mr.傅:当前美国经济处于怎样的阶段?您认为我们能从中获得哪些投资启示?

RickRieder:尽管美国经济面临挑战,但它仍然是当今全球最具韧性、灵活性、科技竞争力、在能源方面自给自足并拥有丰富资产的经济体。美国经济增长持续超出预期,说明过去几年美国经济衰退的预言并未成为现实。1特别在疫情期间,美国家庭财富大幅上涨,接近历史高点,并且家庭整体杠杆率降至50年以来的低点。2最为关键的是,美国通胀水平已经回归到可控范围。3尽管美国劳动力市场有所降温,但从9月份的数据可以明确看出,劳动力市场持续向正常化迈进。4

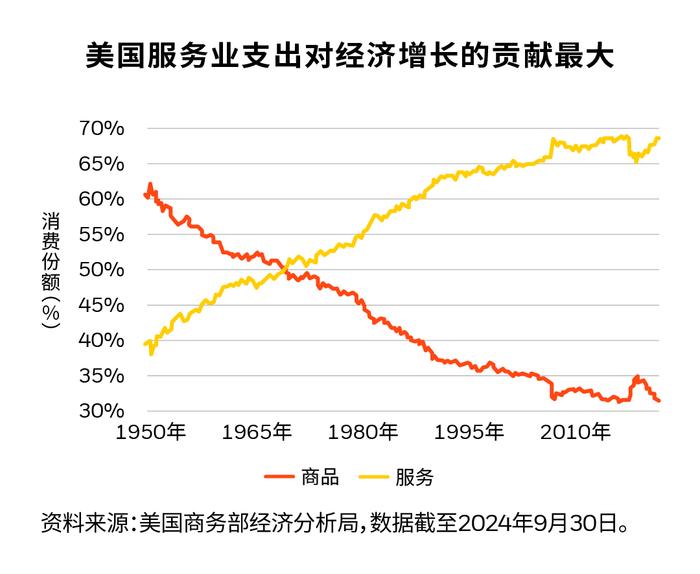

其次,美国是一个高度稳定且服务业占比较高的经济体,其波动幅度远低于普遍预期。其中,服务业支出对经济增长的贡献最大。未来,科技相关基础设施(包括清洁能源)领域将吸引大量投资,拉动美国经济增长并衍生出各种投资机会。利率变化对美国经济带来的影响虽然存在,但远低于普遍认知,它影响更多的是投资组合的定位。

此外,自二战以来,美国大量资金从公共部门流向私营部门,这一趋势将继续并对资产价格产生积极影响。未来几年,美国金融体系将有大量现金重新投入市场,带来海量投资机会。如下图所示,目前美国固定收益指数市场每年产生2.3万亿美元的利息收入,这些收入需要进行再投资。5

Mr.傅:您认为接下来美国经济及全球市场格局将发生怎样的变化?这些变化会如何影响投资?

RickRieder:美国债务的增加及相关利息支出的不断积累给市场带来了一定的不确定性。名义GDP持续高于债务成本是去杠杆的唯一途径,这意味着美国经济增长和通货膨胀都必须保持在合理高位,同时美联储需要设法降低债务成本。通过投资于提高生产力相关的项目,美国有望使经济增长超越债务增长,而当前正是投资的最佳时机之一。预计至少到2026年,美国政府将持续加大在基础设施领域的投入,并且或将通过实施建设性投资来提升经济增速,但也可能因进一步的开支、税收调整、借贷政策而导致赤字范围继续扩大。

此外,众所周知美国通胀已经有所下降。我们认为,美联储降息的节奏不太可能再次推高通胀,特别是在政策利率降低至4%之前,但是通胀是否会进一步下降仍是一个未知数。我们预计,通胀可能会保持稳定或适度上升。因此,从当前时点来看,投资者能否从利率的变动中获得实际收益也变得不确定。在此背景下,我们预计明年美国经济增长将回归常态,潜在增长率或将在1.5%至2%之间,通胀预计保持在2%至2.5%之间,同时伴随着明显的政策波动。

全球方面,美国与其他国家或地区的战略关系尤其值得关注。对于投资者而言,是选择进行权益类的投资还是固收类的投资,很大程度上取决于这种战略关系调整的态势。我们认为,这并不这意味着构建资产配置策略时要完全规避风险,而应当从战略、务实、灵活战术的角度出发,同时警惕尾部风险。

Mr.傅:鉴于当前美国的经济情况和通胀形势,您认为这会如何影响固定收益投资?

RickRieder:如今,固定收益投资不仅局限于对利率风险的考量,这意味着在充分利用全球固收市场多元选择的前提下,构建以债券为核心的投资组合创造了新的机遇,特别是实际利率在收益率曲线的中段表现出较大的吸引力。

同时,对于债券类资产来说,尤其是高收益债券,技术面和基本面均呈现出前所未有的有利态势。虽然投资级债券市场的规模已显著扩张,但高收益债券市场规模相对于广义货币供应量(M2)的规模有所收缩,6 反映了市场对高收益债券的需求大于供给。

当前,多元化、全球化且以债券为核心的投资组合,其潜在收益率有望达到6.5%,而波动率则控制在3%左右(近期甚至更低)。简而言之,固定收益投资已不再局限于传统的久期管理策略,而是展现出了更为丰富多元的投资机会与潜力。

Mr.傅:在前路充满不确定性的背景下,投资者应如何调整投资组合,更好地平衡风险与回报之间的关系?

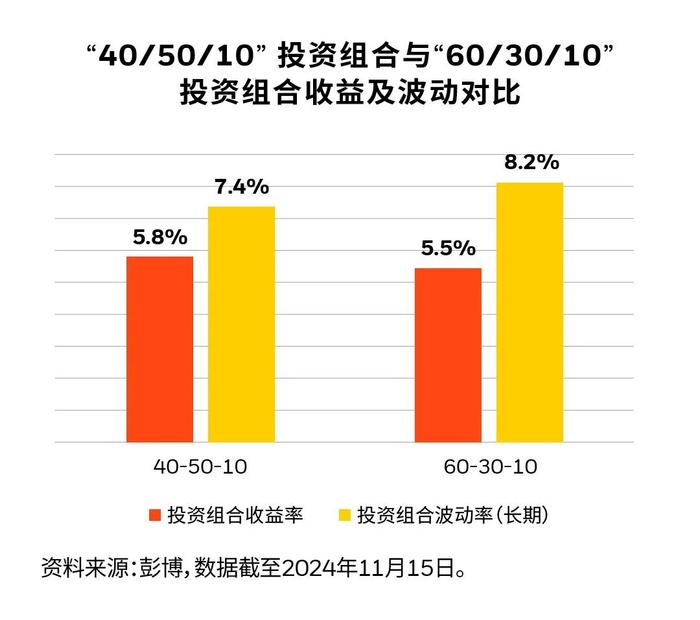

RickRieder:未来面临诸多不确定性,但仍然可以通过有效的策略平衡风险与回报,在此背景下,投资者需要重新审视并调整策略。在传统的“60%股票资产,40%固定收益资产”的投资组合中,固定收益资产对组合整体收益的贡献率已达到近20年来最高水平。我们认为,债券类资产将成为未来重要的回报来源,尤其是对中短期投资而言。因此,建议投资者将投资组合结构从传统的“60-30-10”,调整为“40-50-10”,其中“40“代表股票,“50”代表多元化的债券类资产,“10”代表相关性较低的定制化资产。这样的投资组合既能平衡风险、获得回报,也能够根据市场动态进行战术性调整,应成为当今投资组合的显著标志。

CBOH1224A/S-4092442