西部宏观:中美利差倒挂持续性、外资行为及其影响

西部宏观张静静团队

摘要

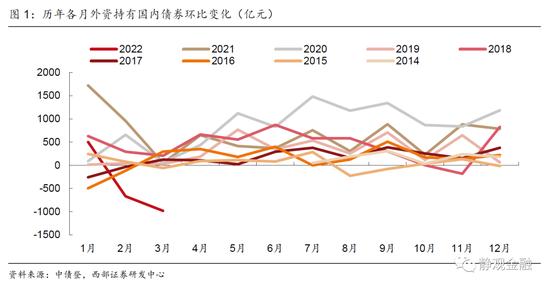

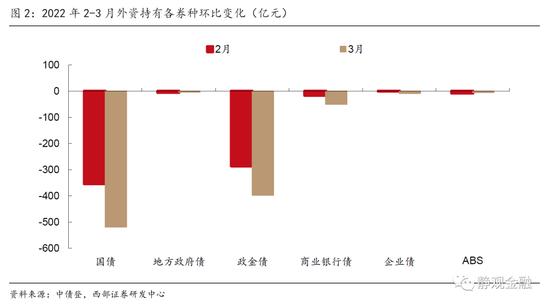

中美利差快速收窄,令外资持有中债连续两月大幅净流出。历次中美利差快速收窄基本对应外资净流出国内债市。截至4月8日,2Y中美利差已倒挂27BP,10Y中美利差仅3BP。今年2-3月境外机构减持中债规模连创历史新高,净减持规模分别为669.1和981.6亿元。2月外资减持国债、政金债、商业性银行债规模分别为354.2、285.3和16.1亿元,3月外资减持国债、政金债、商业性银行债规模进一步扩大至518.1、396.8和49.1亿元。

中美利差倒挂是否持续?外资会否进一步减持?

1)以史为鉴:中美利差共出现3轮倒挂,最近一轮持续不到1个月。历史上中美利差共出现3轮倒挂:2004年Q4到2005年Q1,2008年H2到2009年H1,2018年Q4。2010年6月19日二次汇改前,中美利率联动性较差、跨境资本流动受限,2005-2008年中美利率反向变动、利差基本倒挂,可参考性较差。而最近的2018年2Y中美利差倒挂仅持续不到1个月。

2)怎么看本轮中美利差倒挂持续性?或并不强。短期市场对缩表预期的反应或将继续拉高长端美债收益率,国内经济短期下行压力较大,进而不排除中美利差进一步倒挂的可能性。但往后看,随着缩表靴子落地、中期选举临近、经济下行压力显现,10年期美债收益率或将于Q2末到Q3初进入下行周期。届时若国内疫情改善、稳增长政策发力,经济向好预期下10年期中债收益率亦有可能回升。因此,4-5月中美利差或将继续收窄,但随后有望走阔。

3)可见,现阶段是外资减持中债的加速期,但持续性或有限。

历次倒挂期内A股和A债具有一定规律。

A股:各轮首次倒挂前后3个月,A股绝对跑输,成长跌幅显著、价值相对抗跌;一旦利差触及区间极小值,在极小值前后A股在所有大类资产中表现数一数二,但随后的市场风格则与经济政策及产业政策方向有关。

A债:各轮中美利差首次倒挂前后3个月,A债在所有大类资产中表现出明显的相对收益。利差触及区间极小值前后国债表现并无显著规律,不过历史经验表明一旦中美利差倒挂结束、开始走阔,国内债市的资金外流压力也将缓解。且经验上,中美利差(逼近)倒挂后,中债仍可阶段性走牛。

人民币汇率:2018年的经验可知利差对汇率的影响并不是线性关系,讨论汇率还需考虑通胀、市场避险情绪等其他因素。

正文

一、外资持有中债连续两月大幅净流出

今年2-3月境外机构减持中债规模连创历史新高,净减持规模分别为669.1和981.6亿元。主要券种来看,2月外资减持国债、政金债、商业性银行债规模分别为354.2、285.3和16.1亿元,3月外资减持国债、政金债、商业性银行债规模进一步扩大至518.1、396.8和49.1亿元。

中美利差收窄或为主因。由图3可知,历次中美利差快速收窄基本对应外资净流出国内债市:以10Y中美利差为例,2015年12月29日10Y利差收窄至49BP,2016年1月底外资减持中债495.6亿元;2016年11月23日10Y利差收窄至49BP,2017年1月底外资减持中债258.6亿元;2018年11月8日10Y利差收窄至24BP,2018年11月底外资减持中债182.9亿元。截至4月8日,2Y中美利差已倒挂(-27BP),10Y中美利差也已逼近倒挂(3BP)。

二、中美利差倒挂还能持续多久?有何影响?

(一)中美利差或将继续收窄,但持续性不强

历史上中美利差共出现3轮倒挂,最近一轮持续不到1个月。第一轮:2Y中美利差于2004年12月10日首次倒挂,2006年4月13日触及倒挂极限、开始走阔趋势,10Y中美利差于2005年3月17日首次倒挂,2006年5月12日开始走阔;第二轮:2Y中美利差于2009年6月5日首次倒挂,2009年6月8日开始走阔,10Y中美利差于2008年9月19日首次倒挂,2008年11月13日开始走阔;第三轮:2Y中美利差于2018年11月6日首次倒挂,2008年11月15日开始走阔,10Y中美利差于2018年11月8日逼近(但未)倒挂随后开始走阔。2010年6月19日二次汇改前,中美利率联动性较差、跨境资本流动受限,2005-2008年中美利率反向变动、利差基本倒挂,可参考性较差。此后中美利率联动性增强,利差极少倒挂,最近一轮2Y中美利差倒挂仅持续不到1个月。

本轮中美利差倒挂持续性或不强。与2018年11月这一轮类似,本轮中美利差快速收窄是美债收益率快速上行的结果。年初至今2Y和10Y美债收益率分别上行180BP和120BP至2.53%和2.72%,同期2Y和10Y中债收益率分别回落12BP和2BP至2.26%和2.75%。3月FOMC会议纪要释放了两点信号:第一,未来或需要单次或多次加息50BP;第二,最早5月开始缩表,每月减持债券最大上限为950亿美元且3个月后可抬高上限。短期市场对缩表预期的反应或将继续拉高长端美债收益率,国内经济短期下行压力较大,进而不排除中美利差进一步倒挂的可能性。但往后看,随着缩表靴子落地、中期选举临近、经济下行压力显现,10年期美债收益率或将于Q2末到Q3初进入下行周期。届时若国内疫情改善、稳增长政策发力,经济向好预期下10年期中债收益率亦有可能回升。因此,4-5月中美利差或将继续收窄,但随后有望走阔。

可见,现阶段是外资减持中债的加速期,但持续性或有限。

(二)历次倒挂期内的资产表现

在3月30日的报告《复盘:中美利差(逼近)倒挂阶段的各类资产》中,我们梳理了各类资产在中美利差倒挂期的表现,主要关注2个时间窗口:1)中美利差首次由正到负的切换期,2)中美利差倒挂后的极限,即触及区间极小值。此外,2018年11月10Y中美利差虽接近倒挂、但并未触及“0”值,因此我们只将其视作“倒挂”、不讨论区间极小值。我们发现A股及A债在三轮10Y中美利差倒挂期内具有一定规律。

A股:各轮首次倒挂前后1个月及3个月,A股表现在所有大类资产中排名靠后,且有负绝对收益,成长跌幅显著、价值相对抗跌;一旦利差触及区间极小值,在极小值前后(但节奏未知)A股在所有大类资产中表现数一数二,但随后的市场风格则与经济政策及产业政策方向有关。

A债:各轮中美利差首次倒挂前后1个月及3个月,A债在所有大类资产中表现都相当可以且十分稳健。利差触及区间极小值前后国债表现并无显著规律,不过正如图3所示,历史经验表明一旦中美利差倒挂结束、开始走阔,国内债市的资金外流压力也将缓解。且经验上,中美利差(逼近)倒挂后,中债仍可阶段性走牛。

人民币汇率:由于2010年6月19日人行进行了二次汇改,此外2015年“8.11”汇改后汇率更具弹性,进而我们仅观察2018年中美利差收窄前后人民币汇率的变化。2018年中美利差迎来低点前人民币汇率就已经兑美元贬值,反而在中美利差倒挂后汇率转升,因此利差对汇率的影响并不是线性关系,讨论汇率还需考虑通胀、市场避险情绪等其他因素。

风险提示

(一)中美经济前景超预期

(二)中美货币政策超预期

(三)地缘政治风险超预期