【华安医药】公司点评开立医疗:2022年盈利能力大幅提升,销售改革作用突显

转自:谭谈Health

【华安证券医药团队】2023年4月12日发布公司点评开立医疗:《2022年盈利能力大幅提升,销售改革作用突显》,欢迎与我们交流。

作者:谭国超

SAC:S0010521120002

联系人:李婵

l 事件

公司发布2022年年报,公司22年实现营业收入17.63亿元(yoy+22.0%),归母净利润3.70亿元(yoy+49.6%),扣非归母净利润3.42亿元(yoy+103.8%)。

I事件点评

22Q4销售毛利率继续提升,盈利能力持续改善

2022Q4公司实现收入5.11亿元(yoy+1.37%),归母净利润1.24亿元(yoy+15.32%)。收入增速较为平缓,可能与2022Q4新冠病毒大面积感染导致业务进展受到影响有关,但2022Q4公司的毛利率水平达到72.12%,销售净利率达到24.33%,达到了公司近五年财报历史上的较好水平。2022Q4毛利率提升,我们推测与公司(1)国内收入占比季度间提升,国内毛利率普遍较海外市场毛利率高;(2)公司高端机装机占比提升有关。

期间费用层面,公司销售、管理、研发费用率分别为24.0%、5.6%和18.7%,销售和管理费用率同比下降1.4pct和0.7pct,如果考虑到公司股权支付费用,销售费用率和管理费用率同比下降约2.75pct和1.01pct。公司销售改革自2019年开始,随着公司不断加强自身团队建设、经销商网络建设,以及公司内镜产品线逐渐做大,公司的人均创收达到75.52万元,也达到近五年最高水平。

内镜和超声业务均保持较快速增长,持续看好公司内镜板块快速增长

分产品线看,2022年公司超声实现收入10.8亿元(yoy+14%),保持平稳增长,销售毛利率65.67%(yoy-1.06pct),预计主要是海外低毛利超声收入占比提升所致。公司内镜实现收入6.11亿元(yoy+43%),保持快速增长,销售毛利率约69.57%(yoy+0.89pct),预计高端机型HD550快速放量带动内镜毛利率提升。

在新产品研发上,公司也坚持高投入的思路,2022年推进了光学放大内镜、4K荧光腔镜、超高端超声、血管内超声等新品研发和上市。展望未来,公司将在多个细分产品线实现增长,①超声:70/80/90系列超高端超声平台已拿证,2023年有望贡献增量;②消化软镜:公司多功能的高端镜体不断推出,如光学放大内镜等,进一步实现国产替代;③硬镜:4K30荧光、4K120视频放大硬镜已拿证;④IVUS:公司拓展心血管科室,产品已于2022拿证;⑤耗材:子公司威尔逊2022年收入受疫情影响,有所下滑,2023年也将受益于疫情后的诊疗复苏,未来也有望完善硬镜耗材及外科耗材布局。

I投资建议

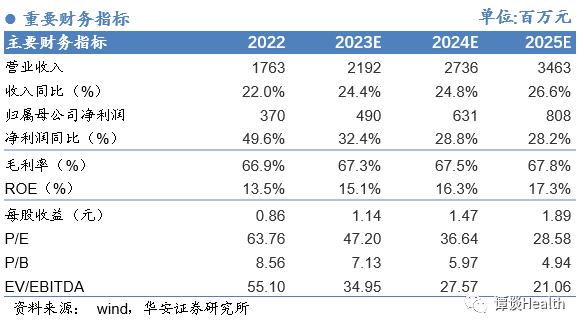

我们调整2023-2024年的盈利预测,并增加对2025年的预测,预计2023-2025年公司收入端有望分别实现21.92亿元、27.36亿元和34.63亿元(前次2023-2024年收入端预测分别为22.80亿元和28.41亿元),对应收入端增速分别为24.4%、24.8%和26.6%,2023-2025年归母净利润预计有望分别实现4.90亿元、6.31亿元和8.08亿元(前次2023-2024年利润端预计约为4.32亿元和5.54亿元),对应利润端增速分别为32.4%、28.8%和28.2%。2023-2025年对应的EPS分别约1.14元、1.47元和1.89元,对应的PE估值分别为47倍、37倍和29倍,考虑到公司是国产内镜和超声双龙头公司,内镜进入快速成长期,超声保持稳定增长,公司高端产品占比持续提升,营销改革效果已经显现,维持公司“买入”评级。

I风险提示

市场竞争加剧风险;产品研发不及预期风险;设备采购需求下滑风险。

重要提示

重要提示:本文内容节选自华安证券研究所已发布证券研究报告公司点评开立医疗:《2022年盈利能力大幅提升,销售改革作用突显》(发布时间:2023年4月12日),具体分析内容请详见报告。若因对报告的摘编等产生歧义,应以报告发布当日的完整内容为准。报告发布机构:华安证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)。

分析师:谭国超(SAC:S0010521120002) 邮箱: tangc@hazq.com

联系人:李婵 邮箱:lichan@hazq.com

华安证券医药团队

谭国超:研究所所长助理、医药首席分析师,中山大学本科、香港中文大学硕士,曾任职于强生(上海)医疗器械有限公司、和君集团、诚通证券和华西证券研究所,主导投资多个早期医疗项目以及上市公司PIPE项目,有丰富的医疗产业、一级市场投资和二级市场研究经验。

李昌幸:分析师,主要负责消费医疗(药店+品牌中药+OTC)、生命科学上游、智慧医疗领域行业研究。山东大学药学本科、中南财经政法大学金融硕士,曾任职于某国产科学仪器公司、华西证券研究所。

李婵:研究助理,主要负责医疗器械和IVD行业研究。对外经贸大学金融硕士,具备五年二级市场工作经验。

江卉:研究助理,主要负责CXO板块研究。武汉大学本科,南京大学社会医学与卫生事业管理硕士,拥有两年医药行业咨询工作经验。

陈珈蔚:研究助理,主要负责医疗服务行业研究。南开大学本科、波士顿学院金融硕士。

钱琨:研究助理,主要负责医疗器械行业研究。上海交通大学医学本硕,曾任职于美敦力(上海)管理有限公司、某国产结构性心脏病公司。

(谭国超SAC:S0010521120002;李昌幸 SAC:S0010522070002)

历史相关报告