沪深300与投顾组合,哪个更适合普通人?我们的答案是…

转自:望京博格投基

昨天喜胖和博格又开启了随机和粉丝朋友连麦的直播。

今天总结一个代表性问题:

问:对于普通人来说,想要省心省力的投资方式,是(长期)买沪深300这种被动投资的宽基好?还是选择主动投资的投顾组合产品好?

喜胖:我觉得对于普通人来说,选沪深300好,而且本身沪深300就是一个全市场的投资基准,买沪深300再差也不过是个市场平均水平。如果选择投顾组合的话,又会陷入“什么是好的投顾?”、“如何选择一个好的投顾?”,这种无限套娃的问题深渊里。

另外,在市场下跌的时候,加仓沪深300这种大宽基更清晰,知道底层资产是什么,如果买的是投顾组合,底层资产到底买的是什么不确定,虽然说投顾组合一般是季度/半年度调仓,但如果加仓之后刚好赶上调仓,调仓又(短期)失效的话,大家心理上一定会不舒服,从而失去信任。

博格:对于普通人来说,长期是多久?别说10年,就算是5年,我敢说90%的人都做不到5年时间,只买一个沪深300基金或者某个投顾组合,这种情况还不如买养老目标日期型的基金。

(博格之前的几个组合,还是和大家一起坚守了很多年,但是由于政策原因,2021年底博格不能再管理组合了。)

我们参考海外,在美国,有钱人都是直接付费给投资顾问,找专人给自己做资产配置。(注意,这里是付的咨询费,并不是机构先建立了某个投顾组合,然后让大家去买。)

而对于美国大众来说,主要是长期通过401k养老金计划,来投资目标日期型养老基金。

(不过在美国,目标日期基金不一定是FOF形式的,例如先锋领航为了摆脱双重收费的模式,直接把目标日期基金也做成了指数基金。)

这是以史为鉴的参考结果,但为什么博格觉得,在国内买养老目标日期FOF更适合普通大众呢?

1.管住手。我们总诟病部分基金经理的“投资风格”会漂移,但其实大众的”投资目标”更容易漂移。赚钱的时候,觉得自己的投资目标是达到年化20%;等到亏钱的时候,投资目标又变成了“保本出”,认为买基金还不如存款。

这种反复变动的投资目标,才是投资者很难赚钱的原因。

理想中投资:蓝色微笑曲线区域买入并坚持持有,黑色区域卖出;

现实中投资:黑色曲线区域边涨边加仓,吃到整个跌幅后,多年后再割了认命。

目前,通过个人养老金账户买的养老FOF,不到退休年纪是取不出来的,属于真·长期投资,也是在用强制手段帮助大家实现长期投资的目标。

2.博格觉得养老FOF的投资目标很明确。此处的投资明确指的是,我的投资目标,就是为了以后可以更好的退休养老,有钱花。

我们以“XX养老2050FOF”为例。

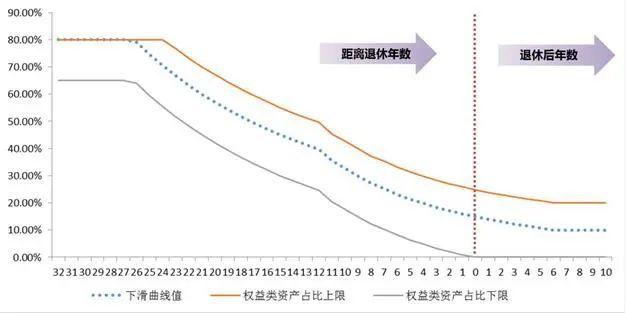

2050养老FOF是“以2050年退休”为目标进行投资的,权益类资产占比将按照“下滑曲线”逐年调整,并预留一定的主动调整空间。

比如最开始从2018年-2022年之间,权益仓位最高,占比在65%-80%,之后每隔4年,权益仓位都在不断下调,直到最后一个4年,在2038年-2042年之间,权益仓位占比约为12.23%-49.67%。

从养老需求来看,随着年龄的增长和退休日的临近,权益仓位过高的话,短期波动造成的损失可能难以有足够的时间恢复,所以权益资产会随着临近退休的日子逐渐减少占比。

等到了2050年的时候,这个养老FOF基本就变成一个固收+的产品了,权益仓位基本不会超过30%。

以上,说的投资方法都是基于普通人的视角,像博格这种自己对于不同行业有理解的投资者,是按照自己的逻辑去(非盲目的)进行分散配置,期望通过自己的努力可以达到年化15%的目标。

最后,大家也可以说说自己认为的长期有多久?觉得哪种投资方式更好?

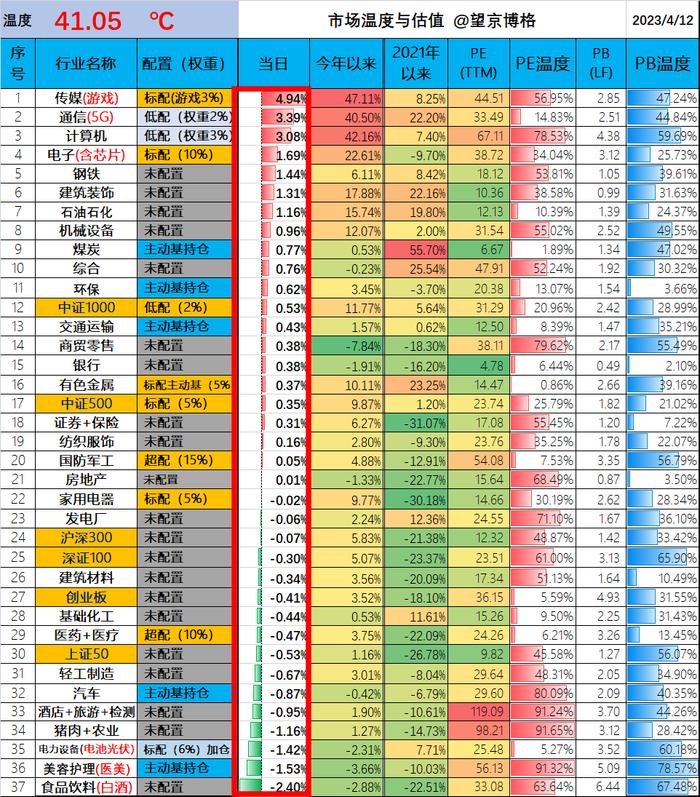

继续奉上市场温度与行业估值:

统计数据不易,大家点赞支持。