指数投资可被动,主动投资可指数,但主动不等于被动

是不是已经被标题绕晕了?

经常看到有人用“主动”和“指数”来给基金贴标签:一只基金要么是主动管理基金,要么是指数基金。

这种分类方法在基金产品和策略还没有那么丰富的过去,确实也没有太大的毛病。

但如果更准确一点,站在“主动”的对立面的应该是“被动”。我们过去也给大家科普过“主动”和“被动”投资的含义:

主动投资中投资者采取主动角色,积极寻找高潜力的投资机会,通过市场分析、研究和定期的交易来获得超过市场指数的回报。

被动投资通常会通过指数基金或交易所交易基金(ETF)来跟踪特定市场的表现,挣市场平均的收益,而不是战胜市场。

但基金行业的变化、投资策略和产品的增加,“主动“、”被动“和”指数”这几个词被赋予了更多的定义,他们在不同语境下的用法、定义开始变得越来越模糊。

在很多场景下不同的词被交替使用,不仅让很多投资者在看到这些词的时候犯迷糊,还有可能让大家对一些基金的运作方式产生误解,在投资决策上“误入歧途”。

所以今天就来大家聊聊这几个在投资中很常见、但又让不少人有点“傻傻分不清”的投资“黑话”:主动投资、被动投资、指数投资。

01

一个词语,两种意思

先来说主动投资和被动投资,其中的“主动”和“被动”到底是在说什么?

“主动”一词现在有两种理解方式。

一是,从基金的管理方式去理解:基金经理是以超越市场平均表现为目标,做的不仅仅是复制指数表现。

二是,从字面意思理解:对“主动”界定方式,就是看这个基金的投资中是否带有一定主观选股或者市场观点。

站在“主动”对立面的“被动”这个词,现在也是被赋予了双重含义。

一种是我们常规的理解,指一只跟踪指数的基金,除了考虑如何降低跟踪成本、更好地复刻指数业绩以外,基金经理在管理和投资操作中不做任何其他的主观干预和判断。

同时,被动也可以被理解为,一只不表达任何投资观点的基金。持有被动基金就是持有市场,坐享市场平均水平的收益。

那么问题来了,跟踪那些指数构建非常复杂的指数基金,又怎么去界定它呢?

假设一个基金经理创建了一个用15种因子选股的模型,每季度用这个模型对市场上的股票进行打分,并把得分最高得50只股票用得分高低设置权重编制成指数,指数的成分股每季度根据模型的结果来进行定期调整。

一只跟踪这样指数的基金,它到底是主动还是被动呢?

从主动和被动的传统理解来看,这应该是一只被动基金;但是如果我们从第二种角度去理解,这只基金其实是高度主动的。

这么看的话,我们对于市场上基金的认知和界定方式也是时候迭代升级了。

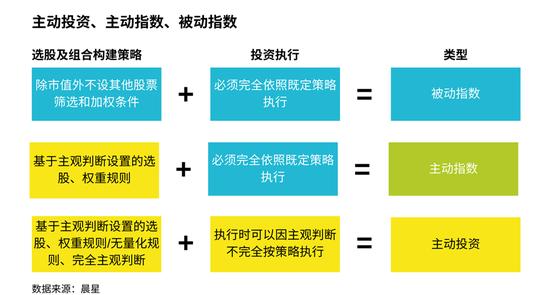

原来只有“主动“vs”被动“的二维投资世界,其实已经演变成了三维:主动投资基金、被动指数基金、以及主动指数基金。

02

既可被动也可主动

接下来我们就来细说这三类的区别。

这也要先从指数基金的概念讲起。

顾名思义,指数基金跟踪特定指数,并以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,为投资者提供最接近指数的投资回报。

由此可见,指数基金只是帮助我们跟踪指数表现的一种投资工具,它最大的特征是透明、投资执行上不受人为干扰。

指数基金的灵魂不是执行他的人,而是它跟踪的指数本身。

因为跟踪指数编制方式的不同,指数基金可以是被动,也可以是主动。

被动指数基金的必须是投资于整个市场(宽基指数)或者特定市场(行业指数)的全部股票,而且在成分股和权重设置上,不涉及市值以外其他的判断因素。

有很多我们平时认为是“被动”的指数基金,其实都多多少少带有主动的成分。任何在指数编制时加入量化标准去筛选、剔除界定投资范围内股票的指数,都不符合“被动”的标准。需要频繁调仓和再平衡的等权指数也要被排除在“纯血”被动投资之外。

主动指数基金,也被叫做“聪明的贝塔”(strategicbeta),或者可以广义地理解为我们说的策略基金,比如说一些投资风格指数、最近几年比较火的红利指数、一些采用等权或者基本面加权法优化了的宽基指数等等。

这些基金之所以被贴上“主动”的标签,是因为他们所跟踪指数的编制方法,是融入了主观色彩的。这些指数的编制规则的设置反映了指数编制方对市场的看法、投资理念——什么样的选股策略是最有效、最具代表性的,且后期还有可能会进行主动的定期迭代和优化。由此,跟踪这些指数的基金自然也就不是被动的。

除了这两类基金之外,主动基金依旧还是主动基金。它们的目的就是要通过偏离指数来战胜市场,但当然,他们的选股标准和方式可以是完全依赖于基金经理的个人决策,或者通过量化的方式来完成。在实际买卖和交易时,也可以依据基金经理的主观判断,“偏离”既定的投资框架。

随着市场的变化,我相信“主动”、“被动”、“指数”以后可能还会衍生出更多的含义,这个分类方法未来也需要持续更新。

但”细品”这些词的定义,可以让我们更容易看清市场上很多基金的本质:它们的表现是由什么决定的、它们之间的区别是什么、投资这些产品需要注意什么风险、挑选时有没有需要特别关注的地方?

尤其是主动指数基金,虽然它们确实是跟踪指数的基金,但和那些被动指数基金不同,并不是盲买就能获得市场平均回报,也不一定能给你带来广泛的多元化,并且费率也不一定是最有优势的。

选择和评估这些主动指数基金的过程和需要关注的点,其实和挑传统主动投资基金非常相似——要花时间去了解这些基金的策略是不是有效、指数编制和调整的流程(等同于挑主动基金时去了解他们的投资流程)、什么人在编制指数、到底靠不靠谱等等。即便是顶着同样标签的主动指数基金,比如红利指数、中证指数和上证指数,它们在选股范围、股息筛选方式和标准等编制方法上都有很大差异,长期收益千差万别。

因此,面对当下各种复杂的策略,在做投资决策前一定要擦亮双眼、做好功课。

只有了解每一类基金的特性和局限性,我们才能更好地选择并在投资组合中运用这些工具,同时也能避免承担“意想之外”的风险。