产品单价和毛利率持续下滑 背靠比亚迪的惠强新材能否登上科创板?

中国上市公司网/文

近日,上交所官网消息显示,河南惠强新能源材料科技股份有限公司(以下简称:惠强新材)科创板IPO已获上交所问询。本次IPO,惠强新材拟募集资金5.03亿元,其中4.12亿元将投入驻马店高性能锂电池隔膜生产项目,4052.64万元将投入研发中心建设项目,5000万元将补充运营资金。

公开资料显示,惠强新材主要从事锂电池隔膜研发、生产和销售,公司主要产品包括三层共挤隔膜、单层隔膜和涂覆隔膜,目前已进入比亚迪、鹏辉能源、海四达、星恒电源等国内重要锂电池生产商的供应体系,并成为比亚迪刀片电池的主要隔膜供应商之一。

然而,从其招股说明书来看,惠强新材目前产品结构过于单一,干法隔膜占比在95%以上,未来面临技术路径变化风险;与此同时,公司客户集中度风险突出,其中比亚迪一家客户占比超过55%,大客户依赖风险不容小觑。此外,报告期内公司毛利率水平持续走低,产品单价持续下滑,未来业绩难言乐观。

一、产品结构过于单一客户集中度风险突出

惠强新材成立于2011年,是一家专注高品质锂离子电池隔膜研发、生产、销售于一体的高新技术企业,目前在湖北武汉、襄阳、河南驻马店拥有三个制造基地。

从收入构成上看,惠强新材主营业务共分为干法隔膜和涂覆隔膜两部分。其中,干法隔膜为公司主要收入来源,报告期内收入占比在95%以上。

惠强新材干法隔膜又分为三层共挤隔膜、单层隔膜两大类。其中三层共挤隔膜产品具有机械性能好、吸液率高和安全性能好等优点,是公司在新能源汽车应用领域的重点产品。截至目前,公司自主研发的12μm厚度的三层共挤隔膜已实现大规模销售,是国内少数具备量产12μm干法隔膜的企业。

不过,整体来看,惠强新材营业收入主要来源于锂电池隔膜产品的销售,产品结构相对单一,抗风险能力有待加强。与此同时,由于锂电池隔膜生产属于典型的重资产模式,惠强新材主业发展不免受到资金投入和产能的限制。

对此,惠强新材在招股书中坦陈,在锂电池隔膜市场竞争加剧、产品价格不断下跌的情况下,若公司未能及时优化产品结构,培育新的利润增长点,单一产品结构将可能对公司业绩产生较大的不利影响。

事实上,惠强新材干法隔膜工艺还面临一定技术路线替代的风险。据招股书披露,锂电池隔膜的生产存在多种技术路线,目前市场上主要技术路线分为干法工艺和湿法工艺。截至目前,湿法隔膜市场占有率相对较高。未来,随着湿法隔膜制备技术的不断提升和涂覆工艺的发展,湿法隔膜竞争力将得到进一步增长。

对此,惠强新材在招股书中坦陈,如果未来以公司为代表的干法工艺技术路线不能有效提高隔膜产品性能,则可能导致干法隔膜的市场需求减少,将对公司的竞争优势与盈利能力产生不利影响。

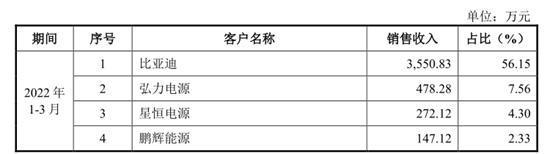

此外,惠强新材还面临一定客户集中度风险。报告期各期,公司对前五大客户的销售收入分别为5,502.66万元、6,435.43万元、10,947.55万元和4,591.42万元,占公司当期营业收入的比例分别为42.70%、41.36%、50.17%和72.60%。

可以看出,过去三年及一期,惠强新材客户集中度持续提升。其中,2022年1-3月,公司对比亚迪销售占比超过50%,单一客户依赖度风险极高。因此,若未来公司主要客户出现技术路线转换、产品结构调整、增加新供应商或更换供应商等情况,将会对惠强新材的经营业绩产生不利影响。

二、产品单价持续下滑毛利率走低应收账款不断激增

财务数据显示,2019年-2022年1-3月,惠强新材实现营业收入分别为1.29亿元、1.56亿元、2.18亿元及6323.89万元;净利润分别为2922.22万元、3431.55万元、5114.55万元以及1549.07万元,经营业绩保持持续增长的态势。

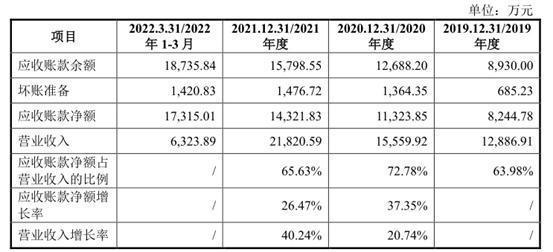

不过,随着营收规模的增长,惠强新材应收账款金额也出现了持续的攀升。报告期各期末,公司应收账款净额分别为8,244.78万元、11,323.85万元、14,321.83万元和17,315.01万元,占资产净额比例分别为19.66%、19.83%、18.11%和21.47%。截至2022年3月末,公司应收账款坏账准备金额高达1420.83万元。

对此,惠强新材在招股书中表示,公司客户主要为比亚迪、鹏辉能源、海四达、星恒电源等国内较大锂电池制造厂商,主要客户采购金额较大,且公司销售规模持续增长,导致期末应收账款较高。

事实上,惠强新材应收账款的激增与其过于集中的客户结构不无关系。一般来说,客户集中度过高一般会导致企业谈判地位的下降,进而导致自身业务的毛利率下滑;才外,大客户也往往在账期方面处于强势地位,造成公司应收账款不断恶化。就惠强新材来看,这两方面的问题均已经出现。

毛利率方面,2019年-2022年1-3月,惠强新材综合毛利率分别为45.22%、42.84%、40.44%和33.83%,逐年下滑趋势明显。

产品均价的不断下滑是惠强新材毛利率走低的主要院线。招股书显示,报告期内,公司干法隔膜销售单价分别为0.82元/㎡、0.61元/㎡、0.57元/㎡和0.54元/㎡,2020年、2021年、2022年1-3月干法隔膜产品价格波动率分别为-25.73%、-6.28%、-4.53%,产品销售价格持续下降。

对此,惠强新材在招股书中表示,随着新能源汽车渗透率不断提升,国内多家大型企业通过并购、合作等方式切入锂电池隔膜行业,同行业隔膜上市公司亦不断通过融资扩大产销规模,使得业内市场竞争日趋激烈。

此外,新能源汽车补贴政策的退坡使得新能源汽车行业将其降本压力部分转移给上游锂电池行业,并传导至锂电池材料行业。在市场竞争加剧以及产品生产成本下降的影响下,惠强新材产品市场价格未来仍存在下跌的风险,从而影响公司的盈利能力。

三、投资者风险提示

整体来看,惠强新材未来发展并不乐观,公司主要存在以下问题:

1、公司产品结构过于单一,干法隔膜占比在95%以上,未来面临技术路径变化风险。

2、公司客户集中度风险突出,其中比亚迪一家客户占比超过55%,大客户依赖风险不容小觑。

3、报告期内公司毛利率水平持续走低,产品单价持续下滑,未来业绩难言乐观。

4、公司应收账款持续攀升,未来将面临到愈发严重的应收账款坏账压力。