美国通胀数据支持9月降息

来源:郁言债市

7月11日,美国劳工部公布6月CPI数据。CPI同比3.0%,预期3.1%,前值3.3%;环比-0.1%,为四年来首次转负,低于预期的0.1%。核心CPI同比3.3%,预期3.4%,前值3.4%;环比0.1%,低于预期的0.2%。超级核心CPI(彭博数据,剔除住房分项)环比-0.054%,前值-0.045%。

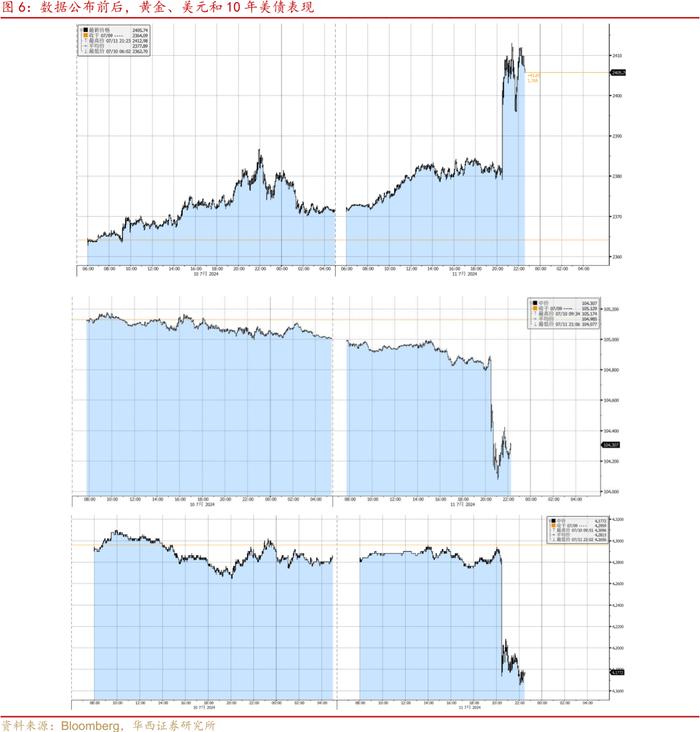

6月CPI继续不及市场预期,CPI环比转负,超级核心CPI仍为负,降息预期继续升温,COMEX黄金上涨近2%,10年美债收益率下行一度达12bp,但市场同样担忧经济疲软,标普500和纳斯达克综指开盘下跌。如何看待美国通胀及美联储的降息节奏?

第一,美国6月通胀数据广泛降温。剔除住房分项的超级核心通胀环比维持-0.05%的低位。观察超级核心CPI环比滚动3个月平均值,6月仅0.11%,明显低于5月的0.34%。6月超级核心CPI的3个月环比移动平均值年化仅1.3%,较前月的4.2%大幅下降,不过去年同期超级核心CPI环比也较低。超级核心CPI同比从4月的4.80%小幅降至4.65%,仍然偏高。前期韧性较强的业主等价租金分项也在边际放缓,6月业主等价租金环比0.28%(CPI中权重近27%),之前四个月维持在0.42-0.44%。6月CPI环比年化降至3.4%,明显低于前月的5.3%。分项环比来看,CPI延续了5月的广泛降温迹象,核心商品延续小幅下跌(-0.03%),核心服务环比从0.2%放缓至0.1%。二手车转跌,能源继续跟随油价下跌,食品饮料略有反弹。

近两个月CPI广泛降温从Cleveland联储计算的两个衍生指标得到印证。5-6月CPI中值环比分别为0.248%、0.195%,对应年化分别为3.0%和2.4%,而此前4个月年化均在4.3%以上。5-6月CPI截尾均值(16%)分别为0.129%、0.165%,年化分别为1.6%和2.0%。虽然6月有所反弹,但显著低于1-4月的平均值4.2%。

第二,站在美联储关注的通胀和劳动力市场两个角度来看,9月降息条件基本具备,但常规状态下7月仍难降息。近两个月美国通胀数据出现了广泛降温,近日鲍威尔讲话中提到无需等到通胀降至2%下方才降息,如等待太久,通胀可能会下降过低,降息太晚或太少可能会不适当地削弱经济活动和就业。我们在《9月美联储或开启降息》中曾预测,“我们倾向于认为核心CPI同比回到3.0%附近,核心PCE回到2.5%附近,且通胀出现稳固信号,美联储就可能开启降息进程……接下来6-8月通胀数据,只要其中两个月的CPI不超出预期,就确认通胀已经相对稳固,美联储9月可能就会开启首次降息”。

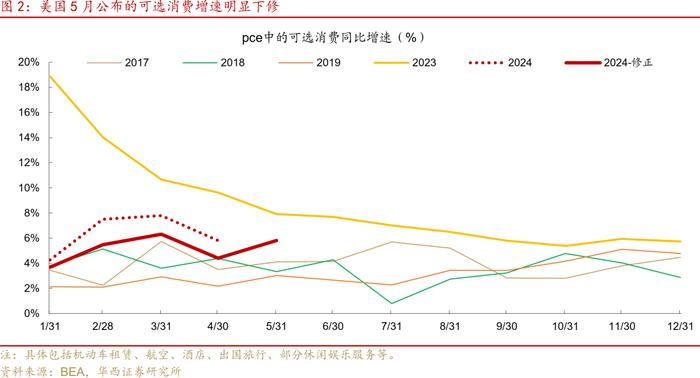

美国劳动力市场从过热回归常态化,也支持降息。一是失业率回升至4.1%,二是职位空缺率和离职率接近疫情前水平,三是非农薪资同比增长5.1%,接近疫情之前三年的平均水平约4.7%。而且前期发布的美国消费数据指向可选消费也在降温,降息面临的障碍在减少。5月PCE数据公布后,1-4月可选消费同比平均下修1.4个百分点,1-5月可选消费同比平均值为5.1%,开始接近常态化水平。可选消费降温指向高端服务需求面临放缓,高端服务供给相对不足的问题可能逐渐解决。

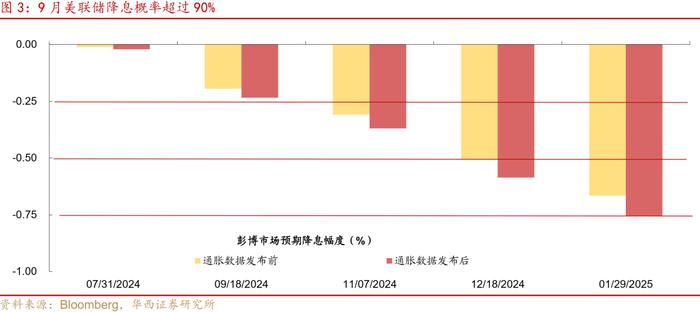

在劳动力市场回归常态化、6月通胀数据疲软的背景下,接下来7-8月通胀数据只要不连续大幅超出预期,美联储很可能会在9月会议开启降息进程。由于美联储还要花一点时间验证通胀降温过程是否稳固,7月会议降息的概率并不高。CMEFedWatch显示,通胀数据发布后9月降息概率92.7%,而7月降息概率仅8.8%。彭博数据显示,衍生品定价9月降息幅度从19.5bp升至23.5bp,12月降息50.6bp升至58.6bp(第二次降息),明年1月降息66.6bp升至75.6bp(第三次降息)。说明市场对9月降息已经进行了较为充分的定价。

第三,美联储还面临一些不确定性,或不阻碍9月降息。不确定性主要在于三个方面,一是房价增速仍然偏高,最近几个月美国20个大中城市标准普尔/CS房价指数同比仍在7%之上。房价直接影响后续等价租金的核算。二是赤字率较高,CBO预估2024财年赤字率为7.0%(此前预估5.6%),显著高于2016-18年的3.2-3.8%。赤字扩张带来需求拉动通胀风险。三是美国大选的影响。首场总统大选辩论后,美债市场一度交易特朗普胜选概率上升,10Y美债收益率上行超20bp。市场后续可能仍会担忧特朗普获胜带来新的减税、增支法案。以上不确定性可能未必影响9月降息,但可能会影响到首次降息落地之后的降息步伐。

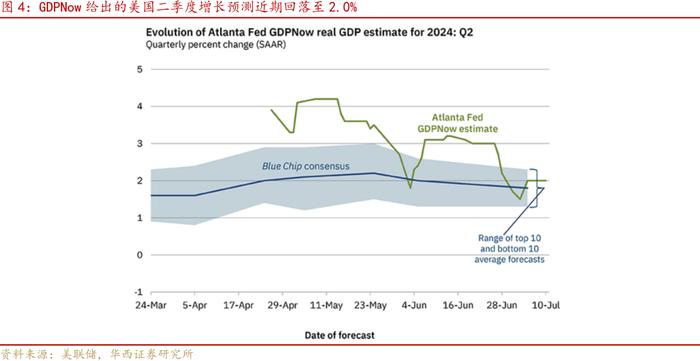

第四,是否需要担忧美国经济衰退风险?美国经济更可能是放缓,而衰退风险相对较小。6月美国PMI、非农、通胀等数据出现广泛放缓,除了交易降息之外,市场可能开始交易美国经济疲软,风险资产面临阶段回调风险在积累。考虑到美国财政仍在延续扩张,劳动力市场也未出现失速迹象,经济可能仍是偏向放缓而不是衰退。亚特兰大联储GDPNow模型给出的二季度增长预测值从此前3%+回落至2%,也反映了经济放缓而非衰退。不过这不并能阻碍市场交易美国经济疲软预期。

第五,降息交易是否给美债长端利率带来趋势机会?美债长端利率仍然难言趋势机会。美债方面,降息预期升温,或推动利率下行,但长端利率受到中性利率上升、期限溢价提升,还有大选等政治不确定性影响。我们在《9月美联储或开启降息》分析,10年美债收益率后续可以分为四种情景:

(1)降息预期升温,10年美债收益率中枢可能回落到4.0-4.3%;

(2)降息预期变化不大,可能维持4.3-4.5%区间;

(3)降息预期降温,可能重新回到4.5-4.7%区间;

(4)如供给压力增大等其他因素叠加降息预期降温,可能会进一步推升至4.7%之上。政治不确定性也可以归入这类因素。

当前市场朝着降息交易持续演化,处于情景一状态。但我们维持此前判断,在美国压降赤字之前,10年美债利率可能延续区间震荡,难以出现趋势机会,中枢低于4%难度较大,波段交易相对占优。

风险提示:

美国经济、就业和通胀走势超预期,美联储货币政策超预期。