药明康德、凯莱英、昭衍新药等大裁员,最高超3000人!营收利润“双降”,CXO的增长逻辑还在吗?

医药产业链牵一发而动全身,当裁员的大风刮来,“旱涝保收”的CXO板块也遭遇到前所未有的冲击。

今年医药企业裁员浪潮持续传导,连日来,从各家CXO企业陆续发布的2023年中报信息可以看到,与2022年年报的在职人员情况作对比,头部企业“裁员”压力山大。

资本寒冬长期笼罩医药创新生态链,为创新药“代工”的CXO企业也难独善其身。僧多粥少不仅导致价格战越演越烈,更使得现金流愈发紧张。

生死存亡之际,一大批企业自今年开始自动裁员、收缩规模。

药明康德员工人数骤降三千、药石科技终止12亿元对外投资、A股21家公司平均跌幅达31.9%……生物医药投融资遇冷,估值正在回归,CXO板块经历了较大的市场调整,整体营收增速放缓。

业内观点认为,CXO板块进入到了大订单消化的新周期,曾经动辄年度业绩增长50%甚至100%的黄金时代,或许不再是行业常态。在新签项目数量直线下降的大环境下,龙头公司要持续提升药物一体化研发服务能力和覆盖度,而中小企业若不能继续强化自身综合研发技术及商业化优势,被替代风险将增高。

01

大公司裁员“不眨眼”

“前一秒工作,后一秒被裁”

全球生物医药投融资金额下滑,叠加国际贸易环境变化导致海外订单变少,在多重超预期因素冲击的背景下,头部CXO也面临着前所未有的巨大挑战。

首先向一线从业者“挥刀”的是CRO。早在今年6月份,就有业内消息传出,在医药外包行业有两家老牌CRO公司——保诺桑迪亚和春天医药相继传出裁员与拖欠员工工资的事件。

时隔三个月,CRO企业的裁员浪潮不仅没有平息,反而愈演愈烈。

“生物医药前几年无序扩张,现在开始挤泡沫,全球资本纷纷退出……如今已经不是谈年终奖和涨工资的时候,而是要如何保住饭碗。”

“公司最开始只是裁掉行政和后勤,后来连业务一线的实验人员都无法幸免,老东家现在已经准备撤掉整个分公司了。”

“上一秒还在认真工作,下一秒HR就打电话通知自己被裁了,根本就没有提前一个月通知找下家的机会,短短一个小时连系统登录权限都收了。”

对比财报,第一梯队的CRO公司美迪西员工数量减少192人,昭衍新药减少288人,药明康德的减员数量更是在短短半年超过3000人。

在业内看来,早期CRO的商业模式靠“人力”堆效率、利润。CRO公司和人员大量增加,产生一定的挤压效应,过多的参与者,导致市场供给端的价格不断下降,行业逐渐卷成了“红海”。

如今行业下行,没有了市场预期和资本加持,CRO企业要保持利润,不得不裁员。裁员背后是全球订单量下降、国内竞争加剧。

作为一家一站式综合性CRO,美迪西2019年11月以发行价41.5元登陆科创板后一路狂飙,2021年9月24日盘中股价一度超过800元,创下CXO行业的最高纪录。此后,美迪西股价一路下滑,截至今年9月1日收盘,股价已跌至71.99元,市值减少82.27亿元,半年缩水近一半。今年上半年,美迪西新签订单金额共15.57亿元,与上年同期相比略有下降。

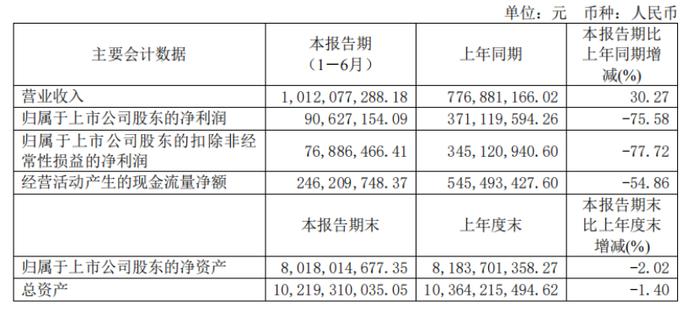

今年遭遇猴价暴跌导致净利润大幅缩水的昭衍新药,净利润减少75.58%,经营活动现金流量净额减少54.86%,毛利率降低4.65个百分点。营业收入虽然增长了30.27%,但增速也大幅下降。价格的变化戳破猴价泡沫,成为昭衍新药上半年“业绩变脸”的因素。

面对行业压力,也有部分公司采取“广积粮”的策略,收缩资本开支——A股上市CRO公司药石科技就是其中一家。今年8月初,药石科技公告终止12亿元对外投资。目前整个创新药行业面临一定的压力,此次终止投资,药石科技综合考虑了国内外融资情况等多方面因素,决定以稳健经营为主。

事实上,就CRO板块而言,2023年上半年仅有昭衍新药、睿智医药和皓元医药出现业绩下滑,而且净利润同比下滑的企业数量较去年同期大幅减少。海外业务占比大的头部公司增长有所放缓,国内业务占比较大的中小型CRO仍然保持快速增长。

业内观点认为,未来随着利空因素释放完毕后,“卖水人”又将恢复到稳健增长的轨道上。国内外医药投融资的回暖,以及细分领域创新领域如多肽、ADC、AD药物、中药等蓬勃兴起,有望成为拉动行业需求新动力。

02

CDMO营收利润“双降”

增速放缓、减员增效

作为CXO板块的重资产“玩家”,下游制药企业的需求直接决定CDMO行业的兴衰。当资金都选择规避甚至抛弃下游的Biotech,CDMO的订单也开始迅速地消失。

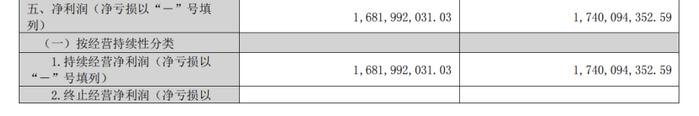

纵观各家CDMO企业的2023H1财报,有一半的出现业绩下滑,且几乎为总营收和净利润“双降”,其中就有不少公司受疫情影响导致业绩变化幅度较大。

去年,接到新冠大订单的凯莱英,2022年半年度总收入50.41亿。今年上半年,凯莱英营业总收入46.22亿元,剔除大订单后收入26.77亿元。在业绩说明会上,凯莱英透露,截至今年上半年,尚未交付的新冠特效药订单只剩下2个亿还没有完工,下半年预计营收50亿元。

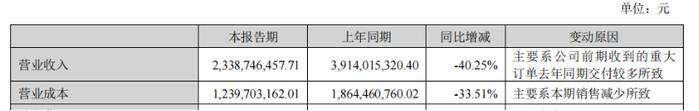

同样地,接连获得辉瑞新冠口服药大单的博腾股份,截至今年上半年,新冠大订单仅有0.14亿美元未交付。今年上半年营收同比下降40.25%,净利润同比下降66.15%,剔除大订单后营收同比增长29%。没有大订单加持的博腾股份已经不那么耀眼,上半年总营收和净利润双双下降40.25%、66.15%。

专注于提供基因治疗CDMO服务的和元生物曾经是2022年最受关注的新上市医药公司之一。今年上半年,和元生物亏损4480万元,同比下降323.7%。净利润下降幅度偏大。

值得一提的是,随着基因治疗成为新兴热门领域,大量从事病毒载体相关领域的生物科技公司,以及规模较大的小分子和大分子制药CXO公司开始加速布局基因治疗CDMO细分赛道。其中,药明康德、康龙化成、博腾股份、凯莱英等CXO巨头纷纷成立子公司,通过融资扩大基因治疗CDMO产能。

然而,在基因治疗CDMO产能扩张的同时,下游订单却在缩水。2022年第四季度,GSK先后结束了与三家细胞治疗公司关于TCR疗法的合作项目;2023年2月,诺华也结束了与合作开发Intellia镰状细胞疗法产品。巨头的离场给基因治疗浇上了一盆冷水,基因治疗CDMO也出现了产能过剩的情况。

CDMO龙头药明康德今年上半年营收增长仅为6.28%,泰格医药上半年营收增长仅为3.25%,康龙化成、凯莱英等头部公司营收和净利增长,与去年相比均有不同程度的放缓。

业内观点认为,CDMO本质就是帮药企解决降本增效的问题,所以核心是成本,而控制成本的关键在于技术能力及产能规模。当“裁员”寒气退散,作为医药产业的“卖水人”,CDMO行业也将最先迎来复苏,但届时行业内部两极分化的趋势将不可避免。

编辑:艾伦