小联严选|打造低波“鑫”体验 ,追求稳健并力求增厚收益

(来源:神基太保)

九月以来,市场趋势以震荡筑底为主,权益市场观望情绪浓厚。而随着长端利率下行带动债券收益率中枢下移,低风险偏好的投资者也亦面临“资产荒”。

投资环境复杂多变,推动着稳健型投资需求不断攀升。在此背景下,以固收呵护低波稳健的投资体验,并择机配置适当仓位权益资产的偏债混合产品备受关注。

能“稳住”,“进”才更有意义

真实的投资中,1个单位的净值下跌,需要1.1个单位的上涨才能弥补,净值修复过程并非一路坦途,回撤的幅度相当考验投资心态和影响投资体验。因此,回撤被视为关键的评估指标。

偏债混合配置策略的基础逻辑,即通过均衡配置关联度较低的股债资产来做到“将鸡蛋放进不同的篮子里,进而将篮子放在不同的车上”,以此来尽量将风险分散,呵护投资组合的稳定性,追求稳健低波的净值增长曲线。

策略是否有效,不同时间维度下回撤控制表现如何是核心考察指标,国联安鑫稳3个月持有混合A(010817)在震荡的市场中经受住了多次考验。

• 据统计,该基金于2022年度、2023年度、今年以来的最大回撤均控制在3%以内,最大回撤表现均排名同类前1/4。

国联安鑫稳3个月持有历年最大回撤表现

数据来源:万得资讯、银河资讯,截至2024.8.31。以上基金业绩经托管行复核。同类基金为:普通偏债型基金(股票上限高于30)(A类)

• 同时,该基金在利率下行,股市波动的复杂环境中展现出较强的稳定性与净值修复能力。该基金今年以来最大回撤修复天数为12天,万得偏债混合类产品同期最大回撤修复天数21天。[数据来源:万得资讯、银河资讯,截至2024.8.31。国联安鑫稳3个月持有混合A所属银河分类:普通偏债型基金(股票上限高于30)(A类)]

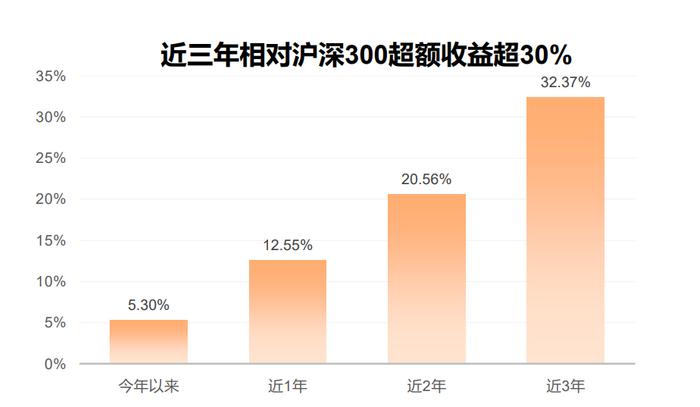

• 追求稳健的投资风格为争取弹性向上收益构筑了扎实的基础,从该基金的历史表现看,相较于沪深300指数,其今年以来、近三年超额收益分别为5.30%、32.37%。

注:该基金A/C类近1年、近2年、近3年、2024.1.1-2024.8.31回报分别为:0.76%/0.37%、1.99%/1.19%、1.49%/0.29%、2.10%/1.82%;同期业绩比较基准分别为:3.26%、5.17%、5.81%、4.17%;同期沪深300指数涨跌幅分别为:-11.79%、-18.57%、-30.88%、-3.20%。业绩比较基准:沪深300指数×20%+上证国债指数×80%。数据来源:基金定期报告,万得资讯,截至2024.8.31,以上业绩数据经托管行复核。

业绩回顾:

国联安鑫稳3个月持有混合成立于2021.6.22,历任基金经理为陈建华(2021.6.22-至今)、林渌(2021.6.22-2023.1.5)、刘佃贵(2023.1.5-至今),该基金A/C类2021—2023年、2024.1.1-2024.8.31回报分别为:1.81%/1.59%、-2.03%/-2.42%、0.01%/-0.38%、2.10%/1.82%;同期业绩比较基准分别为:1.47%、-1.28%、1.75%、4.17%;业绩比较基准:沪深300指数×20%+上证国债指数×80%。

数据来源:基金定期报告,截至2024.8.31,以上业绩数据经托管行复核。

• 综合考察各个时间维度下,该基金的风险收益表现,可以观察到在复杂多变的投资环境中,国联安鑫稳3个月持有混合展现出值得称道的低波特质,在同类基金中表现出众。同时,该基金的修复回撤能力也高于同类平均水平,能为持有人持续提供适宜的风险收益体验。

国联安鑫稳3个月持有混合风险收益表现市场排名

注:夏普比率=(投资组合年化收益率-年化无风险利率)/投资组合的标准差;年化波动率是指投资收益率在一年内的波动程度,反映了投资的不确定性和风险性;卡尔玛率为基金年化收益与最大回撤的比值。数据来源:万得资讯、银河资讯,截至2024.8.31。 国联安鑫稳3个月持有混合A所属银河分类:普通偏债型基金(股票上限高于30)(A类)

如何稳健执笔,描绘低波成长曲线?

国联安鑫稳3个月持有混合A(010817)在回撤管理上的出众表现,或许充分验证了其底层资产配置策略的有效性——其中的关键,则在于对固收类资产的重视。

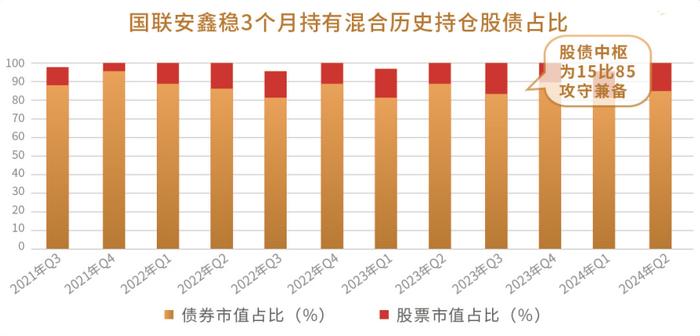

根据合同约定,国联安鑫稳3个月持有混合投资组合比例为:股票投资占基金资产的0%-40%,投资类型为偏债混合型基金。再翻阅国联安鑫稳3个月持有混合(A类:010817,C类:010818)各个阶段的业绩报告,可以观察到在大类资产配置上,该基金债券类投资品种占比较重,长期维持80%以上的仓位,非常稳定地执行着偏债混合配置策略。

▷ 偏债混合多策略追求更高风险收益比

实际上,近几年市场变化剧烈,监管加强使得理财投资收益率提高受限,存款利率预计将呈现下行趋势。10年期国债利率自去年11月以来出现较大幅度下行,在投资回报率下降的压力之下,低风险偏好的投资者面临资产荒。

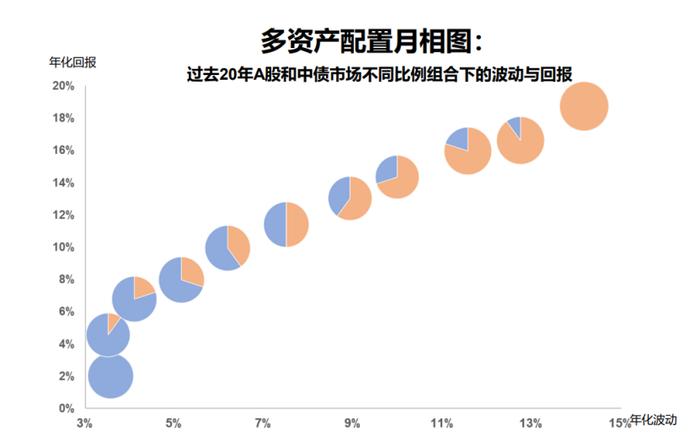

根据相关研究显示,适当增加权益比重或能有效提升投资性价比。如多资产配置月相图所示,组合中增加10%~15%的股票并没有明显增大中长期投资风险,收益空间却上升了。

数据来源:万得资讯,国信证券,参照历史数据,计算了过去20年间国内股、债按照不同配比下的风险-回报水平。此处选取的股、债指数是万得全A和中债总全价指数,债券从满月到“月全食”间,股票权重从“新月-峨眉月-弦月-凸月-满月”,股债组合风险-收益的位置逐渐向右上角移动。股票占比提高后,年化波动率和年化回报率相应走高,且风险调整后的回报率出现了边际效用递减,体现为月相图变动的轨道斜率趋缓。

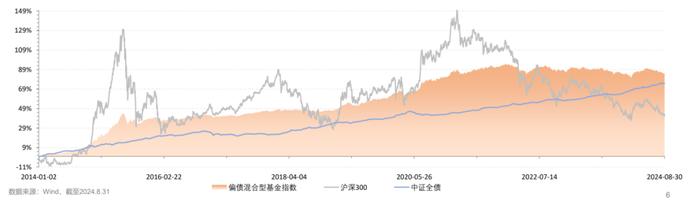

▷ 在此背景下,偏债混合策略产品或已成为传统理财需求拓展收益空间的重要工具之一。

偏债混合型基金指数过去十年

整体表现稳中有进

国联安鑫稳3个月持有混合,以追求“绝对收益”为目标,通过巧妙地融合低风险资产和高风险资产,在产品端实现资产配置的再平衡;在严控回撤及风险的前提下,力争改善投资者参与权益投资时所面临的收益不确定性,从而提升投资体验。

近日,10年期国债收益率再度进入下行区间,截至目前已从8月12日峰值回落12个BP,对债券价格高企提供有力支撑(数据来源:万得资讯,统计区间:2024.8.12-2024.9.11)。债市未来或持续走阔,能较好地为偏债混合多策略中的固收部分持续供能,呵护稳定收益的安全垫。此外,万得全A指数当下市盈率为14.89倍,占近三年0.66%极低分位点,可见权益布局亦进入了性价比区间,为凭借风险敞口博取向上弹性收益开拓了宽阔的空间。(数据来源:万得资讯,截至2024.9.11)

如此,以固收为基石+权益配置的国联安鑫稳3个月持有混合(A类:010817,C类:010818)或许是助力稳健型投资者创造持续、明显的超额收益的优质工具。

产品风险等级:国联安鑫稳3个月持有混合基金风险等级为R2(较低),本风险等级仅为基金管理人评价结果,基金代销机构评价结果不必然与基金管理人一致,请投资者在投资前根据所适用的销售机构的风险测评以及匹配结果独立做出投资决策。

风险提示:

基金投资有风险,选择须谨慎。本资料为宣传材料,不作为任何法律文件。本资料所提供的资讯均根据或来自可靠来源,仅供参考,不构成对读者的实质性建议。本基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不预示未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩的保证。我国基金运作时间较短,不能反映市场发展的所有阶段。基金详情请认真阅读基金的招募说明书、基金合同、基金产品资料概要等法律文件。本产品由国联安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人提醒投资者基金投资“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。