【信达固收】10月杠杆率反季节性抬升 其他机构大规模增持地方债——2024年10月债券托管数据点评

(来源:信达证券研究)

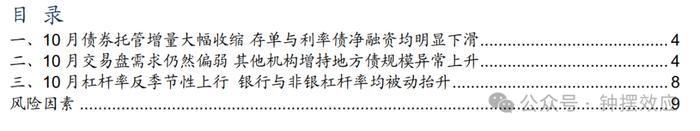

2024年10月债券总托管规模环比上升13371亿元,较9月大幅少增7125亿元,其中同业存单托管规模转为下降,地方债托管增量环比上月大幅减少使得利率债托管增量明显下滑,而商业银行债券、信用债托管规模均转为增加。

10月债券市场仍然受到了权益市场波动的影响,呈现了震荡格局,信用债的表现弱于利率。在市场震荡的过程中,以广义基金和证券公司为代表的交易性机构对于债券的需求仍然偏弱,银行对于债券的增持力度相对9月也有所下降,但保险增持意愿明显回升。在人民币汇率再度走弱的背景下,外资机构净卖出债券的规模也在继续上升。但值得注意的是,中债登口径的其他机构增持地方债的规模大幅走高,但这似乎并未在现券交易数据上得到体现,考虑地方债净融资规模也明显回落,我们猜测这背后的原因可能是其他机构的口径有所调整。

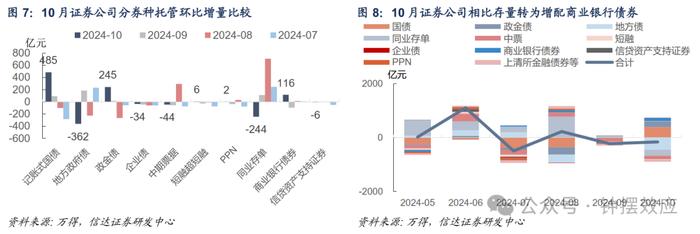

10月债市杠杆率约为108.5%,反季节性上升0.8pct。分机构来看,10月商业银行杠杆率环比上升0.7pct至104.0%,从历史低位有所反弹,这可能是由于月初权益市场大幅上行后大规模的银证转账,对于银行体系流动性造成了摩擦,使得银行正回购需求抬升,更多是被动的抬升。非银机构杠杆率较9月上升1.1pct至117.3%,处于4月以来的最高水平。其中,证券公司杠杆率环比下降5.4pct至202.1%,整体处于中性水平;而非法人产品正回购余额大幅抬升推动杠杆率上升1.9pct至119.4%,已接近近年来的高位。受季末表外资金回表的影响,10月非法人产品杠杆率往往会季节性下降,但10月初资金大规模流入股市使得部分非银产品面临赎回压力,需要融入更多资金应对,因此杠杆率同样被动抬升。广义基金中各类产品正回购余额均有所回升,其中货币基金和理财产品正回购余额增幅最大,其他产品再创历史新高,基金公司同样在偏高水平。

风险因素:杠杆率估算存在偏差、资金面波动超预期。

10月债券托管增量大幅收缩存单与利率债净融资均明显下滑

2024年10月债券总托管规模环比上升13371亿元,较9月大幅少增7125亿元,其中同业存单托管规模转为下降,地方债托管增量环比上月大幅减少使得利率债托管增量明显下滑,而商业银行债券、信用债托管规模均转为增加。具体来看,利率债方面,10月国债发行规模相较到期规模降幅更大,托管增量下降393亿元至3521亿元,地方债发行明显缩量,托管增量大幅下降5021亿元至6727亿元,而政金债到期规模降至年内新低,托管增量上升1157亿元至2466亿元。信用债方面,10月短融券到期规模降幅大于发行规模降幅,托管规模降幅环比收窄1221亿元至405亿元,而中票发行规模降幅大于到期规模降幅,托管增量较上月下降773亿元至866亿元,企业债和PPN托管规模环比继续下降381亿元、42亿元,降幅较上月小幅收窄。此外,10月同业存单到期规模下降,而发行规模降幅更大,创下了2023年2月以来的新低,托管量环比从上月的增加4992亿元转为下降1172亿元;商业银行债券到期规模大幅下降,托管量环比从上月的下降804亿元转为增加1276亿元;信贷资产支持证券到期降幅大于发行降幅,托管规模环比小幅上升25亿元,为2022年9月以来首次增加。

10月交易盘需求仍然偏弱其他机构增持地方债规模异常上升

10月债券市场仍然受到了权益市场波动的影响,呈现了震荡格局,信用债的表现弱于利率。在市场震荡的过程中,以广义基金和证券公司为代表的交易性机构对于债券的需求仍然偏弱,银行对于债券的增持力度相对9月也有所下降,但保险增持意愿明显回升。在人民币汇率再度走弱的背景下,外资机构净卖出债券的规模也在继续上升。但值得注意的是,中债登口径的其他机构增持地方债的规模大幅走高,但这似乎并未在现券交易数据上得到体现,考虑地方债净融资规模也明显回落,我们猜测这背后的原因可能是其他机构的口径有所调整。

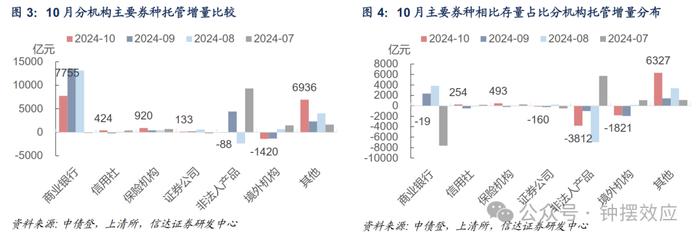

2.1广义基金

10月广义基金债券托管量环比由上月的上升4418亿元转为下降88亿元,主要是转为减持政金债、中票,对国债、地方债的增持规模大幅下降,受到同业存单发行缩量的影响,其对于同业存单的增持规模也小幅下降,但也减少了对商业银行债、短融券、PPN的减持规模。考虑发行因素后,10月广义基金增配债券的意愿进一步回落,但对同业存单的配置意愿有所修复。10月广义基金转为减持政金债844亿元、中票115亿元,对同业存单、国债、地方债的增持规模下降至987亿元、499亿元、435亿元,对信贷资产支持证券的减持规模上升至49亿元,但对短融券、商业银行债、企业债、PPN的减持规模下降至565亿元、342亿元、157亿元、50亿元。相对存量,10月广义基金对债券的减配力度大幅上升,其转为减配政金债、地方债,对国债的增配力度大幅下降,对中票、短融券的减配力度小幅上升,但对同业存单转为大幅增配,对商业银行债、PPN的减配力度小幅下降。分机构来看,基金公司对政金债、地方债、短融券均转为减持,对同业存单、中票的减持规模上升,对国债的增持规模下降,理财产品对中票的增持规模上升,但对同业存单的增持规模继续下降,其他产品对各类利率债、同业存单均转为减持,但对中票、短融券的增持规模均上升,货币基金对同业存单的减持规模大幅下降,对短端政金债、中票、短融券的增持规模均上升。

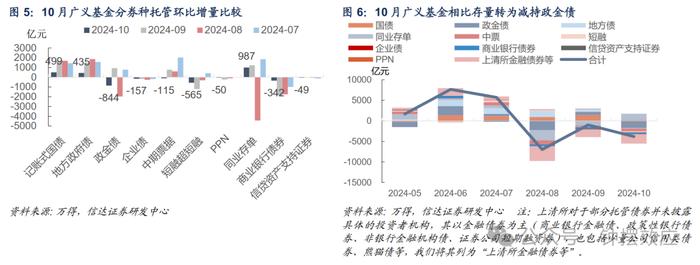

2.2证券公司

10月证券公司债券托管增量较上月下降71亿元至133亿元,主要是对地方债和同业存单转为减持,但对国债、政金债的增持规模上升,并转为增持商业银行债券。但相对存量,证券公司对债券的减配力度略有下降。10月证券公司债券托管增量为133亿元,较上月继续下降71亿元,主要是转为减持地方债362亿元、同业存单244亿元、信贷资产支持证券6亿元,但对国债、政金债的增持规模上升至485亿元、245亿元,转为增持商业银行债券116亿元、短融券6亿元、PPN2亿元,对中票、企业债的减持规模下降至44亿元、34亿元。相对存量,10月证券公司仍在减配债券,但减配力度有所下降,主要是对国债、政金债的增配力度上升,对商业银行债转为增配,但转为减配地方债,对同业存单的减配力度上升。

2.3保险公司

10月保险公司债券托管增量较上月多增501亿元至920亿元,创近1年新高,主要是对政金债、商业银行债券转为增持,对国债的增持规模上升,对地方债的增持规模维持高位。相对于存量,保险公司转为增配债券,主要是转为增配地方债,对国债的增配力度上升。10月保险公司债券托管增量为920亿元,较上月上升501亿元,其对政金债、商业银行债券转为小幅增持,对国债的增持规模上升,对地方债的增持规模维持高位。相对存量,保险公司转为增配债券,主要是对地方债转为增配,对国债的增配力度上升,对政金债的减配力度小幅下降。

2.4境外机构

10月境外机构债券托管规模环比下降1420亿元,降幅较上月扩大82亿元,主要是对同业存单和政金债的减持规模上升,但对国债的减持规模下降;但考虑发行因素后,境外机构对债券的减配力度小幅减弱。10月境外机构债券托管规模环比下降1420亿元,较上月多降82亿元,主要是对同业存单、政金债的减持规模上升,但对国债的减持规模小幅下降。相对存量,境外机构对债券的减配力度小幅减弱,主要是对国债、同业存单的减配规模下降,但对政金债的减配规模上升。

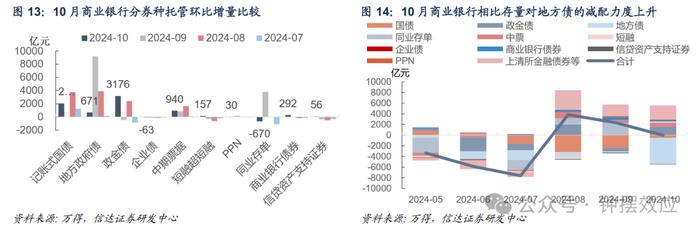

2.5商业银行

10月商业银行债券托管增量较上月大幅下降5859亿元至7755亿元,主要是大幅减少了对地方债的增持,对同业存单转为小幅减持,但大规模增持国债和政金债。而相对存量,商业银行对债券的增配意愿同样有所回落。10月商业银行债券托管增量为7755亿元,较上月少增5859亿元,其对地方债的增持规模大幅下降,对同业存单转为减持,但对国债的增持规模上升,转为大幅增持政金债,对短融券、商业银行债和信贷资产支持证券同样转为小幅增持。相对存量,10月商业银行对债券转为减配,其对政金债转为增配,对国债的减配规模明显下降,对中票、短融券的增配规模小幅上升,但转为减配同业存单,对地方债的减配力度大幅上升。分机构来看,大行主要是减少了对同业存单的净买入;股份行、城商行均对政金债、中票、短融券的净卖出规模下降,对国债的净卖出规模上升,此外,股份行减少了对地方债的净卖出规模,但加大了对同业存单的净卖出规模,而城商行对同业存单的净卖出大幅减少;农商行对长端国债的净买入规模大幅上升,对同业存单、中票、短融券的净买入规模也小幅增加,并对政金债和地方债转为净买入。

2.6信用社

10月信用社债券托管规模环比由上月的下降230亿元转为增加424亿元,主要是转为增持国债、政金债,对同业存单的减持规模下降。10月信用社债券托管规模环比由上月的下降230亿元转为增加424亿元,其对国债、政金债均转为大幅增持,对同业存单的减持规模继续下降,但对地方债的增持规模略有减少。相对存量,10月信用社对债券同样转为增配,主要是转为增配国债、政金债,对同业存单的减配规模下降。

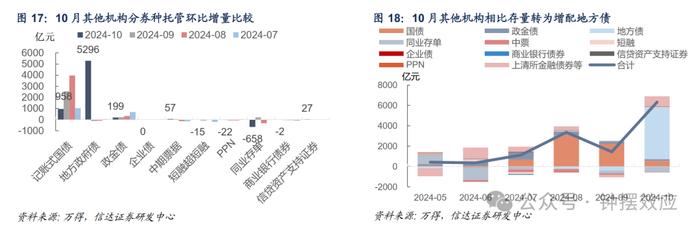

2.7其他机构

10月其他机构债券托管增量较上月大幅上升4629亿元至6936亿元,创2021年4月以来新高,主要是对地方债的增持规模大幅上升,但减少了对国债的增持,并转为减持同业存单。10月其他机构债券托管量环比增加6936亿元,较上月大幅多增4629亿元,主要是对地方债的增持规模大幅上升,创下近年新高,但对国债的增持规模大幅下降,对同业存单转为减持。相对存量,10月其他机构增配债券的力度同样大幅上升,主要是转为大规模增配地方债,但对国债的增配力度明显下降,对同业存单的减配力度上升。

三

10月杠杆率反季节性上行 银行与非银杠杆率均被动抬升

10月债市杠杆率约为108.5%,反季节性上升0.8pct。分机构来看,10月商业银行杠杆率环比上升0.7pct至104.0%,从历史低位有所反弹,这可能是由于月初权益市场大幅上行后大规模的银证转账,对于银行体系流动性造成了摩擦,使得银行正回购需求抬升,更多是被动的抬升。非银机构杠杆率较9月上升1.1pct至117.3%,处于4月以来的最高水平。其中,证券公司杠杆率环比下降5.4pct至202.1%,整体处于中性水平;而非法人产品正回购余额大幅抬升推动杠杆率上升1.9pct至119.4%,已接近近年来的高位。受季末表外资金回表的影响,10月非法人产品杠杆率往往会季节性下降,但10月初资金大规模流入股市使得部分非银产品面临赎回压力,需要融入更多资金应对,因此杠杆率同样被动抬升。广义基金中各类产品正回购余额均有所回升,其中货币基金和理财产品正回购余额增幅最大,其他产品再创历史新高,基金公司同样在偏高水平。10月银行间日均质押回购成交量升至7.26万亿,余额月均值继续上升,创下了历史新高。根据“月末债券托管规模/(月末债券托管规模-月均质押式回购余额)”的公式测算,10月债市杠杆率环比上升0.8pct至108.5%。从数据上来看,10月商业银行的正回购规模大幅走高,但这可能反映了资金流入股市带来了大规模集中的银证转账,使得部分银行流动性管理的难度增加,进而放大了融入短期资金的需求,使其正回购余额的增幅大于债券托管量的增幅,杠杆率较9月上升0.7pct至104.0%,从历史低位小幅反弹,但这未必是在主动加杠杆。而非银机构正回购的余额普遍抬升,同样大于债券托管量的增幅,杠杆率较9月上升1.1pct至117.3%,升至今年4月以来最高水平。在非银机构中,证券公司托管量上升而质押式回购余额下降,杠杆率较9月下降5.4pct至202.1%,整体处于中性水平;而非法人产品杠杆率环比上升1.9pct至119.4%,又重新回到了近年来的高位。历史上看,受季末表外资金回表的影响,非法人产品季末月融入资金的规模一般会有所抬升,季初月又有所下降,因此10月非法人产品杠杆率环比理应有所下降,但月初资金大规模流入股市使得部分非银产品面临赎回压力,需要融入更多资金应对,因此正回购余额的增幅同样大于债券托管量的增幅,使得杠杆率出现了反季节性的上升。在非法人产品中,货币基金和理财产品正回购余额增幅最大,其他产品正回购余额连续第5个月上升,再度创下历史新高,基金公司非货产品正回购余额也在偏高水平。

风险因素

杠杆率估算存在偏差、资金面波动超预期

本文源自报告:《10月杠杆率反季节性抬升其他机构大规模增持地方债——2024年10月债券托管数据点评》

报告发布时间:2024年11月21日

发布报告机构:信达证券研究开发中心

报告作者:李一爽S1500520050002

信达固收研究团队简介

李一爽,信达证券固定收益首席分析师,复旦大学经济学硕士,9年宏观债券研究经验,曾供职于国泰君安证券、中信建投证券,在国内外宏观、大类资产配置以及流动性方面具有丰富的研究经验,团队曾获得新财富债券研究2016年第一名、2017年第四名。

朱金保,复旦大学金融硕士,曾供职于资管机构从事信评工作。沈扬,华东理工大学经济学硕士,曾供职于中泰证券从事宏观利率研究工作。

张弛,复旦大学硕士,曾供职于资管类机构从事市场营销和研究相关工作。

赵雪成,上海财经大学金融硕士,1年信评研究经验。

分析师声明

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

免责声明

信达证券股份有限公司(以下简称“信达证券”)具有中国证监会批复的证券投资咨询业务资格。本报告由信达证券制作并发布。

本报告是针对与信达证券签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义务均有严格约定。本报告仅提供给上述特定客户,并不面向公众发布。信达证券不会因接收人收到本报告而视其为本公司的当然客户。客户应当认识到有关本报告的电话、短信、邮件提示仅为研究观点的简要沟通,对本报告的参考使用须以本报告的完整版本为准。

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测仅供参考,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人做出邀请。

关于信达证券

信达证券股份有限公司成立于2007年9月,由中国信达作为主要发起人,联合中海信托和中国中材集团,在承继中国信达投资银行业务和收购原汉唐证券、辽宁证券的证券类资产基础上设立,旗下拥有信达期货有限公司、信风投资管理有限公司、信达创新投资有限公司、信达澳银基金管理有限公司等金融服务子公司,分公司、证券营业部遍布全国。