退市、破产保护、债务重组!昔日百强房企震荡过冬

杆友欣欣然推荐黑屋乐队的《你大可不必假装快乐》:放松点。(ps:欢迎杆友们点第二天的歌,或将自己的歌发给我们,可以写句简短的话,我们会将音乐下面原文附上)

年关临近,房企盘整继续。最近的是中国奥园、三盛控股、宝龙地产。

12月21日,有市场消息称,中国奥园根据美国《破产法》第15章在纽约法院申请破产保护。

同一天,爆雷不到一个月的宝龙地产披露境外债重组方案。

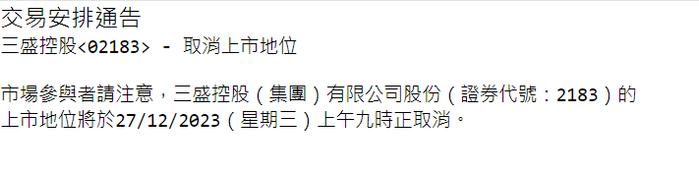

紧接着12月22日,昔日百强房企、港股上市公司三盛控股官宣:上市地位于2023年12月27日上午9时正式取消。

01

奥园挣扎

先说中国奥园。

根据中国奥园的公开回应,对于境外申请破产保护,是因为现有公开债券受纽约法管辖,确认程序是推进境外债务重组的必要步骤,不是破产清算程序,其目的是确认已经获得大多数债权人同意的公司重组计划,防范诉讼风险,以便利境外债务重组计划的成功实施。

中国奥园说,该确认程序不影响公司的自主经营,不涉及集团境内主体的债务,不影响集团境内债权债务关系和正常经营。

此前的11月末,杠杆地产看到中国奥园披露内幕消息,称境外重组方案顺利在11月28日晚间如期召开的计划债权人会议上获得投票通过。

披露显示,1216名合计持有5,196,997,408美元投票计划债权的债权人投票赞成中国奥园计划(即大多数中国奥园计划债权人亲身或委派代表出席中国奥园计划会议并于会上投票,约占已投票有表决权计划债权总值的79.11%)。

尽管其中有波折,目前来看中国奥园的境外债重组计划尚还顺利,但这并不意味着压力会小很多。

究其原因,更多与销售情况有关。

克尔瑞数据显示,2023年前11个月,奥园集团的全口径销售额为125.1亿元,权益销售额87.9亿元。去年同期这两个数据是198.8亿元、141.4亿元。今年同比下滑约37.1%、37.8%。

此前克尔瑞统计,百强房企1-11月销售操盘金额49536.5亿元,同比降低14.4%,同比降幅再次走扩。

中指院数据也显示,今年前11月,TOP100房企销售总额为57379亿元,同比下降14.7%,降幅相比上月扩大1.6个百分点。

总体来说,销售复苏动能不足,中国奥园更甚。类似情况持续过久,大部分房企承受不起。

根据此前披露的半年报,截至2023年6月末,中国奥园的流动负债中银行及其他借款为687.0亿元;优先票据及债券344.0亿元;贸易及其他应付款551.1亿元。

另一边,截至今年6月末,中国奥园银行结余及现金33.74亿元,受限制银行存款35.63亿元。

02

三盛“溃败”

再看三盛控股。在杠杆地产眼里,这是一家颇有悲剧色彩的房企。

三盛控股背后是三盛集团,后者创始于1988年,是一家老牌企业,早年做实业起家,比如橡塑发泡等,2001年在福建开始试水房地产。2014年曾登上过中国房地产百强企业榜单。

现在的三盛控股实际上是借壳利福地产上市。利福地产2013年9月发布招股书。上市后发展并不顺利,2014-2015年数次发布盈利警告。

2017年4月,三盛集团实际控制人林荣滨成功收购了利福地产股权。同年8月,上市公司正式更名为三盛控股(集团)有限公司(简称“三盛控股”)。

至此,三盛控股成功借壳上市。

借壳上市后,三盛控股开启扩张步伐。2018年末三盛集团确立“双千亿”目标,并且是力争三年内达成。也就是在2021年完成这一目标。

扩张目标背后,是无法避免的高负债和高周转。遗憾的是,目标还未完成,三盛控股就先爆雷了。

“双千亿”目标最后1年,也就2021年,三盛控股危机显现。旗下项目陷入停工,员工理财“爆雷”、美元债违约等传闻……

紧随其后的是一系列卖子求生动作,再后来,2022年中旬,三盛控股正式违约。

根据新京报报道,截至今年8月,三盛控股尚未偿还2022年7月票据、2022年11月票据、2023年1月债券到期后的任何款项。

2022年5月16日,三盛控股宣布停牌,再未复牌。

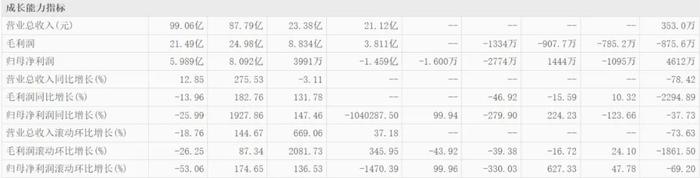

最新财务数据显示,2021年三盛控股营收99.06亿元,同比上升12.85%,归母净利润约66亿元,同比下滑25.99%。2021年该司销售额313.88亿元。此后似乎再无财务业绩披露。

还值得一说的是,曾经三盛控股并非三盛集团的唯一上市公司,林荣滨还有一家上市公司叫三盛教育,不过后来该司被转手,目前已经是st股。

此次三盛控股退市后,无论三盛集团还是林荣滨,旗下将没有上市公司。

03

宝龙“救火”

最后说宝龙。

12月21日,宝龙地产公告披露整体解决方案的重大进展。在杠杆地产印象里,这距离其宣布要立即探讨当前整体债务的全面解决方案还不到1个月时间。

11月29日,宝龙地产披露内幕消息称,2025年4月到期的1591.625万美元票据项利息应付日期在10月30日,宽限期30天,但截止于公告日(11月29日)公司仍然无法支付。

同时该司说,鉴于目前面对的压力,认为应立即探讨当前整体债务的全面解决方案,以确保集团可持续经营,维护其所有持份者的利益。

20多天过去,这份初步的“重组条款书”就披露。

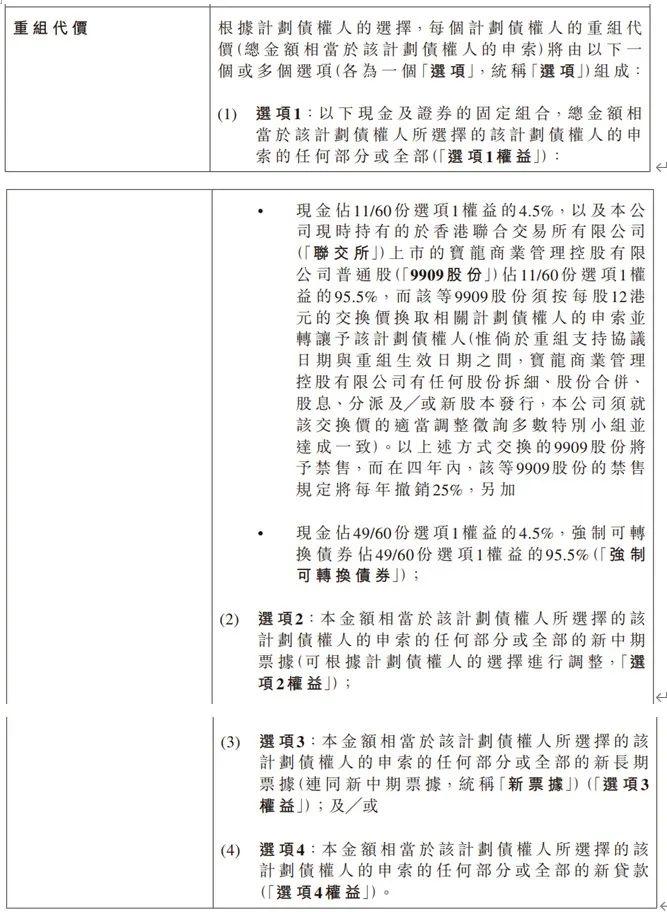

在这份公告里,宝龙地产给出4大选项,如下面截图,除了少量现金支付外,还包括与宝龙商业挂钩的债转股、与宝龙地产挂钩的强制可转换债券;新的中、长期票据以及新贷款。

对于新中期票据,宝龙地产打算在54个月内完成赎回;新长期票据的赎回时间则最多到84个月;新的贷款的期限则分期偿还最多至90个月。

这些都是房企境外债重组的常规动作,比较值得一说的是债转股部分。宝龙地产捆绑了旗下另一上市平台宝龙商业,这一部分将大约转化宝龙地产1.25亿美元的债务,折合股数约8133.3万股。

宝龙地产方面,将约有5.58亿美元的债务转换为强制可转换债券,最多可转换该司13亿股。

宝龙地产如此高效地推出境外债重组方面,背后也是压力山大。

此前宝龙地产最新中报数据里,截至2023年6月末的借款总额为609.19亿元,一年内到期的借款130.8亿元,但同期其现金及现金等价物为89.47亿元

宝龙地产已公开的9笔美元债未偿还总金额约为21.17亿美元,其中3笔已经到期,合计4327.2万美元。

此次宝龙地产拟重组的境外债共15笔,包括5笔银团贷款,6笔尚未公布确定数额,1笔2024年8月到期年息6.5%的纽约法律监管优先票据。

参考其他出险房企,宝龙地产即便境外债务重组成功,也仍有诸多不确定性,最关键的不确定性还是销售。

本文未标注出处的财务图表,均源自企业有关公告,特此说明并致谢