外汇商品 | 美国货币市场基金行为分析——美元货币市场月度观察2024年第五期

美元流动性

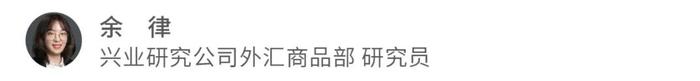

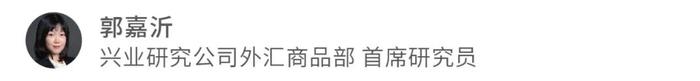

本期专栏:探究美国货币市场基金(MMF)如何参与回购市场。MMF为美国回购市场中最重要的资金融出方。其主要交易对手为一级交易商。其资产配置受到相对利率影响在美国短期国债、回购市场、美联储逆回购之间选择。美国短期国债在今年第二季度净融资为负,这将减少MMF从美联储逆回购工具中流出的风险,同时三方回购利率相对ONRRP利率优势逐渐显现,在MMF总量保持稳定的前提下,国库券净发行的减少有助于三方回购资金供给的增加,使得美元流动性继续保持平稳。

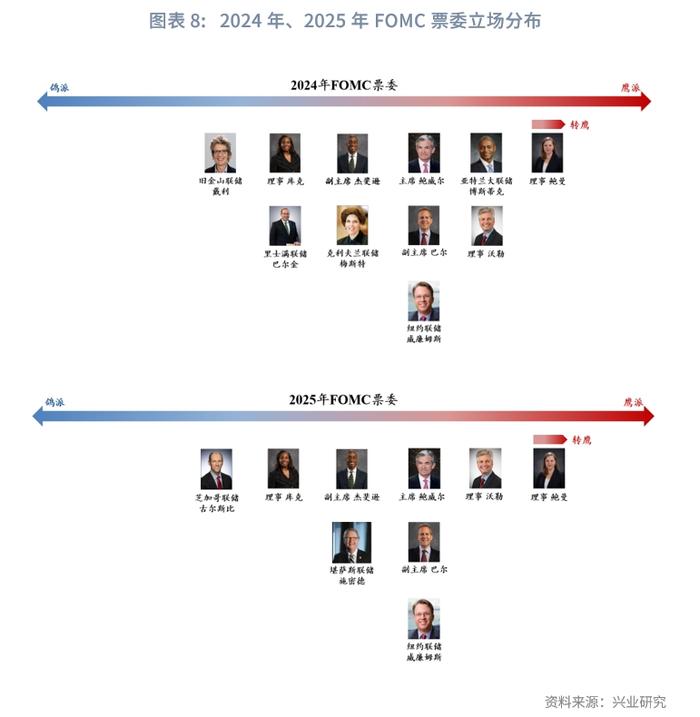

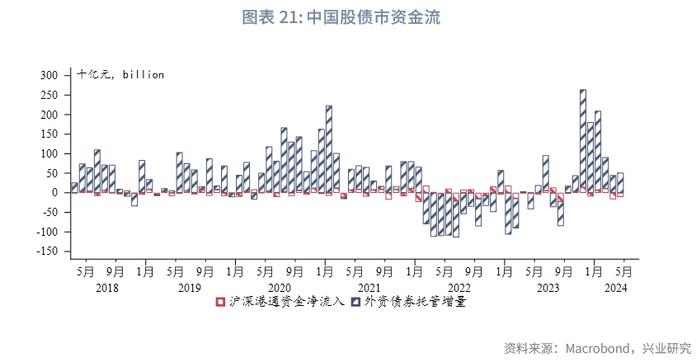

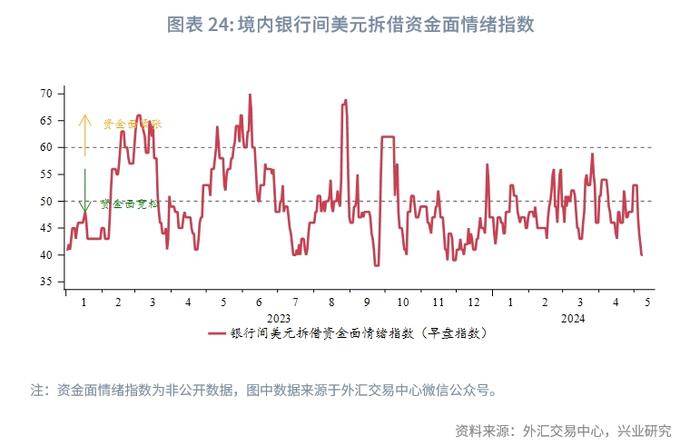

美联储多数官员持观望态度以评估通胀状况,对于年内是否降息观点分化。境内银行间拆借情绪指数下行至2023年以来的相对低位,资金面紧张氛围缓和,借款活跃度有所下降。

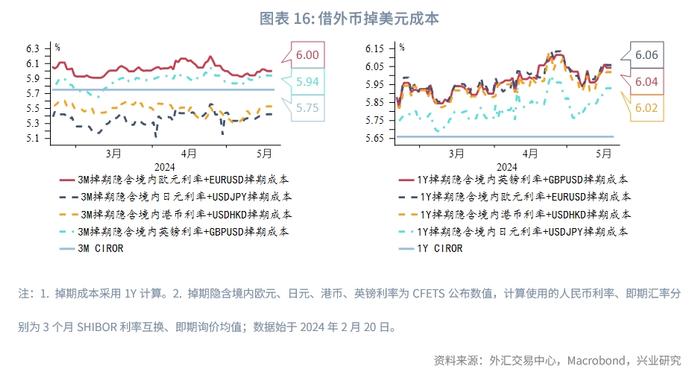

本期起新增境内不同期限掉期隐含美元成本、借外币掉美元成本、借人民币掉离岸美元成本追踪。当下以3个月期限借日元、港币后掉成美元的成本更低,其中日元最为划算;1年期直接拆借成本相对较低。境内2年期美元兑人民币掉期隐含美元成本亦相对较低。

本期专栏:美国MMF与回购市场

美国货币市场基金(MoneyMarketFund,MMF)为当前美联储逆回购工具的主要使用者、回购市场中规模最大的资金融出方,是美元流动性传导的重要枢纽。截至2024年3月,MMF在回购方面的总投资接近2.4万亿美元,且绝大部分对手方为证券交易商(Brokers&Dealers),尤其是一级交易商。MMF为交易商的一系列融资和做市策略提供保障,间接与更广泛的金融活动相互联系。

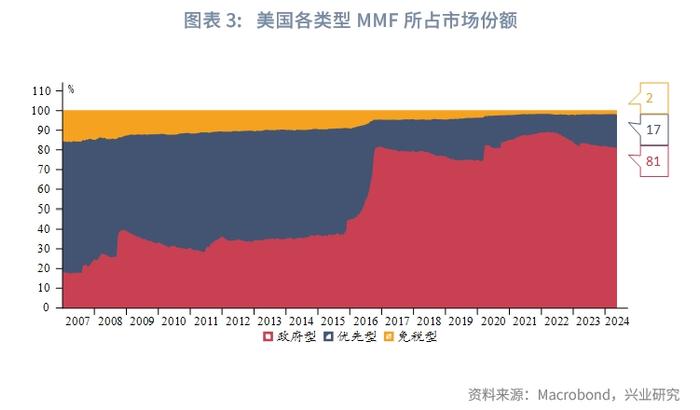

美国MMF分为政府型(TaxableGovernment)、优先型(Prime)和免税型(Tax-Exempt)。截至2024年3月,三者所占市场份额分别为81%、17%、2%。其中政府型基金是回购工具的主要投资者,优先型基金更青睐于存单(CD)和高风险商业票据(CP),免税型基金集中投资免税市政债券。吸取2008年金融危机和2020年疫情危机时优先型MMF基金挤兑引发CP融资断层的经验教训,在MMF制度不断完善化的同时,优先型MMF有所减少、政府型MMF后来居上。

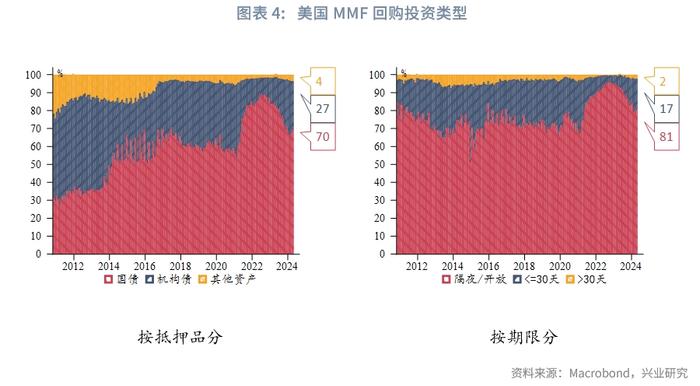

MMF主要接受以美国国债和政府机构债换取的回购融资,期限类型大多为隔夜或开放[1]。截至2024年3月,68%的MMF回购投资由美国国债担保,29%由美国政府机构债担保;接近八成回购期限类型为隔夜或开放。

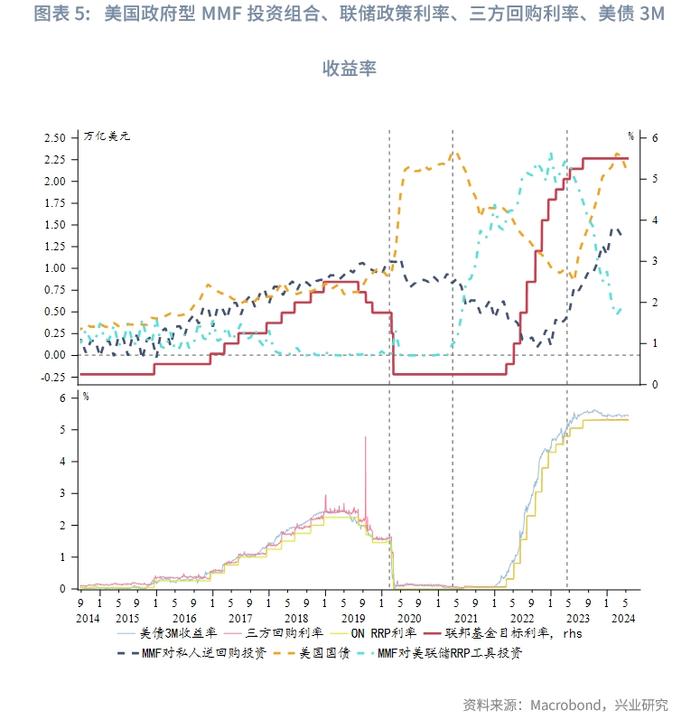

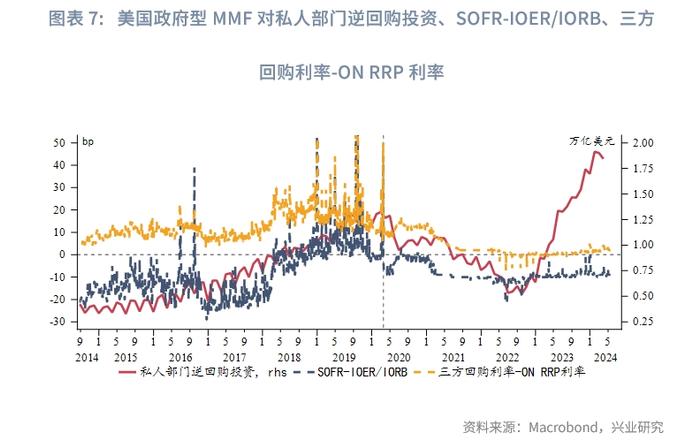

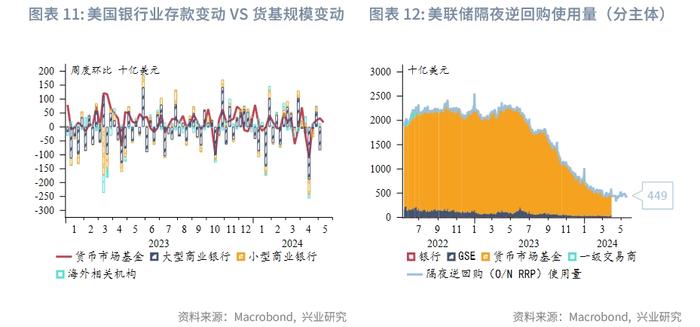

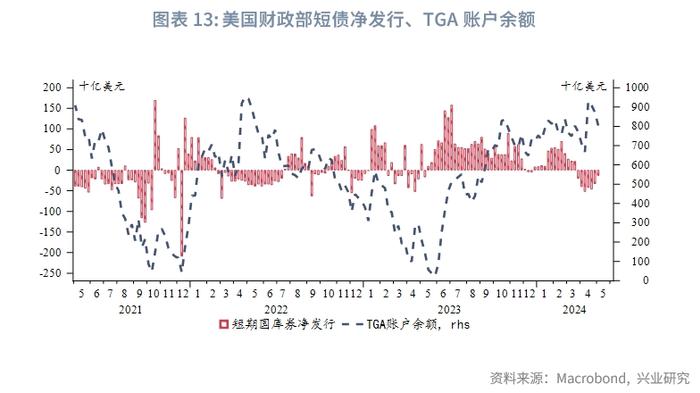

MMF的资产配置策略对回购资金的供给尤其是私人部门回购(投资美联储逆回购以外的部分)将产生一定程度的影响。就政府型MMF而言,其主要投资于美联储逆回购、私人部门逆回购以及美国短期限国债。由于除去GCF回购的三方回购通常为大型交易商从货币市场融资的回购工具,此处我们以三方回购利率近似代表MMF投资私人部门逆回购的回报利率。回顾美联储启动上一轮加息周期至今政府型MMF的投资组合变化,可以发现以下几点:首先,美联储加息周期内,政府型MMF对逆回购种类的选择通常取决于相对利率水平。上一轮加息周期内,三方回购利率始终位于ONRRP利率上方,这使得政府型MMF使用美联储逆回购的动力不足,而对私人部门逆回购以及美国国债的需求更为旺盛。相比之下,本轮美联储加息初期,三方回购利率一度低于ONRRP利率,私人部门逆回购投资持续下行,但出于保持与交易商的联系以及资金灵活性的目的[2],相关交易并未消失。期间,政府型MMF对美联储ONRRP的使用量大幅增长。其次,高信用和高收益的美国短期限国债一直是政府型MMF的投资“首选”,除非受财政部发行制约。政府型MMF对美国国债的持仓变化与财政部国库券(Bill)累计净发行规模的相关性较高。在国库券累计净发行为负的2021年和2022年,政府型MMF对美国国债的投资份额不断回落。同时,其对美国国债投资激增(如2020年4月至7月、2023年下半年等)的背后往往能看见密集的国库券净发行。再者,当SOFR利率低于准备金回报率(IOER/IORB)时,大型交易商自身向其下游回购市场传递流动性的需求降低(银行从回购市场拆入需求低),因而即使三方回购利率相对ONRRP利率仍有优势,但因需求减弱,政府型MMF对私人部门逆回购的投资亦会走弱(交易商从MMF拆入需求低)。

综合以上发现,放眼当下阶段,美国国债发行结构在第二季度有所转变,国库券发行为负,这将减少MMF从美联储逆回购工具中流出的风险,同时三方回购利率相对ONRRP利率优势逐渐显现,在MMF总量保持稳定的前提下,国库券净发行的减少有助于三方回购资金供给的增加。

一、美联储追踪

美联储5月议息会议如期维持政策利率不变,宣布将于今年6月起对缩表减速(QTTaper),美债的削减上限从600亿/月降至250亿/月,MBS的削减规模不变。会议声明直接指出通胀下降的过程“缺乏进展”(alackoffurtherprogress)。新闻发布会上美联储主席鲍威尔表示,只要通胀取得令人满意的进展或就业市场明显转弱,便可以降息;如果通胀持续高于政策目标,就业火热,经济不着陆,此种情况对降息没有信心,即不降息。

官员言论方面,多数官员持观望态度以评估通胀状况,对于年内是否降息观点分化。今年FOMC票委、克利夫兰联储主席梅斯特表示,美联储在等待物价压力进一步缓解的证据时维持利率不变是合适的。同样是今年票委的亚特兰大联储主席博斯蒂克表示,美联储今年仍有望降息,预计今年将降息25bp。理事鲍曼则明确指出,她认为今年没理由降息。

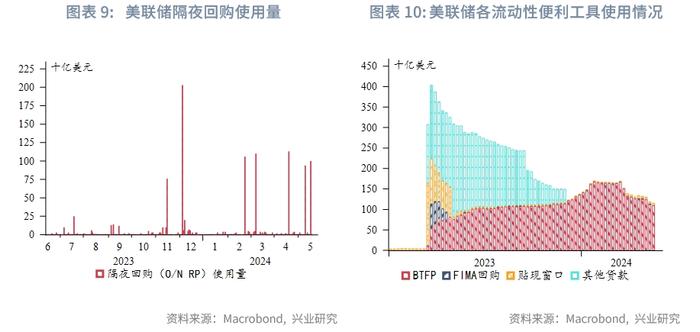

流动性工具使用方面,由于国库券净发行转负,逆回购规模稳定在4500亿美元左右。FIMA回购、其他贷款暂无使用,BTFP使用量继续下降,贴现窗口使用略有增加。此外,美联储隔夜回购工具的使用量在近期亦有所上升。

二、境内美元流动性

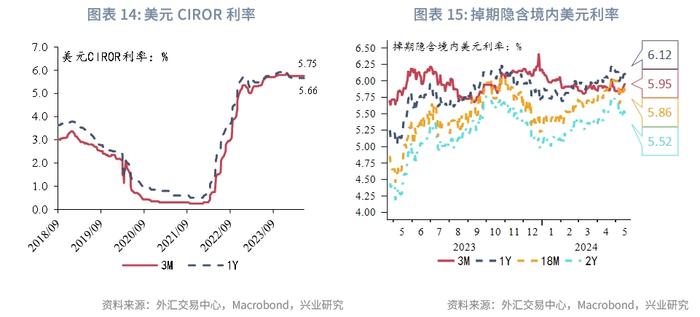

境内美元利率方面,5月以来3M美元CIROR利率稳定在5.75%不变,掉期隐含境内美元利率反弹,SOFR、美元Libor利率波动不明显,境内外美元利差(境外-境内)[3]走阔。近期美国基本面处于下行小周期(超预期程度下降),叠加人民银行“坚决对顺周期行为予以纠偏”的指导下,人民币汇率持稳,美元兑人民币相对境内美元利率偏离度指标运行在1%附近。

为了更全面、清晰地把握境内及中国香港地区主要渠道美元融资成本,本期起新增不同期限境内掉期隐含美元利率、借外币掉美元成本、借人民币掉离岸美元成本追踪。就境内市场而言,与直接拆借和掉期相比,目前3个月期限借日元、港币后掉成美元的成本更低,其中日元最为划算;1年期限直接拆借成本最低。

境内美元市场方面,拆借情绪指数下行至2023年以来的相对低位,资金面紧张氛围缓和,借款活跃度有所下降。

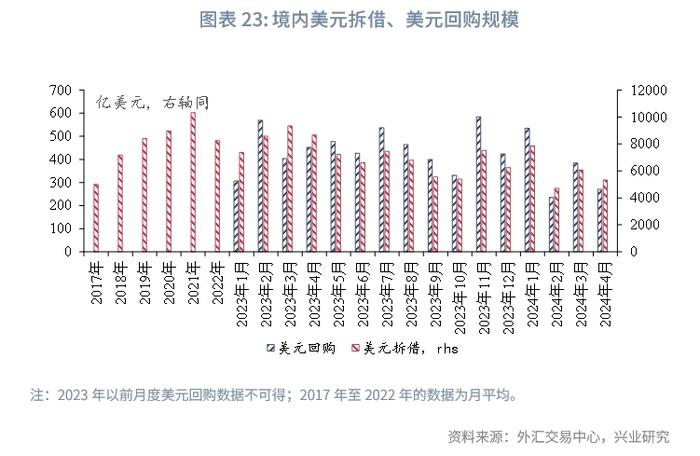

美元拆借:4月美元拆借规模为5332亿美元,相比3月6069亿美元回落。银行间美元拆借资金面情绪指数下行至2023年以来的相对低位。

美元回购:4月美元回购量为270亿美元,较3月384亿美元下降。

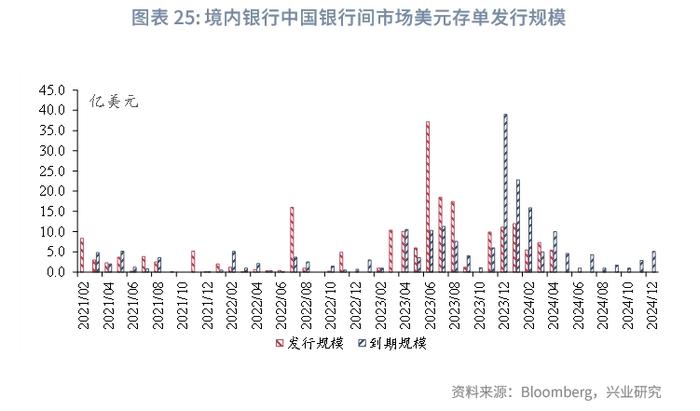

美元存单:4月共有5.4亿美元存单发行。截至2024年5月20日,总未偿额为27.1亿美元。

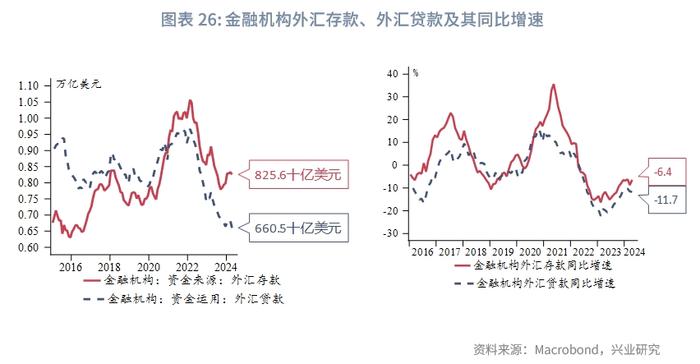

美元存贷款:截至2024年4月,金融机构外汇存款总额8256亿美元,外汇贷款总额6605亿美元。金融机构外汇存款同比增速-6.4%,贷款同比增速-11.7%,回升步伐有所放缓。

三、境外美元流动性

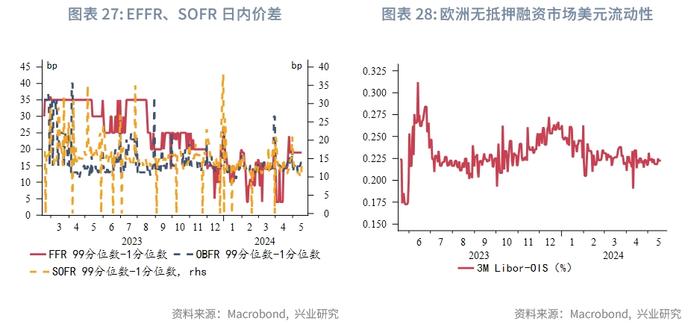

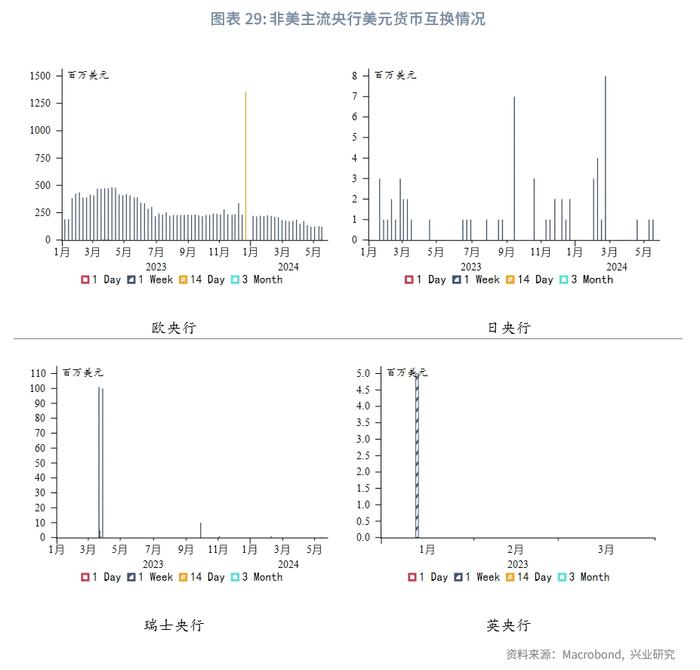

SOFR、FFR、OBFR价差保持稳定。欧洲无抵押市场美元流动性亦无明显变化。非美主流央行和美联储货币互换协议的使用情况方面,欧央行7天美元货币互换使用规模逐步递减,日央行于4月18日当周及5月中旬附近共启用300万美元额度。

注:

[1]开放型回购没有固定的到期日期。与传统的回购协议(通常有固定的到期日期,如隔夜回购、一个星期回购等)不同,开放式回购协议允许协议双方随时终止交易。

[2]SamuelJ.Hempel,CalvinIsley,R.JayKahn,PatrickE.McCabe.MoneyMarketFundRepoandtheONRRPFacility,FEDSNotes,Washington:BoardofGovernorsoftheFederalReserveSystem,December15,2023,https://doi.org/10.17016/2380-7172.3412.

[3]境内外美元利差(境外-境内)指3MSOFR利率-3M掉期隐含境内美元利率。

★