巨型科技ETF再平衡,英伟达上、苹果下!预期中的周五“百亿冲击”,就这?

来源:华尔街见闻

英伟达在本周一度成为全球市值最大的公司后,也推动了创纪录的资金流入大型科技ETFXLK。截至6月19日的当周,约87亿美元流入XLK,占美股总资金流入量的三分之一。巨量资金流入背后很可能与XLK的“心跳交易”有关。

AI狂热让英伟达在本周一度成为全球市值最大的公司后,市场同时发现,管理规模高达800亿美元的科技行业ETF(代码XLK),早已吸金无数。

据EPFR全球数据显示,截至6月19日的当周,约87亿美元流入XLK,占同期美股总资金流入量的三分之一。

为什么如此大量的资金会流入单只ETF?有分析人士认为,很可能与XLK在“三巫日”的“心跳交易”有关。

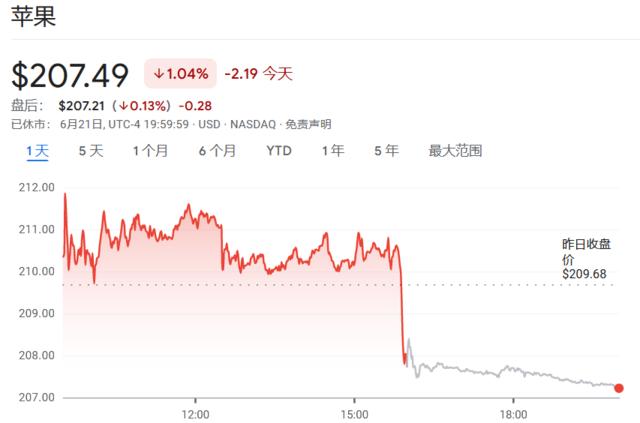

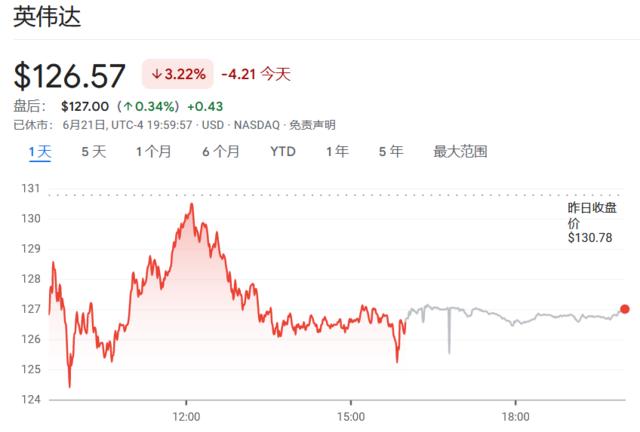

不过跌幅并不大,周五苹果的股价下跌了1%,而英伟达下跌约3%。

为什么XLK要卖出苹果,买入英伟达?

XLK主要追踪科技精选行业指数,和许多指数基金一样,XLK每季度都会进行一次再平衡,让投资组合恢复到符合规则的初始状态。

XLK不是单纯的市值加权指数,而是“经修正的”市值加权指数,为了避免指数过度集中于少数几家公司,XLK在市值加权的基础上,也会对个股持仓权重设置上限,例如:

一、单一公司的权重不能超过22.5%

二、权重在5%以上的股票的总权重不能超过50%;

三、一旦突破50%的持股上限,剩余的单个成分股权重不得超过4.5%。

下面就用XLK的具体持仓来说明一下为什么XLK要赶在周五“三巫日”这天调仓。

据ETFAction数据显示,截至5月30日,XLK前三大持仓分别是:微软(22.5%)、苹果(21.5%)以及英伟达(5.4%)。

显然,微软、苹果以及英伟达的权重超过了5%的门槛,持仓第一大股微软的权重22.5%,且三者总体权重为49.4%,符合规则。

但意外出现了,上周英伟达的市值一度超越苹果。如果不进行调仓,英伟达的权重也会提升至21.5%左右。这样,微软、英伟达及苹果的总体权重将达到65%,明显超过XLK规定的50%的上限,因此苹果公司的权重只能下降。

这也是周五的“三巫日”发生的事,XLK必须在这一天调仓,卖出价值约110亿美元的苹果股票,将其权重从21.5%降至4.5%左右,然后买入价值约100亿美元的英伟达股票,将英伟达的权重增至20%以上,才能符合规则。

这也是为什么投资者在上周密切关注苹果和英伟达之间的市值之争,因为最后谁的市值更大,谁就能获得更高权重,而输家的权重会下跌约75%。

有分析人士指出,上周流入XLK的87亿美元,很可能就是XLK卖出苹果进行调仓交易的一部分。

StrategasSecurities的ETF策略主管ToddSohn表示,上周巨额资金流入可能是XLK希望在不征税的情况下,卖出已有浮盈的苹果股票的“心跳交易”的一部分。

什么是心跳交易?

在美国ETF行业中,像是XLK这类基金为了符合规则而调仓是经常的事,调仓过程中若卖出的股票有浮盈,那么山姆大叔就会找你收资本利得税。为了合理避税,基金就会采取"心跳交易"这种普遍的做法。

Factset的分析师ElisabethKashner指出,心跳交易的目的不是满足公众对ETF的需求,而是让相关ETF在投资组合再平衡的过程中,实现合理递延纳税,主要参与者是ETF以及大型投行,过程并不涉及现金交易,而是将资产换成股票。具体分以下三个步骤:

第一步、资金流入:在心跳交易中,首先合作的投行会提前有一笔大量的资金流入特定的ETF,例如这次的XLK,上周就吸收了超过80亿美元资金。这部分资金通常不是以现金形式流入,而是通过投行以实物资产(例如英伟达的股票)交换ETF份额。

第二步、再平衡:随后ETF会进行投资组合的再平衡,期间ETF可能会买入或卖出大量股票,以满足相关规定。(这次XLK就是要卖出过百亿美元的苹果股,然后买入英伟达)

第三步、资金流出:在心跳交易的最后一步,之前流入的资金会迅速流出相关的ETF。这通常是通过投行将ETF份额交换回实物资产(例如股票)来实现的。

这个过程因大量资金的流入和流出在图表上看起来像心跳的脉动,因而被称为“心跳交易”。

WallachBethCapital的ETF主管MohitBajaj表示,下周XLK可能就会经历大规模的资金流出,作为心跳交易的最后一步。

心跳交易的主要作用

心跳交易的主要作用就是帮助基金管理人实现税务优化,当ETF进行实物交换时,可以避免在卖出增值资产时产生的资本利得税。

值得注意的是,Kashner指出,心跳交易本质上是一种递延纳税策略,而不是永久性的避税手段,它只是通过合理规则将纳税义务推迟,一旦ETF最终要清仓某只股票,相关的资本利得税还是要缴纳的。但对于华尔街来说,今天的1美元,和明天的1美元是不同的,越晚缴纳资本利得税,潜在收益越高。

虽然心跳交易因其高效的减税效率而备受华尔街推崇,但也引来一些争议。

芝加哥大学法学教授JeffreyColon指出,与共同基金、公开交易的合伙企业和投资者的直接投资相比,心跳交易会给ETF带来不公平的税收优势。美国国会应取消对资产实物交换的税收豁免,或者减少相关豁免。无论哪种选择,都会使ETF股东的应税收益和经济收益更加一致。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。