正信光电:申报稿受理前低价引入国资,行业产能过剩仍欲募资扩产|IPO观察

来源:钛媒体

近期,正信光电科技股份有限公司(下称“正信光电”)披露了招股说明书,拟港股IPO上市。

钛媒体APP注意到,在IPO受理前两周,正信光电实控人以低价出售股权的方式引入国资。经营方面,正信光电还未上市,业绩就已变脸,2023年营收和净利润分别同比下滑14.08%、38.49%。

低价引入国资

正信光电成立于2006年,截至招股说明书签署日,王桂奋与其子王迎春合计控制正信光电73.47%的股权,均为实控人。

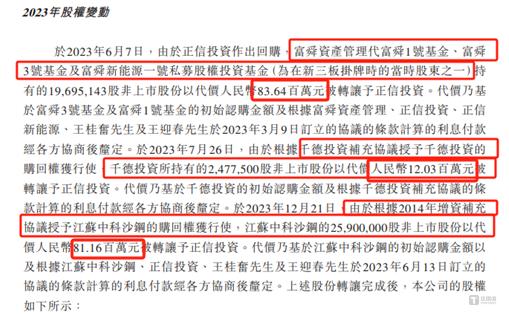

钛媒体APP注意到,在正信光电的历史前沿中,公司曾经历了多轮增资。2014年至2016年,富舜1号基金、富舜3号基金、千德投资、江苏中科沙钢均通过增资的方式入股了正信光电,并与公司签订了相关协议,若正信光电未能满足协议的相关要求,上述投资者均有权利要求正信投资(王桂奋与王迎春分别持有99%、1%的股权,截至招股说明书签署日,正信投资持有正信光电36.84%的股权)回购股权。

2023年,正信光电关于回购股权的事件终于发生了,具体情况如下:

钛媒体APP简单梳理,正信投资合计花费了1.77亿元回购了正信光电4807.26万股股份,其中征信投资向富舜的相关基金、千德投资、江苏中科沙钢的回购价格分别为4.25元/股、4.85元/股、3.13元/股。

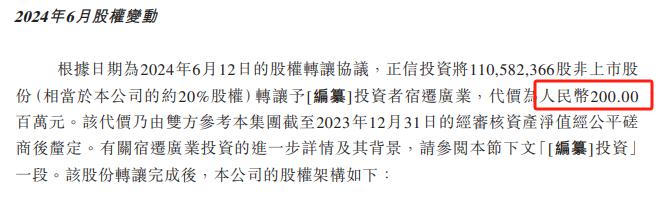

令人意想不到的是,刚回购的股份转手就被正信投资给“贱卖了”。2024年6月12日,正信投资将1.11亿股股份转让给了宿迁广业,交易价格为2亿元,折合每股1.8元,该价格均低于上述正信光电回购股权的价格。(注:在上述回购股权以及该次股转转让之间,正信光电未发生股权变动)

特别要说明的是,宿迁广业是宿迁经济技术开发区管理委员会的全资子公司,而正信光电提交的申报稿于2024年6月28日被港交所受理,换言之,国资在正信光电港股IPO受理前两周,突击入股了公司。

行业产能过剩、产品产能利用率下滑,公司依旧要扩产

正信光电是一家的光伏组件制造商,主要生产及销售全系列光伏组件,包括用于家庭客户、工商业企业及电站项目的标准化光伏组件,以及用于各种应用场景的场景化光伏组件。

2021年-2023年(下称“报告期”),正信光电分别实现营业收入28.13亿元、41.72亿元、35.79亿元,净利润分别为-2556.8万元、15006.7万元、9391.4万元,业绩波动较大。

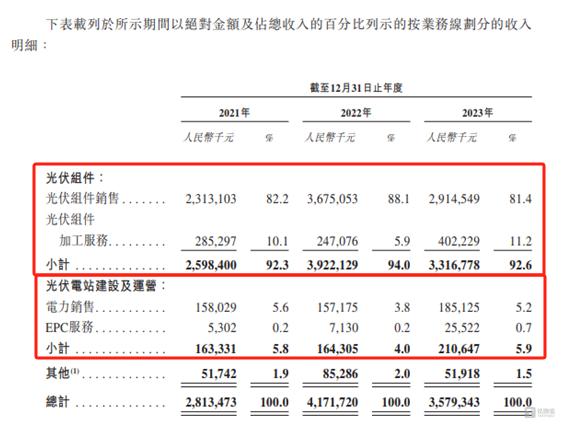

从业务上看,正信光电主要拥有光伏组件、光伏电站建设及运营,具体情况如下:

可见,光伏组件每年能为正信光电贡献超过92%的收入。

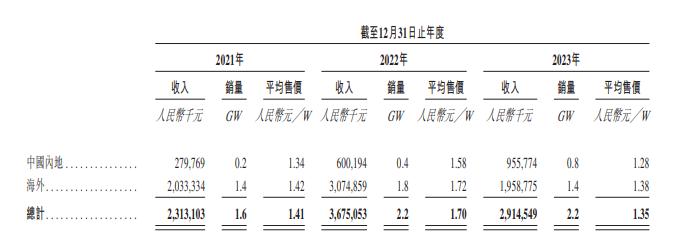

从区域上看,正信光电光伏组件在海外销售产生的收入分别为20.33亿元、30.75亿元、19.59亿元,业务主要集中在境外。

需要指出的是,正信光电此次港股IPO募资的主要目的之一也是为了扩产,但是否有必要扩产值得商榷。

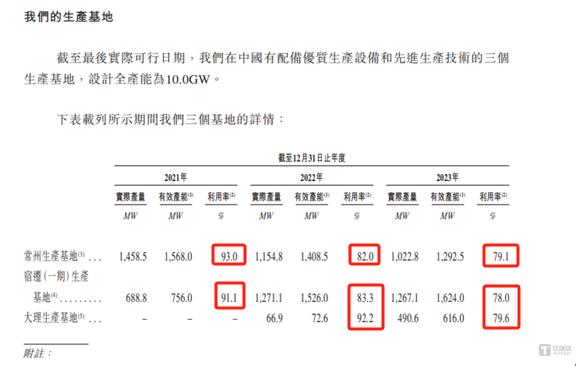

招股说明书显示,正信光电目前主要拥有三个生产基地,具体情况如下:

常州、宿迁、大理的生产基地的产能利用率均持续下滑,目前均低于80%,特别是常州生产基地,其产量已由2021年的1458.5MW持续下降至2023年的1022.8MW。

不仅如此,光伏行业目前已面临产能过剩的情形。2024年6月,爱旭股份(全球光伏电池及高效光伏组件的主要生产商之一)董事长陈刚在接受媒体采访时指出,光伏行业产能过剩自上而下,其中硅料过剩2—3倍,硅片过剩1.5—2倍,电池过剩1.3—1.5倍,组件过剩2—3倍。在如此背景之下,正信光电还欲大举扩产,市场能消化新增的产能吗?

此外,对于正信光电未来的盈利能力也颇令人担忧。从上文可知,2023年,正信光电营利双降,其中营收同比下滑14.08%,净利润同比下滑38.49%,而这种业绩下滑的现象或将持续。

进入2024年之后,爱旭股份的业绩下降明显,最新的业绩预告显示该公司上半年预亏14亿元至20亿元,而2023年同期盈利13.09亿元;组件龙头企业之一的晶澳科技也披露了2024年上半年业绩预告,公司预计实现归母净利润亏损为8亿元到12亿元,而2023年同期盈利50.08亿元。(本文首发于钛媒体APP,作者|邓皓天)

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。