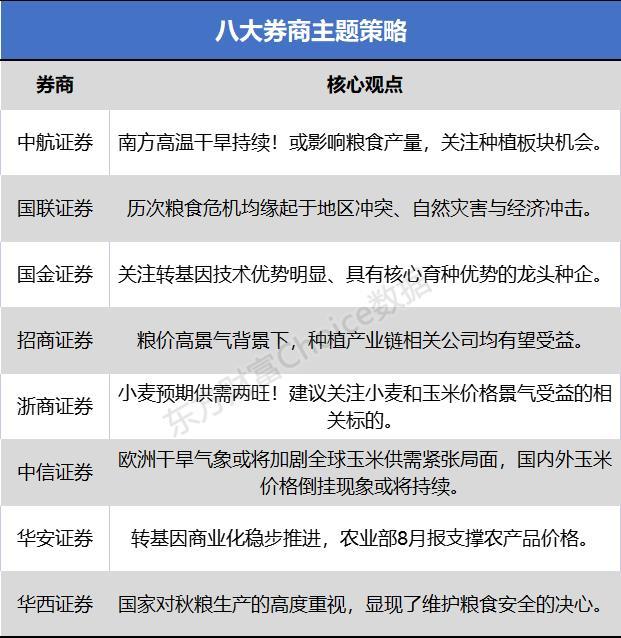

八大券商主题策略:历次全球粮食危机的影响!高温干旱持续 关注种植板块

摘要

【八大券商主题策略:历次全球粮食危机的影响!高温干旱持续关注种植板块】南方高温干旱持续,或影响粮食产量,农产品供需偏紧支撑种植行情,关注种植板块机会。国内区域性高温干旱持续,不利于秋粮产量形成。黄淮海夏玉米进入抽雄吐丝期,授粉结实率易受早情影响。持续高温对处于孕穗开花和灌浆期的一季稻也不利,导致大穗形成减少、结实率下降。目前水稻、玉米正值对温度、降水最敏感的生长周期,高温干早或引致农作物减产风险上升。

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

中航证券:南方高温干旱持续!或影响粮食产量关注种植板块机会

南方高温干旱持续,或影响粮食产量,农产品供需偏紧支撑种植行情,关注种植板块机会。国内区域性高温干旱持续,不利于秋粮产量形成。黄淮海夏玉米进入抽雄吐丝期,授粉结实率易受早情影响。持续高温对处于孕穗开花和灌浆期的一季稻也不利,导致大穗形成减少、结实率下降。目前水稻、玉米正值对温度、降水最敏感的生长周期,高温干早或引致农作物减产风险上升。

气候扰动影响粮食供需,全球小麦、玉米和水稻期末库存较上年均减少。根据USDA最新预测,极端高温天气席卷欧盟、美国等地,22/23年全球玉米、水稻产量分别较上月预测下调629万吨、232万吨。国内来看,北涝南旱将影响玉米产量,养殖利润回升提振玉米饲用消费,叠加进口减少,8月预测22/23年国内玉米结余仅4万吨,较上年减少479万吨。

全球粮食减产预期增强,部分农产品供需依然偏紧,粮食价格或仍将处于较高水平。当前8月DCE玉米期货均价为2690元/吨,较7月上涨1.45%,保持强势。交易上,粮食行情有望支撑种植业绩,叠加生物育种商业化落地渐行渐近,建议关注种植板块和细分种业板块优质标的,如生物育种优势性状企业大北农、隆平高科,品种企业登海种业等。

国联证券:历次粮食危机均缘起于地区冲突、自然灾害与经济冲击

历次粮食危机均缘起于地区冲突、自然灾害与经济冲击。1)1972-1974年粮食危机期间,自然灾害和能源价格上涨是主要原因。这一时期,全球发生了多次旱灾,粮食减产、库存粮食骤减。1972年世界禾谷类粮食产量减少了4100万吨,1974年减产3000万吨,世界小麦库存为20年来的最低水平。同时,世界原油出口价格指数从1973年的196上升至1974年的641.以石油为基础的农资如化肥、农药成本剧烈上涨,全球化肥用量下降近400万吨,加剧了粮食危机。

2)2007-2008年全球粮食危机的诱发因素是生物燃料需求扩张、贸易限制及全球性金融危机。2008年全球玉米乙醇产量为670亿公升,增长34%。且这一时期主要粮食出口大国的粮食贸易限制,催化市场恐慌情绪,助长粮食价格的上涨。宏观层面来看,2007-2008年正处于由美国次贷危机引发的全球金融危机阶段,美元贬值影响农产品的市场价格,且全球量化宽松带来流动性抬升,也助推全球粮食价格的上涨。

国内粮食储备充足,但在国际粮价高位支撑下国内粮价有望维持高位。1)玉米:预计饲用需求或先减后增,且小麦涨价后玉米重回能量饲料主位。玉米库存消费比已位于正常区间,预计后市玉米价格继续维持高位。2)小麦:国内小麦价格已涨至阶段性高位,且总体供过于求。22年国家继续提高最低收购价格,预计后市国内小麦价格稳中趋降。3)水稻:国内水稻库存充足,且俄乌冲突与天气因素对水稻影响较小,稻谷价格较为平稳,预计后市稻谷价格或维持稳定。

投资建议来看,我们看好种业与种植业的行业前景,给予“强于大市”评级。重点推荐布局转基因赛道的杂交育种龙头隆平高科,拥有优质大品种且品种储备充足的登海种业,转基因性状研发实力领先的大北农。建议关注打造全产业链闭环的荃银高科,掌握优质耕地基地的苏垦农发。

国金证券:关注转基因技术优势明显、具有核心育种优势的龙头种企

根据USDA8月全球农产品供需预测报告显示,小麦、玉米期末库存消费比均有所下调,大豆虽略有增加但与往年仍处于低位,全球粮食格局依旧处于紧平衡,预计粮食价格仍将维持高位震荡,看好种植链景气度维持。国内:南方高温干旱持续,或影响粮食产量。目前,国内区域性高温干旱持续,对秋粮产量可能造成不利影响。水稻、玉米正处于对温度、降水最敏感的生长周期,高温干旱或引致农作物减产风险上升,后续建议持续关注全球干旱情况对粮食产量的影响。目前全球粮食供给依旧偏紧,全球粮食产业链不确定性风险增加,粮食安全受到国家的大力重视。随着国家大力推进种业技术发展,种子公司技术壁垒有望提升,转基因技术有望加速落地,我们建议关注转基因技术优势明显、具有核心育种优势的龙头种企。

招商证券:粮价高景气背景下种植产业链相关公司均有望受益

8月USDA供需报告下调玉米产量预期、上调小麦产量预期,预计2022/23年全球玉米、小麦仍存在需求缺口,后期全球玉米、小麦价格高景气可期;建议关注后期天气变化对作物单产的影响。粮价高景气背景下,种植产业链相关公司均有望受益。另外,6月份国家品审委印发《转基因玉米品种审定标准(试行)》,国内转基因玉米商业化进入倒计时阶段,种子行业或可另外受益于转基因玉米商业化。推荐稻麦种植龙头苏垦农发,种业板块(登海种业、隆平高科、大北农)。

浙商证券:小麦预期供需两旺!建议关注小麦和玉米价格景气受益的相关标的

小麦预期供需两旺,库存略降。供给:全球供应增加420万吨至10.56万吨,主要是产量提升到7.8亿吨,其中俄罗斯产量提高650万吨至8800万吨(面积与单产均提升),中国产量增加300万吨至1.38万吨(面积提升),抵消了其他国家的减少量。

需求:预计2022/23年度全球贸易将增加320万吨至2.086亿吨,这是由于俄罗斯、澳大利亚、乌克兰、加拿大和美国的出口增加,超过欧盟和阿根廷的出口下降。由于出口供应增加以及出口价格将保持竞争力的预期,俄罗斯的出口增加到创纪录的4200万吨。预计2022/23年度世界期末库存略有减少,至2.673亿吨,并保持在六年来的最低水平。

投资建议来看,总体来看我们认为8月USDA利好玉米和小麦,利空大豆和油脂。建议关注小麦和玉米价格景气受益的相关标的如苏垦农发、登海种业和大北农,以及受益于油脂下行成本降低的道道全。

中信证券:欧洲干旱气象或将加剧全球玉米供需紧张局面国内外玉米价格倒挂现象或将持续

全球玉米产量预期下调,国内麦价持续坚挺。今年夏季,欧洲大部范围出现高温炎热天气。据欧洲干旱观测站最新数据,47%欧盟国家干旱等级处于“警告”状态。8月USDA供需报告下调全球(除中国)玉米产量预测629万吨至9.09亿吨。我们认为,欧洲干旱气象或将加剧全球玉米供需紧张局面,国内外玉米价格倒挂现象或将持续。近期海关总署公布最新粮食进出口数据,7月粮食进口量环比下降、进口金额上涨,我们预计2022年中国粮食进口量同比大幅增长可能性较低。建议关注粮食种植板块,推荐主营稻麦种植的优质标的苏垦农发。

华安证券:转基因商业化稳步推进农业部8月报支撑农产品价格

转基因商业化稳步推进,农业部8月报支撑农产品价格。①转基因玉米商业化稳步推进,建议继续关注种业龙头。大北农、隆平高科从合作伙伴数量和规模层面均处于先发优势;先正达是全球农业科技巨头和中国种业国家队,植保业务全球第一、种子业务全球第三,在未来几年有望逐步体现后发优势;登海种业拥有优质玉米种质资源,有望充分受益转基因玉米商业化。大北农、隆平高科、登海种业、先正达有望在我国转基因种业商业化进程中脱颖而出,建议继续关注种业龙头。

②USDA玉米8月库消比预测值环比降0.5个百分点。USDA8月供需报告预测,22/23年全球玉米库消比22.4%,环比降0.5个百分点,同比上升0.11个百分点,但仍处16/17年以来低位。我国农业农村部市场预警专家委员会8月预测与7月一致,22/23年全国玉米结余量4万吨,结余量较21/22年降479万吨,国内玉米价格有望维持高位。

③USDA小麦8月库消比预测值环比降0.5个百分点。USDA8月供需报告预测:22/23年全球小麦库消比26.8%,环比降0.2个百分点,同比降0.94个百分点,处16/17年以来最低。2020年以来,受玉米供不应求影响,我国小麦临储拍卖成交量大幅攀升,小麦价格有望维持高位或温和上行。

④USDA大豆8月库消比预测值环比升0.3个百分点。USDA8月供需报告预测:22/23年全球大豆库消比18.5%,环比升0.3个百分点,较21/22年升1.15个百分点,处16/17年以来低位。中国大豆倚赖进口,2022年大豆价格或维持相对高位。

华西证券:国家对秋粮生产高度重视显现维护粮食安全的决心

国家对秋粮生产的高度重视,显现了维护粮食安全的决心,种业作为农业芯片对于粮食安全至关重要,政策重视加扶持推动种植产业链高景气,种业龙头企业持续受益。标的选择方面,我们重点推荐先发优势明显的大北农、隆平高科以及杂交玉米品种表现优异的登海种业。

(文章来源:东方财富研究中心)