在投资中 我们究竟赚的是什么钱?

转自:中国经济网

来源:广发基金

每个交易日的9:30,股市一开盘,市场就变得热闹起来,投资者们怀揣着希望,将资金投入到股市中。

股市中有很多流派,比如技术分析派、基本面派等。大家虽然方法各异,但都是为了相同的目的来到这个充满机遇和挑战的市场——赚钱。

这个目的固然没有错,但达成目的过程可能并不会一帆风顺,比如今年的市场行情,就可谓是惊心动魄、跌宕起伏。在市场反复无情的教育下,投资者不禁要问:

投资,我们究竟赚的是什么钱?

一个人赚钱,是不是一定对应着另一个人亏钱?

什么钱是我们要坚持赚的,什么钱又是应该浅尝辄止的呢?

看完这篇文章,想必你会有答案。

一、坚持赚时间的钱

回顾中国股市的发展历程,可以发现一个长期上涨的趋势。1994年末时,Wind全A指数的点位是379点,而截至今年7月底,已经达到了5212点。

也就是说,如果我们在1994年投入100元,到现在就变成了1374元,除去通货膨胀、物价上涨的影响,对我们来说也是一笔可观的收入。

如果将Wind全A指数的收盘价和净资产放在一起作比较,我们会发现,拉长时间来看,A股市场的投资收益率约等于市场净资产的增速。

也就是说,如果一家公司能够持续盈利、净资产保持增长,那它的股票价值肯定是长期上升的。

那么,什么是赚时间的钱?我们举一个浅显易懂的例子:

资深股民张三经过研究后十分看好A公司,遂以10元一股的价格买入其股票,A公司在张三买入两年后业绩保持高增长。李四听说后,打算以20元买入A公司的股票。于是张三以10元买入,20元卖出,每股净赚10元。

在这个投资过程中,张三净赚的10元,就是A公司的业绩随着时间增长的钱;而李四以20元买入,未必是张三击鼓传花的“炸弹”,因为A公司在这两年的业绩高增长下,价值也的确涨到了20元。

小结一下

在长期投资里,只要中国经济能够持续发展,只要A股市场里的大部分上市公司能够一直保持盈利,股市就不是一个“零和博弈”,大部分投资者都能赚到“时间的钱”。

二、偶尔赚错误定价的钱

除了企业的业绩表现之外,估值也是影响股价的另一个重要因素。

我们从前面的图1可以看到,虽然长期来看,净资产的增长提升了指数价格,但是指数价格的波动却远大于净资产的波动,这之间的差距就是估值。

我们不妨再举一个例子:

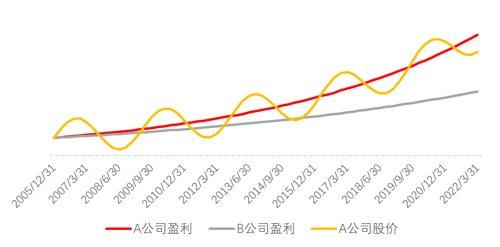

经过上面的例子,张三了解到想要长期赚钱,需要选择具有更强盈利能力的公司,那么在A公司与B公司之间(如图2所示),张三会更可能选择A公司。

图2:A公司VSB公司

同时,市场上还有成千上万的投资者也看中了A公司超强的盈利能力。一时间,中短线的投资者一拥而入,将A公司的股价推到了极高的位置;过了一阵后,他们又觉得股价太贵,选择卖出止盈,转战下一家公司。在这种心态的循环往复之下,便出现了A公司的股价围绕着盈利中枢上下波动的情况。

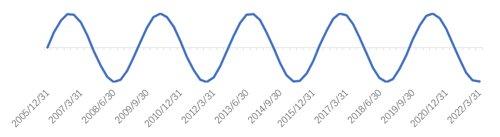

图3:投资者对A公司股价的信心

在实际投资中,我们往往很难知道一个公司真正的估值底部在哪里。

就像在例子里,虽然投资者知道A公司的股价迟早会涨回去,但是在触底之前必然会有回撤和震荡,需要度过一段很难熬的时光。因此,我们建议大家坚持赚时间的钱,偶尔赚定价错误的钱。

小结一下

如果想要买入一家优质的公司,可以参考的做法是在大家都不看好它的时候买入,因为其盈利水平是比较确定的,可以预见到未来总有一天,股价终会回到盈利中枢的位置。

三、绝不依赖运气赚的钱

相信不少投资者都听说过一句话:“你永远赚不到超出你认知范围以外的钱。”当我们认知到时间的价值,就可以赚到业绩增长的钱;当我们认知到错误的定价,就可以赚到估值的钱,这些都是在我们认知范围内的钱。

不可否认的是,有时候我们突然会运气爆棚,靠运气也可以赚到认知范围以外的钱。但这个市场的公平之处在于,当一个人的财富大于自己认知的时候,市场也可能会将财富收回去。

比如,很多期货投资者都希望能在K线中发现一本万利的数学指标,但任何指标都是有其局限性的,如果不思考商品期货价格驱动的本质,即使在对的时机重仓入场,也很难坚定持有,反而可能会因为交易了错误的方向,损失掉之前所有的利润。

还有之前大火的P2P理财产品,让很多人被高息回报冲昏了头脑,对于业务模式、资金合规、平台资质根本不在意,导致最后倒闭潮来临的时候无法幸免。

以上这些,都是依赖运气赚到的钱,又被市场以各种方式收了回去。

看完上面的介绍,相信大家对自己要赚什么钱,能赚什么钱,都有了一个清晰的认识。

如果你觉得自己没有耐心坚持赚时间的钱,也不清楚什么时候股价被高估或低估,而是靠着七分热情、三分运气在投资,不如交给专业的基金投顾,让投顾团队为你打理好每一笔钱。