【国金电子】珠海冠宇:Q2拐点已现,苹果手机电池放量可期

+

摘要

业绩简评:

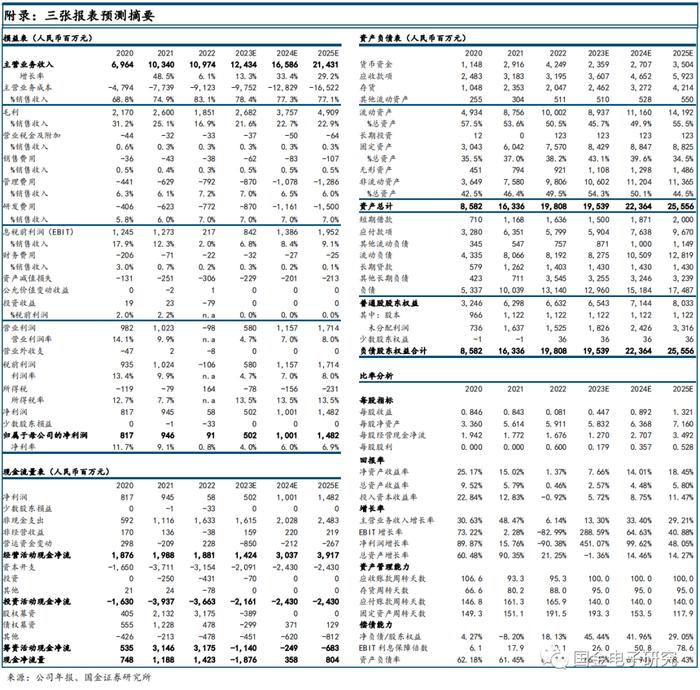

2023年8月21日公司披露半年报,H1实现营收55亿元,同减5%;实现归母净利1.4亿元,同比增长125%。其中,Q2实现营收31亿元,同增13%;实现归母净利润2.8亿元,同增2338%。其中上半年实现汇兑收益0.95亿元,剔除汇兑收益、利润仍大幅增长。

经营分析:

分产品收入来看,H1公司消费类业务收入为49亿元、同减7%,Q2环比大幅改善主要系笔电行业需求回暖,Q2全球笔电出货量为4054万台、环增16%、为连续6个季度以来首次恢复成长。动力储能收入达4亿元、同增190%。

公司盈利能力持续改善。从盈利能力来看,公司H1毛利率为22.5%、较去年同期提升4pct,其中消费类毛利率达24%、较去年同期提升5.4pct,Q2毛利率达25%,恢复至历史常态水平,钴酸锂价格下降带来公司盈利能力大幅改善(2022年钴酸锂占公司营业成本的34%,2023年钴酸锂价格均价下降38%)。公司H1净利率为2.6%、较去年同期提升1.5pct,管理费率、研发费率较去年同期提升1.1、2.2pct,财务费率较去年同期下降0.7pct、主要系汇兑收益贡献。

2022年公司在笔电、手机电池份额为31%、7%,位列第二、第五,手机电池市场是笔电市场的2倍,Q2公司首次实现苹果手机电池产品量产,未来手机电池份额提升可期,公司消费类业务有望稳健增长。

动力储能业务,公司差异化切入百亿启停电池市场,已得到通用、上汽、捷豹路虎等众多国内外一线主机厂认可,陆续收到定点、开始量产供货。H1动力储能子公司浙江关于亏损2.5亿元(去年同期亏损1.3亿元),预计伴随启停电池放量,2025年公司动力储能业务有望实现盈亏平衡。

投资建议:

受益手机份额提升、动力电池放量,预计公司2023年~2025年归母净利为5、10、14.8亿元,同增451%、100%、48%。公司股票现价对应PE估值为46、23、16倍,维持“买入”评级。

风险提示:

下游市场需求疲软;行业竞争加剧;原材料价格波动;股东减持;可转债项目不及预期;限售股解禁;人民币汇率波动等风险。

+

国金电子研究团队

樊志远(电子首席)/刘妍雪/邵广雨/邓小路/赵晋/丁彦文/应明哲/戴宗廷/周焕博