万钊:美联储降息,给中国多少政策空间?

【文/观察者网专栏作者万钊】

一、美联储降息符合预期,但未来路径表态偏鹰

北京时间9月19日凌晨,美联储议息会议结束后发布声明,美联储将联邦基金利率的目标区间下调50bp至4.75%-5.0%,这是美联储自2022年3月启动本轮紧缩周期以来首次降息,降息行动符合预期,但是降息幅度略超预期。

票委中仅一人反对降息50基点,MichelleW.Bowman支持降25基点,是2005年以来首位投反对票的联储理事,也是2022年以来首位投反对票的FOMC委员。

美联储声明的措辞也出现了较为显著的变化:一是对就业的关注增加,9月措辞为“就业增长已放缓”,7月措辞是“趋缓”;

二是对通胀的担忧缓解,9月措辞为“在实现2%的通胀目标方面取得了进一步进展,但仍然略高”,7月措辞是“取得了一些进展”。9月措辞增加“委员会对通胀正持续向2%的目标迈进更有信心”,并认为“实现就业和通胀目标的风险大致平衡”,而7月是“继续趋于平衡”。

从9月份经济预测看,主要变化体现在上调失业率预测,与6月预测相比,9月预测2024年失业率由4.0%上调至4.4%,2025年失业率由4.2%上调至4.4%,2026年失业率由4.1%上调至4.3%。另一个变化是下调通胀预测,2024年PCE预测值由2.6%下调至2.3%,2025年PCE预测值由2.3%下调至2.1%,2026年PCE预测值保持2.0%不变。

从利率点阵图看,预期今年年内还有50bp的降息空间,11月和12月可能各有一次25bp的降息,预期2025年降息100bp。

从鲍威尔在记者会上的发言和问答看,他主要有这几个判断:一是长期通胀预期似乎仍然良好锚定,而过去两年通胀率明显下降。二是劳动力市场情况持续降温,过去三个月,非农就业岗位平均每月增加11.6万个,与今年早些时候的速度相比明显放缓。劳动力市场并不是通胀压力高企的根源了。三是通胀的上行风险减少,就业的下行风险增加,实现就业和通胀目标的风险大致平衡。四是美联储没有预先设定的政策路线,将继续在每次会议上做出决定。

美联储本次降息时点已经被充分预期,但对于降息幅度究竟是25bp还是50bp一直分歧较大,不过恰在美联储议息会议前夕,联邦基金利率期货市场预期美联储本次降息50bp的概率已经超过50%。在记者发布会上,鲍威尔专门做了解释,其中有25bp其实是对7月份的“补偿性”降息,他表示,如果在7月议息会议之前拿到7月非农数据的报告(8月初公布),很可能当时就会降息。

总的来说,本次降息的背景是,通胀回落且通胀未来失控的风险很小,就业市场降温且调整后的就业数据更差,美联储货币政策的天平由过去的降通胀转向稳就业,降息时点符合预期,降息幅度中规中矩。

从大类资产的反应来看,整体上呈现出先扬后抑,在美联储会议声明和鲍威尔发布会后,美股三大指数冲高后震荡回落并最终小幅收跌,美债收益率陡峭上行,美元指数探底回升,金价创历史新高后回落。

原因之一在于前文所述的50bp包含了7月份的“补偿性”降息,而非无缘无故的超预期降息;原因之二在于,鲍威尔对未来的降息路径释放了较为“鹰派”的信号,多次强调委员会对货币政策的调整“并不急于求成”,并表示如果经济保持稳健且通胀持续存在,可以更缓慢地放松政策限制;如果劳动力市场意外走弱,或者通胀下降速度快于预期,也准备好做出回应。

二、美国劳动力市场发生重大结构性变化

美联储本次降息背后,蕴含着一个现实,就是降通胀和稳就业之间,已经难以兼得。

疫情后,美联储货币政策大概可以分成几个阶段:疫情初期,2020年3月,美联储迅速将利率降至零,并维持零利率;2022年3月,美联储启动加息,2022年3月至2023年7月,美联储连续11次加息,累计加息525个基点;自2023年7月以来连续八次会议保持政策利率在高位不变。

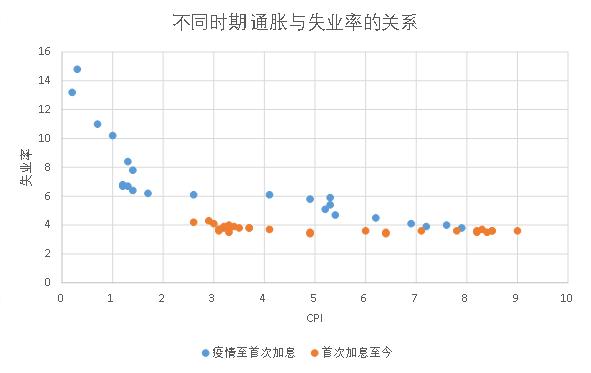

从不同时期的失业率和通胀的关系来看,自2022年3月首次加息至今,在通胀稳步回落的过程中,失业率呈现比较稳定的一条横线。也就是说,在美联储快速加息以及维持高利率的过程中,并没有伴随着就业情况的恶化。这显然给了美联储维持高利率压制通胀的底气。

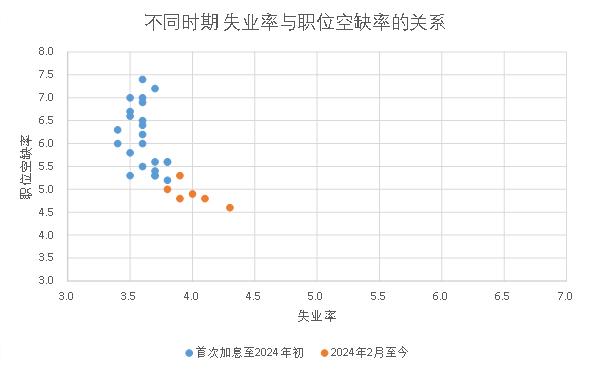

我们再从贝弗里奇曲线的角度来观察这个问题。贝弗里奇曲线的纵坐标轴是职位空缺率,横坐标轴是失业率,一般来说,正常的贝弗里奇曲线的一条斜向右下方的曲线,背后的经济学逻辑是:当职位空缺率越高的时候,对劳动力的需求越大,因此失业率越低;当职位空缺率越低的时候,对劳动力的需求越小,失业率越高。

观察近期的贝弗里奇曲线,可以看到自2022年3月初首次加息至2024年初,贝弗里奇曲线的方向接近垂直向下,这意味着随着职位空缺率的下降(即劳动力需求的减少),并没有引起失业率的上升。

这与前文相互印证,即在本轮货币政策收紧的过程中,劳动力需求受到压制,但是并没有带来失业率的恶化。

但是这种现象在今年发生了重大变化,今年以来的贝弗里奇曲线重新呈现斜向右下方的形态,那么美联储高息压制劳动力需求的同时,会传导至失业率的上升,这也就意味着,美联储无法在降通胀和稳就业之间兼得。这就是美联储货币政策本次转向的底层逻辑。

那么我们要再追问一个更深层次的问题,为什么美国的贝弗里奇曲线曾经出现这么一段时期的垂直形态?笔者认为,一个重要的原因是,非法移民的干扰。

疫情后,美国劳动力市场出现了一个非常显著的变化,就是移民尤其是非法移民的大幅走高。

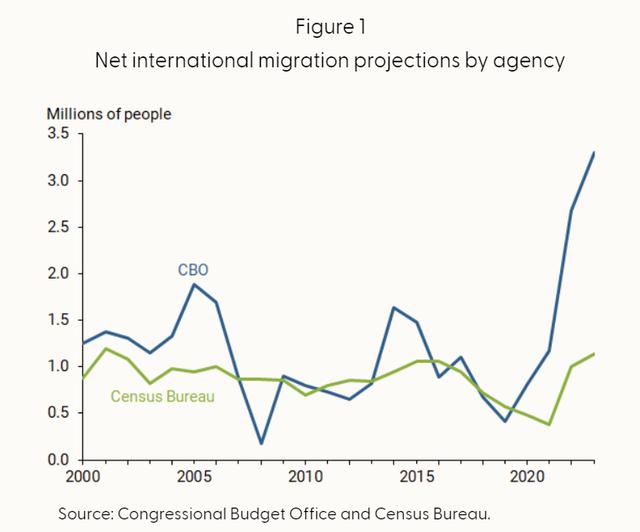

根据美国国会预算办公室(CBO)的最近估计,2023年和2024年净移民到美国的人数均在330万左右,这都比去年的估计高出约200万人。总的来说,疫后净移民人数大大高于疫前的趋势。

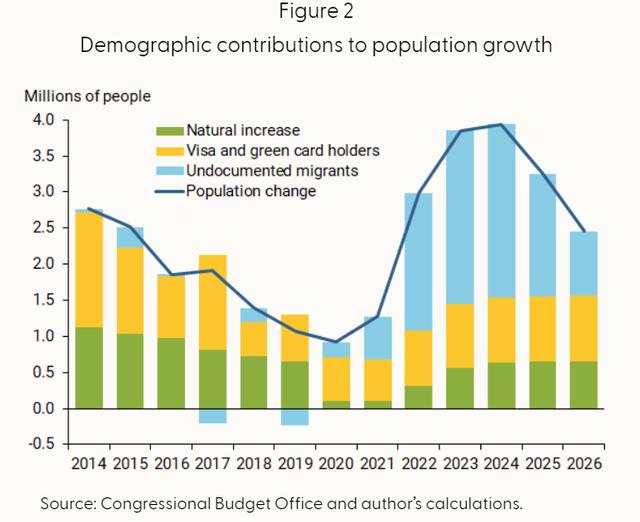

下图演示了CBO对美国整体人口增长的预测(深蓝色线),并将其细分为自然增长,定义为扣除死亡人数的国内出生人数(绿色条)和两个净国际移民(netinternationalmigration,NIM)组成部分:签证和绿卡持有人(黄色条)和无证移民(浅蓝色条)。

从上图中可以看到,自2022年以后,美国净流入移民主要是非法移民。非法移民在劳动力市场统计中有一个特点,就是一般只计入单位端统计,而不计入居民端统计,这是因为非法移民并不在居民调查的样本中。

随着非法移民源源不断的进入就业市场,有助于降低职位空缺率,但是由于非法移民中的失业不计入失业率统计,所以失业率统计中并没有体现。这就表现为贝弗里奇曲线的垂直下行。

当非法移民的影响渐渐减弱,叠加美国劳动力市场的供需缺口逐渐收敛,劳动力市场达到均衡状态。贝弗里奇曲线恢复正常化,回应上文就是难以兼得降通胀和稳就业。

三、后续影响

从大类资产的表现来看,根据历史经验,美联储首次降息后,美联储降息直接传导至短端利率,整体收益率曲线往往趋势向下;美元指数的走势并没有一致的规律,与降息没有绝对的关联;美股可能在首次降息回落,但降息一段时间后通常重新上涨;黄金在降息前上涨的概率较大,但降息后的走势不确定。

但显然,美联储降息并不是影响大类资产走势的唯一因素,甚至不是最重要的因素。大类资产走势还受到经济基本面和通胀的影响。笔者在此要提示通胀可能不会太快回落的潜在风险。

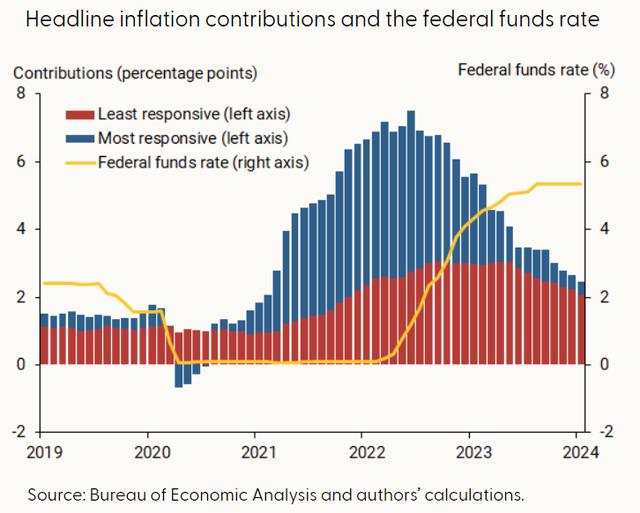

首先,不同的商品和服务分项,对利率的敏感度不同。根据美联储的近期研究(HowQuicklyDoPricesRespondtoMonetaryPolicy?,FederalResearchBankofSanFrancisco),对利率高敏感的分项,价格已经明显的回落,剩下的都是对利率不太敏感的分项,这也意味着未来整体物价的回落可能更慢。

其次,财政政策对通胀有非常显著的影响,尤其是减税对通胀有显著的抬升作用。目前两党的总统候选人都提出了不同层面的减税方案,这可能蕴含着美国通胀的上行风险。

美联储本次降息后,10年期美债收益率不下反上,也蕴含着对未来通胀的担忧。

从对国内影响看,美联储开启降息周期,有望进一步减轻外汇流出压力,并打开国内货币政策空间。对国内资金面利好,利好债券收益率下行,对A股影响偏中性,美联储预防式降息短期有助于改善A股流动性,但是中长期走势还是取决于国内经济基本面和调控政策。

从行业板块看,“美联储降息+软着陆”的组合,利好对外负债较多的行业,以及出口板块。

而在美联储降息的同时,中美经济工作组在京举行第五次会议,中美双方经济相关部门基本上都参会,其中现任美联储国际金融部门主任贝丝·安妮·威尔逊也出现在会上。在美联储货币政策转向的关键时间点,中美保持经济领域的密切沟通,有助于中美货币政策的及时沟通和协调,减轻美联储货币政策对中国的外溢效应,维护中国经济和资本市场的稳定运行。