【国金农业刘宸倩|周专题】商品猪价格持续调整 关注二育情绪变化

(来源:市场投研资讯)

■投资逻辑

行情回顾:

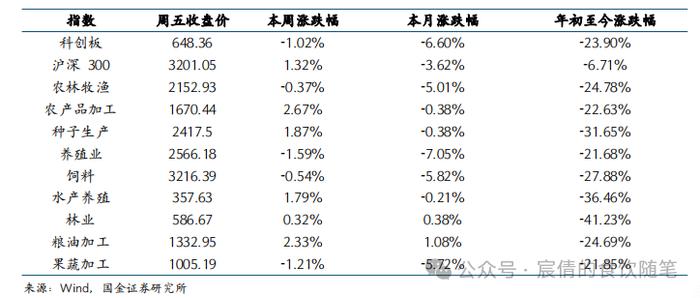

本周(2024.9.16-2024.9.22)农林牧渔(申万)指数收于2152.93点(-0.37%),沪深300指数收于3201.05点(+1.32%),深证综指收于1494.66点(+1.25%),上证综指收于27036.81点(+1.21%),科创板收于648.36点(-1.02%)。

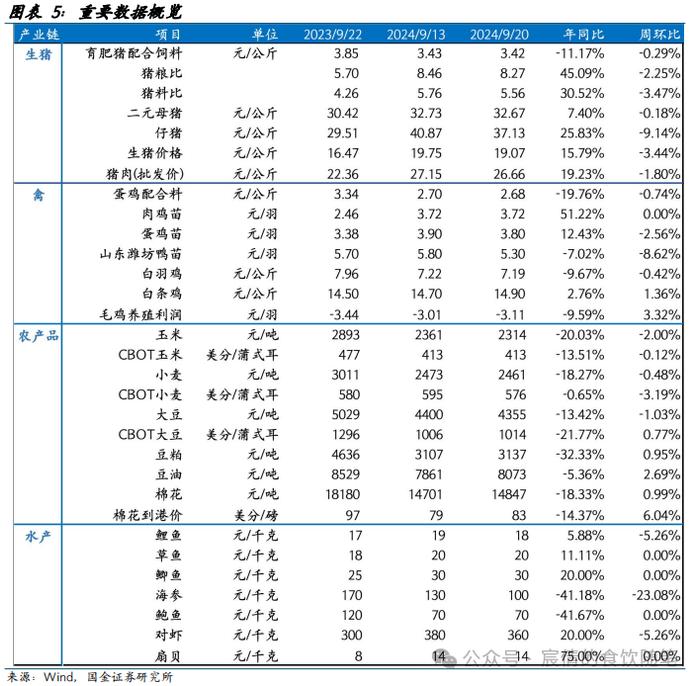

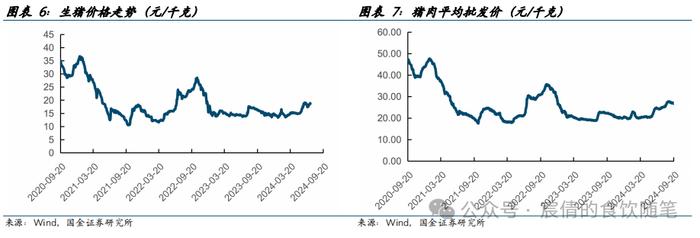

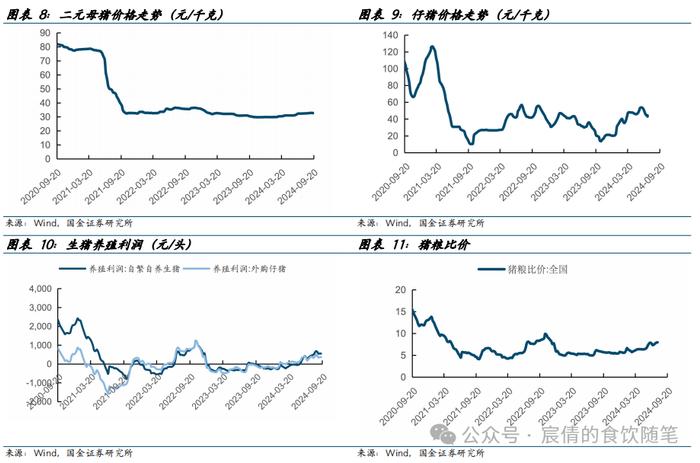

生猪养殖:

根据涌益咨询,截至9月20日,全国商品猪价格为19.07元/公斤,周环比-3.44%;15公斤仔猪价格为557元/头,较上周环比-56元/头;本周生猪出栏均重为125.48公斤/头,较上周+0.01公斤/头。生猪养殖利润方面,周外购仔猪养殖利润为284.31元/头,盈利周环比-80.35元/头;自繁自养养殖利润为463.56/头,盈利周环比-84.74元/头。消费端承接有限,生猪价格持续下跌。今年生猪需求表现较为平淡,节后下游补库需求较弱叠加压栏肥猪出栏积极性增加导致猪价持续调整,北方整体生猪价格调整幅度大于南方。国庆节前的出栏窗口使得整体供给压力偏大,在猪价持续偏弱的背景下,二次育肥入场保持谨慎,目前仅有零星二次育肥入场,对猪价承接力度有限;下周进入国庆节备货阶段,预计备货对生猪价格存在支撑,但是短时猪价受情绪扰动较为明显,预计整体依旧处于震荡调整阶段。近期生猪消费较为平淡,随着气温的下降和节假日驱动的消费旺季的到来,预计猪价仍有较好的表现。生猪价格自年初以来趋势持续上行,Q2头部养殖企业已经实现较好盈利,随着消费旺季的到来,生猪供需缺口有望进一步放大,而生猪价格与养殖成本的剪刀差持续放大或使得头部企业盈利进一步增厚,我们看好下半年生猪养殖企业的盈利表现。目前行业内有能力大量补充产能的主体较少,在行业高负债和低猪价预期的背景下,行业盈利的第一时间并无充沛现金补充产能,预计产能在低位会维持较长时间,从而拉长本轮周期持续的时间。随着周期持续上行,养殖企业业绩有望逐步兑现。经历了一段时间的调整,目前生猪养殖企业估值重回底部区间,建议优选成本端控制优秀且能持续扩张的优质企业。重点关注:牧原股份、温氏股份、巨星农牧等。

种植产业链:

玉米、大豆等农产品在丰产预期下价格出现调整,但是整体生产仍有可能受极端天气等不确定性因素影响,建议持续关注天气对农业生产可能造成的潜在影响。在全球极端天气频发、地缘政治震荡的格局下,粮食价格波动幅度加剧,粮食安全成为我国重要的议题。在加强国内粮食安全的背景下,转基因种子商业化落地持续推进,转基因种子较传统种子或能销售出较高溢价,从而带动龙头种子企业量利齐升,我们建议关注具有先发优势和核心育种优势的龙头种企。

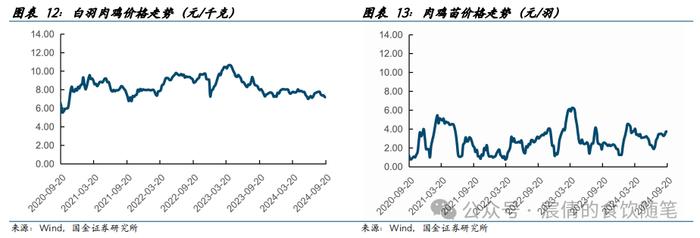

禽类养殖:

本周主产区白羽鸡平均价为7.19元/千克,较上周环比-0.42%;白条鸡平均价为14.90元/公斤,较上周环比+1.36%。父母代种鸡及毛鸡养殖利润方面,截至9月20日,父母代种鸡养殖利润为1.02元/羽,较上周不变;毛鸡养殖利润为-3.11元/羽,周环比-3.32%。四季度为毛鸡传统消费旺季,在旺季预期下鸡苗补栏积极性提升带动鸡苗价格上涨,而偏弱的消费端使得毛鸡价格表现较为平淡。目前海外引种预期趋于稳定,虽然海外供给偏紧,但是国内种鸡供给逐步增加,整体供给端依旧处于相对高位。黄羽鸡目前在产父母代存栏处在2018年以来的低位,年后黄鸡价格的走低使得行业去产能再次进行;近期黄羽鸡价格出现较多调整,主要系下游需求偏弱导致,预计随着消费端的逐步好转,黄鸡价格有望跟随猪价回暖,行业可以取得较好盈利。

转基因玉米推广进程延后/动物疫病爆发/产品价格波动。

一、重点板块观点

1.1生猪养殖:猪价持续走弱,看好猪价旺季表现

根据涌益咨询,截至9月20日,全国商品猪价格为19.07元/公斤,周环比-3.44%;15公斤仔猪价格为557元/头,较上周环比-56元/头;本周生猪出栏均重为125.48公斤/头,较上周+0.01公斤/头。生猪养殖利润方面,周外购仔猪养殖利润为284.31元/头,盈利周环比-80.35元/头;自繁自养养殖利润为463.56/头,盈利周环比-84.74元/头。

消费端承接有限,生猪价格持续下跌。今年生猪需求表现较为平淡,节后下游补库需求较弱叠加压栏肥猪出栏积极性增加导致猪价持续调整,北方整体生猪价格调整幅度大于南方。国庆节前的出栏窗口使得整体供给压力偏大,在猪价持续偏弱的背景下,二次育肥入场保持谨慎,目前仅有零星二次育肥入场,对猪价承接力度有限;下周进入国庆节备货阶段,预计备货对生猪价格存在支撑,但是短时猪价受情绪扰动较为明显,预计整体依旧处于震荡调整阶段。

生猪价格自年初以来趋势持续上行,Q2头部养殖企业已经实现较好盈利,随着消费旺季的到来,生猪供需缺口有望进一步放大,而生猪价格与养殖成本的剪刀差持续放大或使得头部企业盈利进一步增厚,我们看好下半年生猪养殖企业的盈利表现。目前行业内有能力大量补充产能的主体较少,在行业高负债和低猪价预期的背景下,行业盈利的第一时间并无充沛现金补充产能,预计产能在低位会维持较长时间,从而拉长本轮周期持续的时间。随着周期持续上行,养殖企业业绩有望逐步兑现。经历了一段时间的调整,目前生猪养殖企业估值重回底部区间,建议优选成本端控制优秀且能持续扩张的优质企业。重点关注:牧原股份:成本控制行业领先。巨星农牧:出栏增速高,养殖成本优秀。温氏股份:资金储备充足,猪鸡共振。建议关注:华统股份、唐人神、新五丰、京基智农等。

1.2种植产业链:粮食生产重中之重,重视种业振兴

今年粮食价格趋势调整,玉米价格的持续回落导致玉米种子销售承压,但是头部企业的优秀品种依旧实现较好的表现;此外,我国龙头企业积极尝试海外业务,优质种子出海销售量有望持续增长。在全球极端天气频发、地缘政治震荡的格局下,粮食价格波动幅度加剧,粮食安全成为我国重要的议题。在加强国内粮食安全的背景下,转基因种子商业化落地持续推进,转基因种子较传统种子或能销售出较高溢价,从而带动龙头种子企业量利齐升,我们建议关注具有先发优势和核心育种优势的龙头种企。建议关注:隆平高科:水稻与玉米种子龙头,参股公司转基因技术领先;大北农:转基因性状储备丰富;登海种业:玉米种子有望实现量价齐升。

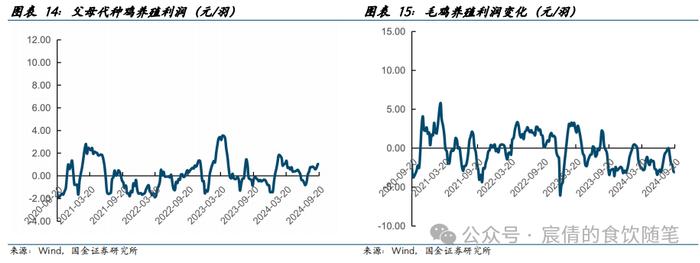

1.3禽类养殖:巴西禽流感影响进口,静待供给端传导

本周主产区白羽鸡平均价为7.19元/千克,较上周环比-0.42%;白条鸡平均价为14.90元/公斤,较上周环比+1.36%。父母代种鸡及毛鸡养殖利润方面,截至9月20日,父母代种鸡养殖利润为1.02元/羽,较上周不变;毛鸡养殖利润为-3.11元/羽,周环比-3.32%。

四季度为毛鸡传统消费旺季,在旺季预期下鸡苗补栏积极性提升带动鸡苗价格上涨,而偏弱的消费端使得毛鸡价格表现较为平淡。目前海外引种预期趋于稳定,虽然前期存在供给缺口且海外供给偏紧,但是国内种鸡供给逐步增加,整体供给端依旧处于相对高位,白羽鸡产能缺口的体现或出现延后。近期黄羽鸡价格出现较多调整,主要系下游需求偏弱导致,预计随着消费端的逐步好转,黄鸡价格有望跟随猪价回暖,行业可以取得较好盈利。建议关注:圣农发展:具有差异化竞争优势的全产业链发展龙头;益生股份;民和股份;仙坛股份;立华股份;湘佳股份等。

二、本周行情回顾

本周(2024.9.16-2024.9.22)农林牧渔(申万)指数收于2152.93点(-0.37%),沪深300指数收于3201.05点(+1.32%),深证综指收于1494.66点(+1.25%),上证综指收于27036.81点(+1.21%),科创板收于648.36点(-1.02%)。

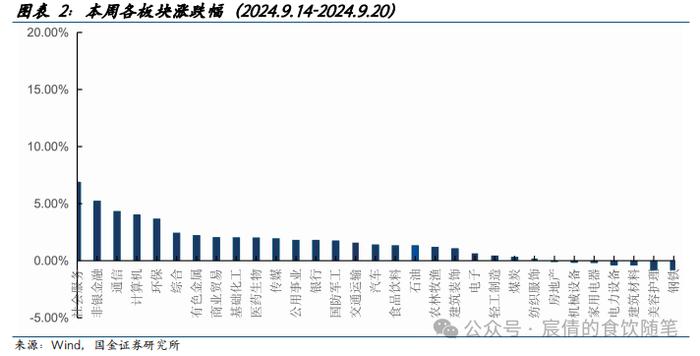

从一级行业涨跌幅来看,本周排名前三的有社会服务(+6.86%)、非银金融(+5.21%)、通信(+4.30%)。农林牧渔(+1.17%)排名第19。

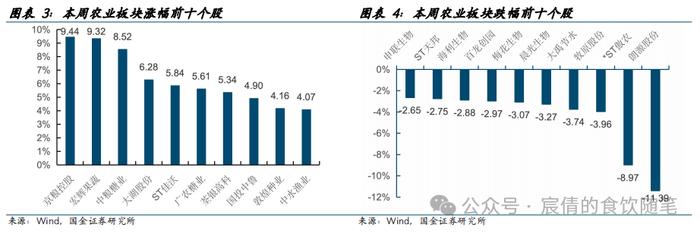

个股表现方面,本周涨幅排名居前的京粮控股(+9.44%)、宏辉蔬果(+9.32%)、中粮糖业(+8.52%)等;跌幅排名居前的有朗源股份(-11.39%)、*ST傲农(-8.97%)、牧原股份(-3.96%)等。

三、农产品价格跟踪

3.1生猪产品价格追踪

截至9月20日,全国商品猪价格为19.07元/公斤,周环比-3.44%;15公斤仔猪价格为557元/头,较上周环比-56元/头;本周生猪出栏均重为125.48公斤/头,较上周+0.01公斤/头。生猪养殖利润方面,周外购仔猪养殖利润为284.31元/头,盈利周环比-80.35元/头;自繁自养养殖利润为463.56/头,盈利周环比-84.74元/头。

3.2禽类产品价格追踪

本周主产区白羽鸡平均价为7.19元/千克,较上周环比-0.42%;白条鸡平均价为14.90元/公斤,较上周环比+1.36%。

父母代种鸡及毛鸡养殖利润方面,截至9月20日,父母代种鸡养殖利润为1.02元/羽,较上周不变;毛鸡养殖利润为-3.11元/羽,周环比-3.32%。

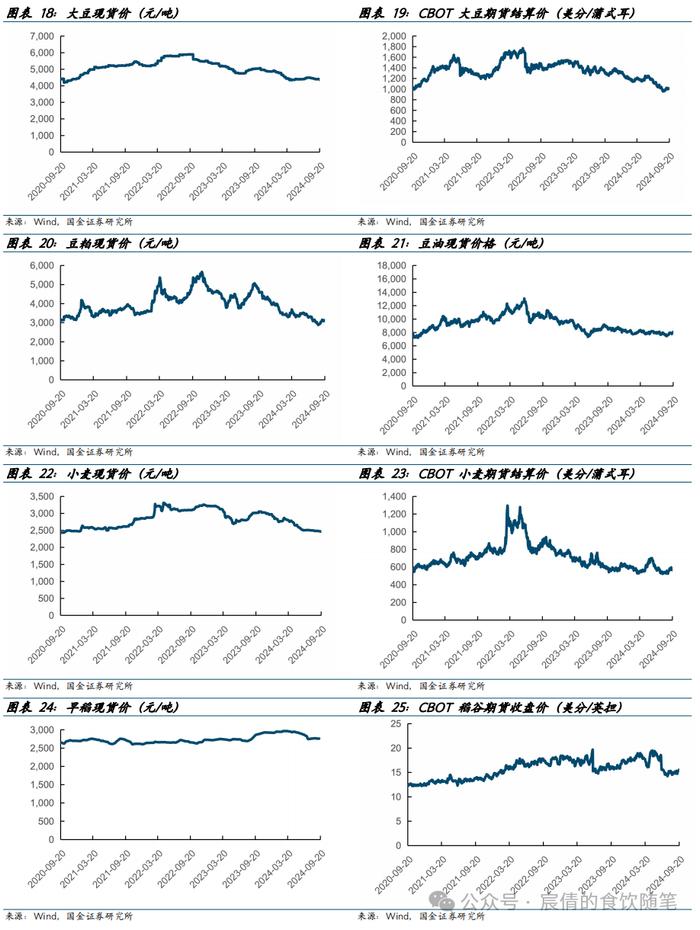

3.3粮食价格追踪

粮食价格方面,截至9月20日,国内玉米现货价为2250.00元/吨,较上周环比-1.62%;截至9月20日,CBOT玉米期货价格401.75美分/蒲式耳,较上周环比-2.78%。

截至9月20日,国内大豆现货价为4354.74元/吨,较上周环比-1.03;截至9月20日,CBOT大豆期货价格为1012.00美分/蒲式耳,较上周环比+0.57%。

截至9月20日,国内豆粕现货价3122.00元/吨,较上周环比+0.97%;截至9月20日,豆油现货价格为8072.63元/吨,较上周环比+2.43%。

截至9月20日,国内小麦现货价2460.94元/吨,较上周环比-0.39%;截至9月20日,CBOT小麦期货价格为568.50美分/蒲式耳,较上周环比-4.41%。

截至9月13日,国内早稻现货价为2758.00元/吨,较上周环比不变;截至9月20日,CBOT稻谷期货价格为15.56美分/英担,较上周环比+1.90%。

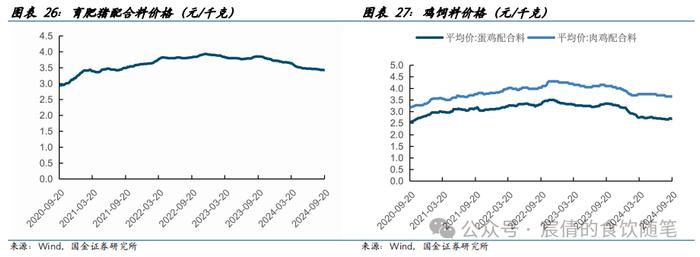

3.4饲料数据追踪

截至2024年9月20日,育肥猪配合料价格为3.43元/千克,较上周不变;肉禽料价格为3.42元/千克,较上周环比-0.29%。

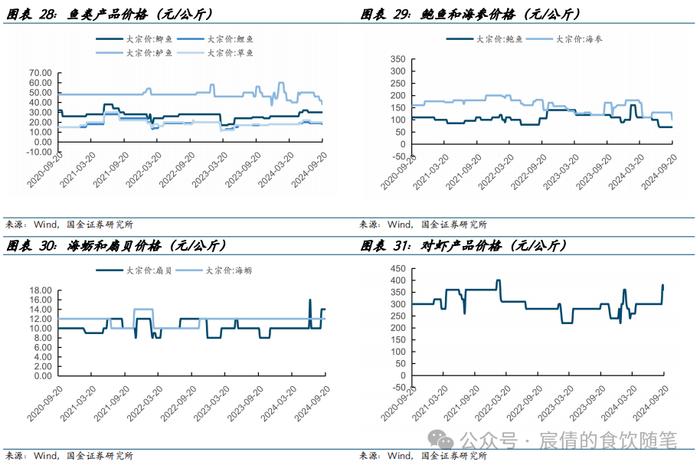

3.5水产品价格追踪

水产价格方面,截至9月20日,草鱼/鲈鱼/鲫鱼/鲤鱼分别为20/38/30/18元/千克,其中,草鱼、鲫鱼价格较上周不变;鲈鱼价格较上周环比-9.52%;鲤鱼价格较上周环比-5.26%。扇贝价格为14元/千克,较上周不变。海蛎价格为12元/千克,较上周环比不变。对虾价格360元/千克,较上周环比-5.26%。鲍鱼价格70元/千克,较上周不变。海参价格100元/千克,较上周环比-23.08%。

四、一周新闻速览

4.1公司公告

【大禹节水】

2024年9月20日,大禹节水发布关于对外担保进展公告宣布:与广发银行股份有限公司天津分行签订《最高额保证合同》,为公司全资子公司甘肃大禹节水集团水利水电工程有限责任公司,在广发银行天津分行授信提供连带责任保证担保,担保金额不超过9,000万元,担保期限2年;与广发银行天津分行签订《最高额保证合同》,为全资孙公司大禹农村环境基础设施运营服务有限公司,在广发银行天津分行授信提供连带责任保证担保,担保金额不超过1,000万元,担保期限1年。

【百龙创园】

2024年9月20日,百龙创园发布向不特定对象发行可转换公司债券预案,拟发行的可转债募集资金总额不超过人民币78,000.00万元(含本数),本次发行的可转债每张面值为人民币100元,按面值发行,存续期限为自发行之日起6年,每年付息一次。

4.2行业要闻:

2024年9月20日,农业农村部、生态环境部联合发布《中国渔业生态环境状况公报(2023)》,公布2023年中国渔业水域水质、沉积物、生物等18项指标的生态环境监测情况。监测结果显示,中国渔业水域生态环境状况稳中趋好,氮磷污染压力依然存在。检测结果表明,2023年海洋重要渔业水域和国家级水产种质资源保护区(海洋)水体中主要超标因子为无机氮,内陆重要渔业水域和国家级水产种质资源保护区(内陆)中主要超标因子为总氮和总磷,渔业水域氮磷污染的压力依然存在。

转基因玉米推广进程延后——转基因推进需要政策推动;

动物疫病爆发——动物疫病爆发将使养殖行业大额亏损;

产品价格波动——农产品价格大幅波动使得盈利受到影响。

证券研究报告:《商品猪价格持续调整关注二育情绪变化》

对外发布时间:2024年9月22日

报告发布机构:国金证券股份有限公司

证券分析师:刘宸倩

SAC执业编号:S1130519110005

邮箱:liuchenqian@gjzq.com.cn