牛市来了?该投点啥?

A股涨得让人“头晕目眩”!

9月24日至9月30日一周的时间里,牛市“旗手”证券大涨近40%,白酒,医疗服务,软件开发等行业相继爆发,涨幅均在30%以上。

此情此景,不少人直呼:“牛市来了?”这个时候,该投点啥呢?

读史可以明智,知古可以鉴今。我们先来看看历史上A股牛市中,哪些资产的表现更佳。

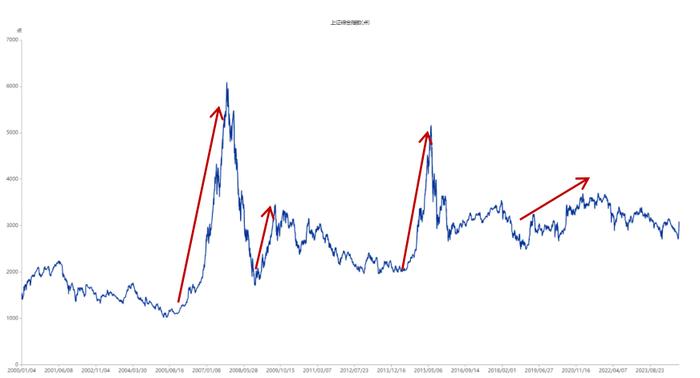

牛市的特点:赚钱效应强,指数涨、大部分股票上涨、场外资金进场。从2000年开始算起,A股共有4轮持续时间长、赚钱效应好的牛市行情:

2000年1月1日至2024年9月30日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

一、2005-2007年,

史诗级6倍涨幅大牛市,周期和金融板块占优

2005年6月6日是A股历史上重要一日,上证指数历史重要阶段低点锁定在998.23点,自此开启了大约2年6倍大牛行情。

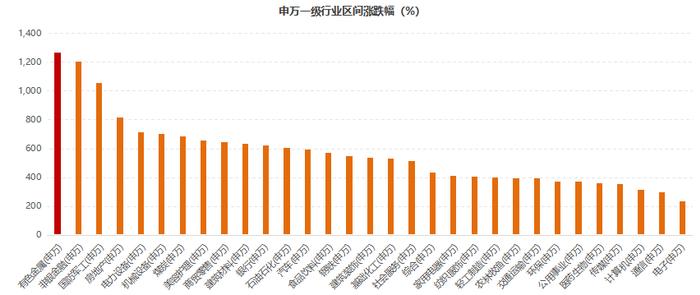

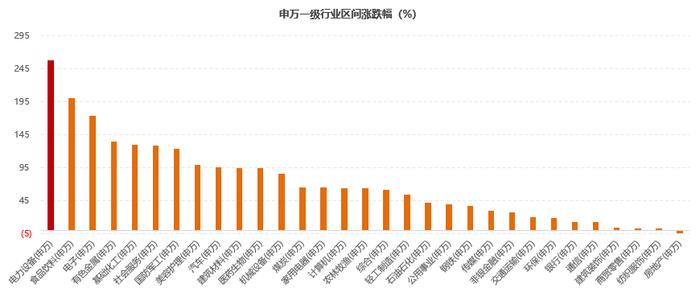

下图为申万一级行业在本轮牛市表现。从前十大涨幅行业属性看,有色、房地产、煤炭、商贸零售等属周期类,非银金融、银行等属金融类。本轮牛市中最大受益群体还是周期类和金融类板块。

这和当时的宏观经济环境和政策发力的方向有关:2001年中国加入WTO,经济快速增长,工业化和城镇化加速推进。金融行业受益于经济的快速发展,企业贷款需求增加、金融业务不断拓展,银行等金融机构盈利能力大幅提升。房地产行业在城镇化进程中,住房需求旺盛,房地产企业业绩增长强劲。同时,资源类企业如煤炭、钢铁、有色金属等,随着经济的高速发展,对资源的需求大增,资源价格上涨,企业利润丰厚。叠加国有股权分置改革,资金池倾向流入股市,顺周期的板块表现相对占优。

图2:2005年-2007年牛市中申万一级行业涨跌幅

统计区间:2005年6月6日至2007年10月16日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

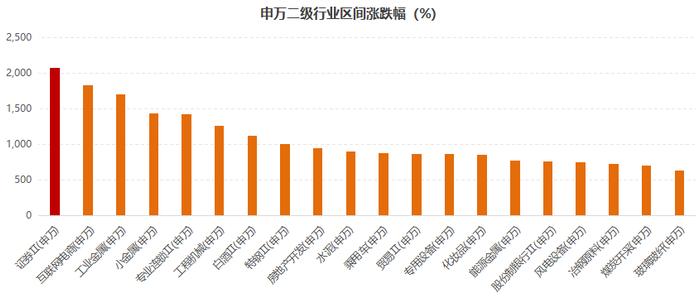

如果我们再看下申万二级行业在这期间的收益率,可以看到:证券行业的涨幅超过了20倍,工业金属和小金属涨幅也超过了10倍,进一步说明本轮牛市中周期类和金融类的表现非常亮眼!

图3:2005年-2007年牛市中申万二级行业涨幅Top20

统计区间:2005年6月6日至2007年10月16日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

二.2008-2009年,

政策指引下,顺周期和消费类表现较好

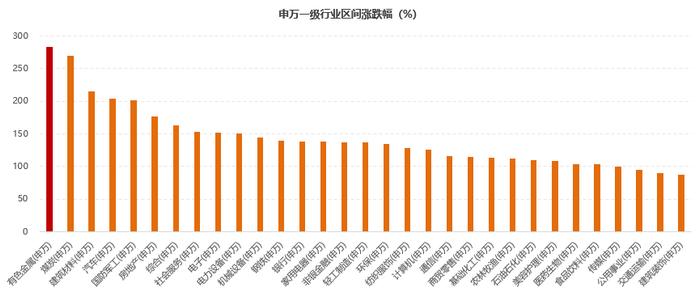

2008年全球金融危机后,国家投入四万亿资金刺激经济,伴随着十大产业振兴规划,A股市场掀起了新一轮大牛市。

以高铁为代表的基础设施建设是当初政策发力的一个重要方向;此外,随着家电和汽车下乡补贴等政策的推出,进一步起到拉动内需,促进消费,提振经济的作用。因此,本轮牛市中顺周期类的有色,煤炭,房地产行业,消费类的汽车行业表现较好。

图4:2008年-2009年牛市中申万一级行业涨跌幅

统计区间:2008年10月28日至2009年8月4日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

三、2014-2015年,

从成长牛转为价值牛,再到整体牛市

2013年以来,市场开始重视新兴产业,加上政府支持其快速发展,国内新兴产业投资高速增长,上市公司加快兼并做大做强,TMT板块中的互联网、传媒、通信等细分领域的企业,凭借创新的商业模式和技术应用,获得了高速的发展机会。

图5:政策+杠杆驱动了2014-2015年A股牛市

统计区间:2013年1月4日至2016年12月31日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

从2013年2月下旬开始,创业板指走出一波持续到2014年2月份91%涨幅的独立牛市行情,同期沪深300和上证综指高点回落,跌幅分别近20%和14%。

转型、政策和技术进步驱动了2013年创业板成长风格独立走牛。政策面上,产业政策偏向支持发展新兴产业,并购重组政策不断放松,股票市场为上市公司转型提供了并购重组的机会。

复盘本轮牛市中创业板中涨幅居前的个股,大多有以下共性:行业龙头公司、业绩高增长、预计有与并购相关的预期、国家政策支持。

流动性利好价值股走牛,货币政策全面宽松,增量资金推动市场全面上涨。2014年上半年宏观经济继续面临压力,央行货币政策从定向宽松转向全面宽松。从2014年11月开始至2016年3月止,央行总共4次下调存款准备金率,6次下调人民币存贷款基准利率,同时4次对符合标准的银行和金融机构进行额外的定向降准和下调基准利率。市场全面宽松,降低无风险利率,宏观流动性逐渐宽松背景下产业资本和个人投资者入市,两融、场外配资加速入场,增量资金推动市场上涨。2014年7月,政府宣布沪港通11月开通,海外资金入市预期增强。

图6:2013-2015年,市场风格从成长牛转为价值牛,再到整体牛

统计区间:2011年1月4日至2016年12月31日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

四.2019-2021年结构性牛市,

消费,医药,科技等核心资产轮番上涨

2019年后国内传统经济增长动能持续加速,消费升级逻辑演绎,长坡厚雪的白酒医药崛起。在贸易战的背景下,科技板块则与宏观经济层面的产业升级、智能制造、自主可控等长期大趋势相契合,以中国制造向中国创造的转变为核心,围绕国产替代、产业升级,以芯片、军工等为代表的科技细分领域表现突出。进入2021年,“双碳”政策下,国内新能源汽车企业技术不断进步,市场份额逐步扩大,新能源产业也走出轰轰烈烈的牛市行情。

图7:2019-2021年结构性牛市

统计区间:2019年1月1日至2021年12月31日

备注:指数过往表现不代表未来,指数业绩不代表基金投资组合业绩,不作为基金投资组合业绩表现的保证或承诺。

小结

历史数据来看,每次领涨的行业和核心资产不尽相同,这主要是受到当时宏观经济背景,政策导向和产业趋势的影响,因此不能简单的通过之前几轮牛市的表现来缘木求鱼。放眼未来,在全球供应链割裂的背景下,基于宏观局势和政策导向推测,新质生产力、高端制造、人工智能等或许会是重要的投资线索。

(文章来源:东方财富研究中心)

(原标题:牛市来了?该投点啥?)

(责任编辑:126)