涨得多就是好的投资吗?不,能保住收益的才是

在开始今天的文章之前,基长想要做一个(扎心的)小调研:

今年以来,大家的基金投资收益率有多少?

有没有达到自己年初时设下的预期收益率?

根据基长身边亲朋好友的反馈,今年大部分基民的投资战绩都不怎么好。

要么还在等解套;

要么即使是赚了钱,也仅仅是小赚,距离年初的目标收益率还有很长一段距离。

细细回顾,其实也不是没有赚过大钱的时候,但每每账户收益要准备上一个新台阶了,市场猝不及防来一个调整,收益马上又回吐了。

经历多了之后,有小伙伴发现事情有点不太对:

要是说最后能够拿到更高的收益,这种心惊胆战的高波动忍忍也就算了,但是怎么最后算下来,一涨一跌,好像没赚到什么钱?

朋友,基长可以告诉你,这并不是你的错觉。

绝大部分投资者都会犯的投资误区

我们先来做一道选择题

假设现在有两款产品

A:先涨50%,再跌25%

B:稳步上涨15%

你会选哪一款产品?

很多投资者凭直觉会认为A的回报更高:先涨50%再跌25%,最后收益不就是25%吗?远比B的收益率高得多啊。

但事实真的是这样吗?

基长跟大家简单算一笔账

如果是投入1万元本金,那购买基金A最终的资产为:10000*(1+50%)*(1-25%)=11250元;

而投资基金B的最终所得则是10000*(1+15%)=11500元。

答案却是基金B的回报更胜一筹!

结果是不是出人意料?

巴菲特一直在强调,想要成功投资,最重要的三件事是保住本金,但其实很多人都不明白其中的奥义所在。

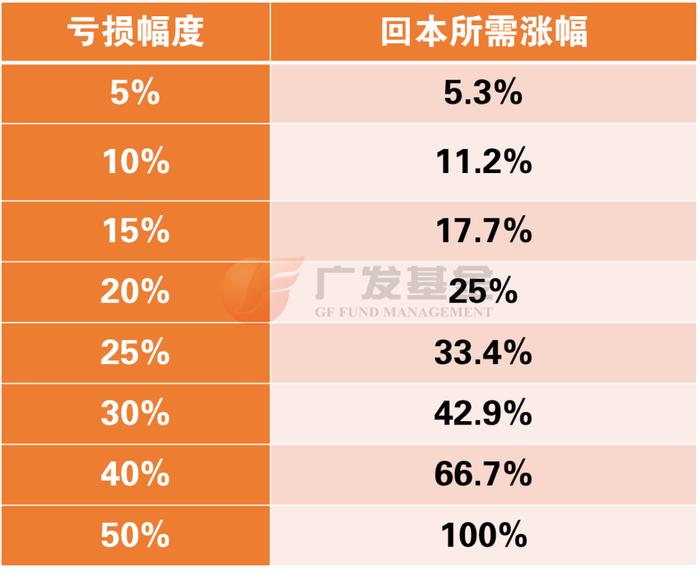

我们来看一下,如果想要弥补亏损的本金,你需要付出多少代价。如果一开始亏损了5%,涨幅达到5.3%才能回本,两者的差距还不是很明显。

但如果是亏损了20%,基金要涨了25%才能回本;如果亏损了50%,回本所需的涨幅高达100%!

所以,在做投资的时候,盲目追求高波动的产品可能不是明智之选。

因为一旦出现一次大亏损,可能你需要很长时间的等待才能拿回本金。

回撤小的产品擅长在长跑中胜出

当我们把时间拉长来看,会更明白“稳健”对投资有多重要。还是同样用一个简单的例子说明:

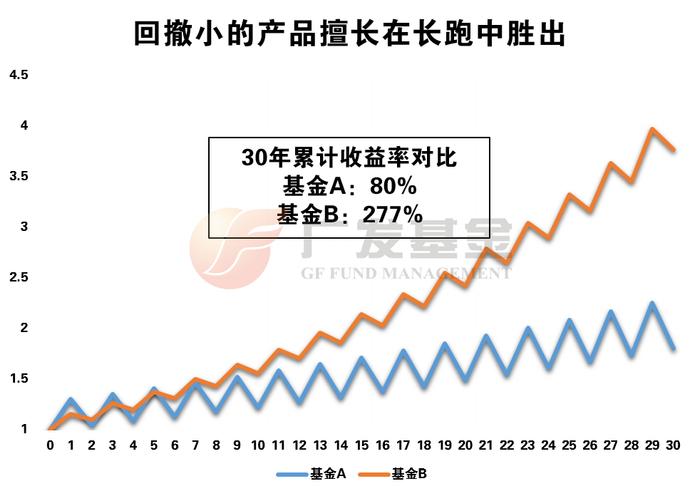

假设现在同时将1万本金投资2只不同风格的基金

基金A:第一年涨30%,第二年跌20%,如此反复

基金B:第一年涨15%,第二年跌5%,……

单纯从收益率上看,2只产品每两年的收益率之和都是10%,好像没什么差别。但前面的例子告诉我们,投资不是加减法、而是乘法的规则。

前5年的时间里,基金A和基金B你追我赶,难分胜负。到了第6年之后,情况开始不一样了。低波动的基金B,虽然看着涨幅不大,但凭借稳扎稳打的一步步积累,不断与基金A拉开差距。

投资30年的时间,稳健型基金B累计收益率达到277%,而波动较大的基金A仅为80%。

所以买基金,业绩好固然重要,但只有走得稳的那个,才能保存好自己的“胜利果实”。

说了这么多,无非想要告诉大家两个结论:

做投资,涨得多固然重要,但跌得少同样不可忽视;

稳健型基金更擅长在长跑中胜出。

如果你是以下类型的投资者,在当下波动明显的市场环境下,不妨可以关注均衡配置的稳健型基金,例如主打稳健的“固收+”基金。

刚接触理财知识的小白,风险承受能力不高,想要入手一款稳健型的理财产品;

没时间没精力进行短线操作的上班族,希望自己的财富能够实现稳健地保值增值;

普通基民,想要在当前震荡行情下布局一款波动较小的产品;

资深投资者,已经配置了较多高风险的产品,想要降低投资组合的波动性。