供强需弱,5月铝锭社会库存再现“累库”

【导语】2024年5月,铝锭社会库存呈现由去化到累库的走势。月内高铝价对需求抑制作用难减,下游规模加工厂需求平稳,中小型需求偏差,社会库存仍处于去年同期高位水平。后市云南继续复产,产能产量稳步攀升,而需求端逐渐向消费淡季过渡,预计6月铝锭社会库存或将增加。

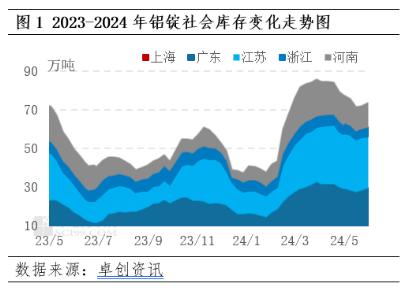

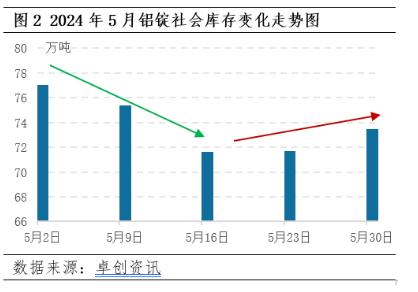

5月中上旬,铝锭社会库存延续4月去库节奏,而进入到下旬,库存逐渐累积。据卓创资讯监测,截至5月30日,国内现货铝锭库存为73.5万吨,较4月30日累计减少3.9万吨,减幅为5.04%,较去年同期增加23.9万吨,增幅为48.19%。其中上海地区减少1.4万吨至2.8万吨、广东地区增加1.8万吨至26.5万吨、江苏地区减少1.3万吨至26.8万吨、浙江地区减少0.2万吨至4.9万吨、河南地区减少2.8万吨至12.5万吨。(此处库存指国内主要地区沪、粤、苏、浙、豫五地库存,统计周期是每周四)铝锭库存呈现此种走势与5月铝锭产量增加及高铝价下需求偏弱息息相关,具体来看:

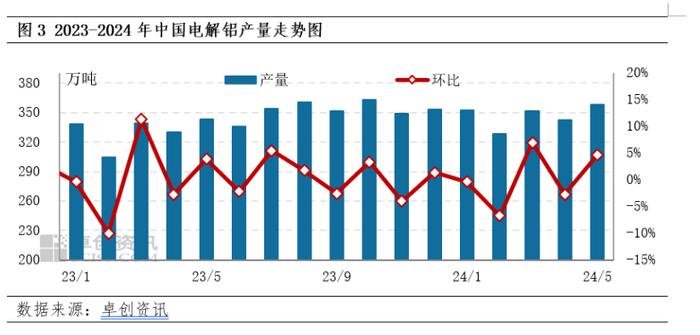

云南复产继续推进,5月电解铝产量增加

产能方面:当前电解铝行业利润良好,并主要集中在上游,加之今年云南地区西电东送电力较去年下降10%左右,电力供应相对充裕,该地区复产也较往年提前。卓创资讯监测数据显示,2024年5月国内铝冶炼企业建成产能4477.3万吨,运行产能4217.9万吨,产能运行率为94.21%,运行水平较上月提高1.24个百分点。期内云南地区20余万吨产能完成复产,四川、贵州因技改部分产能受到影响,其余主要产能运行良好。

产量方面:卓创资讯监测数据显示,2024年5月份全国电解铝冶炼企业总产量为358.23万吨,较上月增加16.11万吨,增幅为4.71%;较去年同期增加15.24万吨,增幅为4.44%。其中产量增量主要来自云南当前已复产的产能。

进口窗口关闭,但原铝进口量维持在20万吨以上

3月以来,铝价呈现持续攀升并高位偏强震荡的走势,价格重心不断上移,而进口原铝亏损已超1500元/吨以上。据中华人民共和国海关总署数据显示,4月我国原铝进口量为21.85万吨,环比减少12.38%,同比增加119.17%。4月原铝进口量虽环比减少,但仍维持在20万吨以上高位水平;2023年底中国与东欧某国签订了每月10万吨的长单,并且不受进口窗口的影响,这为我国原铝进口的稳定性提供了一定保障。

高铝价背景下,下游观望为主,接货意愿降低

5月铝价震荡走强,一度高达21700元/吨,刷新2022年4月中旬以来高位。行业里,上游铝冶炼企业利润丰厚,与此同时,下游却望而却步。就不同企业来看,规模加工厂订单表现稳定,中小型加工厂订单表现欠佳,整体开工率稳中有降。就下游产品来看,铝板带箔卷领域需求稳步发展,型材类领域需求略差,特别是建筑型材类企业需求不佳。5月中上旬铝价高位震荡,下游采购意愿仍存,下旬铝价冲至近两年新高位,下游畏高价谨慎采购,维持刚需接货,铝锭社会库存由去库转为累库,并一直高于去年同期水平。

就主要终端消费领域房地产和汽车来看,据卓创资讯监测数据显示,2024年1-4月房地产市场用铝量为596.98万吨,较去年同期减少4.56%;2024年4月份,国内汽车市场用铝量为33.21万吨,环比下滑8.47%,同比提升19.74%。终端需求降温,并有向消费淡季过渡之势。

综上所述,5月铝市供应环比增加,而需求逐渐转弱,供需博弈下,铝锭社会库存由去库转向累库阶段。

后市展望:供应增加而需求弱势,6月铝锭库存或累库

预计6月铝锭库存或延续当前累库阶段。后市来看,第一,在当前电解铝利润良好的背景下,加之云南丰水期即将来临,该地区相关复产企业或加快后续复产步伐,预计产能产量继续增加;原铝进口量或仍在20万吨左右,铝锭总供应量增加。第二,国内外宏观环境较为宽松,叠加国内多项地产政策出台,市场投资信心短期或继续向好,部分多头力量仍在场内,预计短期铝价延续高位运行,对下游需求抑制作用仍存。第三,需求逐渐进入传统消费淡季,下游及终端领域对铝锭需求降温。综上所述,预计6月铝锭社会库存逐渐累库。