杰华特上半年增亏 2022上市募22亿中信证券保荐

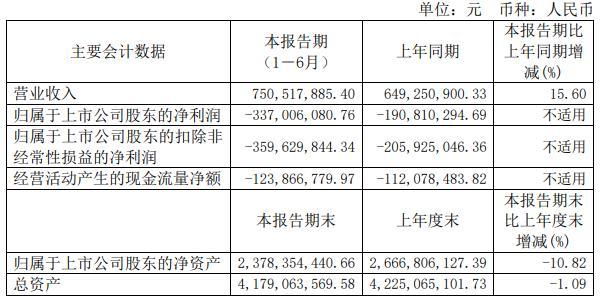

中国经济网北京9月3日讯杰华特(688141.SH)8月31日发布2024年半年度报告显示,2024年上半年,杰华特实现营业收入7.51亿元,同比增长15.60%;归属于上市公司股东的净利润-3.37亿元,上年同期为-1.91亿元;归属于上市公司股东的扣除非经常性损益的净利润-3.60亿元,上年同期为-2.06亿元;经营活动产生的现金流量净额为-1.24亿元,上年同期为-1.12亿元。

2023年,杰华特实现营业收入12.97亿元,同比下降10.43%;实现归属于上市公司股东的净利润-5.31亿元,较上年1.37亿元下降487.44%;实现归属于上市公司股东的扣除非经常性损益的净利润-5.54亿元,较上年9590.37万元下降677.80%;经营活动产生的现金流量净额为-2.91亿元,上年为-8.23亿元。

杰华特于2022年12月23日在上交所科创板上市,公开发行人民币普通股(A股)5,808.00万股,发行价格为38.26元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为金田、杨波。该股目前处于破发状态。

杰华特首次公开发行股票募集资金总额222,214.08万元,募集资金净额为205,468.49万元。该公司实际募资净额比原拟募资多48,373.76万元。据杰华特于2022年12月20日披露的招股说明书,该公司原拟募集资金157,094.73万元,用于高性能电源管理芯片研发及产业化项目、模拟芯片研发及产业化项目、汽车电子芯片研发及产业化项目、先进半导体工艺平台开发项目、补充流动资金。

杰华特首次公开发行股票的发行费用总额为16,745.59万元,其中保荐机构中信证券获得保荐及承销费用13,332.84万元。

杰华特的实际控制人为ZHOUXUNWEI及黄必亮。ZHOUXUNWEI,美国国籍;黄必亮,中国澳门居民。