转债价格中仍隐含着谨慎的预期

中金认为,债市调整、赚钱效应也需要更长时间才能叠加出“有新增资金”的效果——或许在那样的说法到来之前,才是转债真正的黄金时段。

转债价格中仍隐含着谨慎的预期

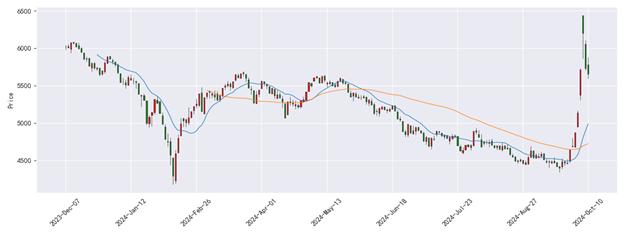

权益市场从逆势演化为难追,令投资者备感疲惫。在8月时我们认为市场的现状与矛盾是:估值已经足够低,但技术趋势弱,一个重要的观察点可能是对短期均线的突破,而事实上的问题是这一次确实突破了,但突破后的行情走得太快难以跟随。但这反而是一种正常或者说“确认”:真正实现突破反转的走势,在刚刚完成突破时,很可能就是向着突破的方向走得很快,投资者很难真的做到“等等回撤再介入”——好的一面就是,这确实构成了技术上的反转突破。因此,我们认为投资者反而不必对趋势是否存在而犹豫不决,当下真正的问题是“介入点”。仍从技术上去看,如下图中证1000指数,突破后主要均线(如20日、60日)都已向上,但乖离率高,我们认为其在未来两周宽幅震荡以等待均线靠近的可能性更大。

图表1:中证1000指数K线图

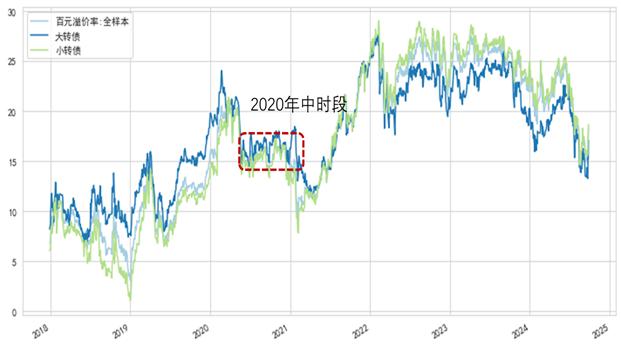

令一部分投资者意外的是,转债估值表现出的冷静。不难看出这种近期并未继续提升估值,我们对此有所预期,详见上期周报。简单理解是,债市调整、赚钱效应也需要更长时间才能叠加出“有新增资金”的效果——或许在那样的说法到来之前,才是转债真正的黄金时段。

图表2:百元溢价率(单位:%)

但实践中,投资者的一个困扰是,沟通比计算更难。比如即便客户能够理解隐含波动率的算法,但现实中少有直接交易波动率的客户,对“隐含着的未来波动率的预期”则更难理解。这里不妨尝试一种改造方式:同样是期权定价公式,不再将波动率作为变量,而是将波动率定格在静态的历史值,转而以股价作为变量,倒算出当前转债价格实际隐含的股价涨跌预期。例如计算出10%,可以理解为转债价格里已经包含了正股上涨10%的预期,是一定程度的透支,反之-10%则是隐含下跌10%的预期,是提前预留的安全垫。

图表3:转债估值所对应的正股隐含收益率

尽管计算过程会十分接近,但对终端客户而言,理解的直观性要好得多。此外,一个隐藏的好处是,无论是对于溢价率几百的“双高券”还是负溢价率的临近赎回品种,我们都可以正常计算出数值。

我们的计算结果如上图,可以看到,平均而言,当前转债仍预留了正股下跌20%左右的安全垫,即便相比8月略高,但仍处于历史上的低位水平。而历史上接近过这个水平的2018年末、2019年7月前后、2021年初,投资者都得到了不错的回报。这里再次提示,转债的好机会并不是去赚估值的钱,而是在估值合理甚至偏低的情况下,赚不对称性的钱。当赚到甚至持续赚估值的钱后,市场会开始论述转债的配置价值,会开始吸引增量资金,也会开始讨论估值能够更高的逻辑,但这本身也都是行情尾声的迹象。

当然,也有的转债就并不只是“冷静”了,我们此前提示了关于高资质高溢价转债的问题,这周成为了现实问题。因为溢价率高距离平价推动就更远,且行情好转前后对这类公司触动小,只要不快速转化为平衡性或者股性品种,这类券也是历史上更早熄火的一批。

我们近期仍建议反其道而行,一个简单的双低+动量(或波动)就能帮投资者找到当前更具博弈价值的品种,可参考本月十大。同样反其道而行,另有两类品种,一是价格可能接近130元,但溢价率很低的品种,历史上可能迅速转化为冲击赎回的标的。二是随着行情回暖,会降低下修博弈的难度如果考虑低价券,可以更多看近期接近下修重新起算日,且下修概率相对更大的品种。

风险

宏观政策超预期,转债个券基本面超预期波动,纯债资产超预期调整

本文作者:中金杨冰,罗凡等,本文来源:中金固定收益研究 ,原文标题:《【中金固收·可转债】转债价格中仍隐含着谨慎的预期》。

杨 冰 分析员SAC执业证书编号:S0080515120002

罗凡分析员SAC执业证书编号:S0080522070003

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。