已开具发票,不确认收入怎么做?

什么时候会开票不确认收入呢?

我们以比较典型的房租收入为例。

甲公司出租自己办公室一间给A公司,合同期间为2023年7月1日到2024年6月30日,合同约定签订之日A公司一次性付清全年房租126000元,甲公司在2023年开了所有发票给a公司。甲公司出租不动产适用简易计税增值税政策。

会计核算

会计核算以会计准则为准,记住,会计核算不是以开票为准,也不是以收钱为准,而是以会计准则为准。会计核算遵循权责发生制,凡是在本期内已经收到和已经发生或应当负担的一切费用,不论其款项是否收到或付出,都作为本期的收入和费用处理;反之,凡不属于本期的收入和费用,即使款项在本期收到或付出,也不应作为本期的收入和费用处理。

《企业会计准则第21号—租赁》第二十六条明确对于经营租赁的租金,出租人应当在租赁期内各个期间按照直线法确认为当期损益;其他方法更为系统合理的,也可以采用其他方法。

通常我们会按照租赁受益期间确认会计收入,那么二哥税税念公司2023和2024应该分别确认收入如下:

2023年确认会计收入(126000/1.05)/12*6=60000

2024年确认会计收入(126000/1.05)/12*6=60000

2023年分录

借:银行存款 126000

贷:其他业务收入-房租收入60000

贷:应交税费-简易计税6000

贷:预收账款 60000

2024年分录

借:预收账款60000

贷:其他业务收入-房租收入60000

有朋友可能会问,为什么增值税税金一次性计入到2023年了?

这个其实就要从增值税的处理来说明一下。

增值税

营改增试点实施办法第四十五条第二款明确纳税人租赁服务采取预收款方式的,其纳税义务发生时间为收到预收款的当天。而且你也开了发票,开票也达到了纳税义务,所以就需要全额确认增值税税金。

所以,从增值税纳税义务时间来看,甲公司在收到房租的时候就产生了增值税纳税义务,应该就收到全部的房租计算缴纳增值税,而不是按照会计准则一样,分摊到各个期间来纳税申报,这个就是增值税收入和会计收入的一个很经典的税会差异。

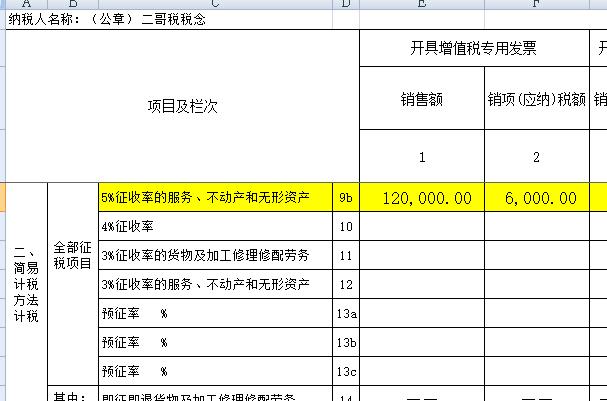

申报表填写如下:

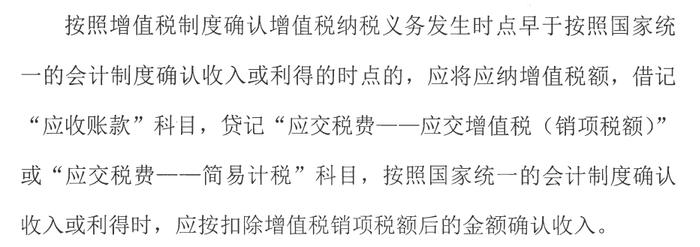

账务处理方面,财会2016年22号也有规定。

所以,会计核算上,因为增值税纳税义务时间都在2023年,所以我们把税金都确认在2023年,2024年确认会计收入时候就直接确认剩下的收入即可,不在确认税金。如文章开头分录所示。

这个时候你会发现,你2023年和2024年的会计收入和增值税申报表的销售额都是不相等的,有一个时间差,2023年会计收入60000,增值税申报表销售收入120000,申报表多了60000,而2024年会计收入60000,增值税申报表销售收入0,申报表少了60000。

其实这都是正常的税会差异,是会计收入确认原则和增值税收入确认时间的差异。

之前有很多朋友说税务局问询他们为什么会计报表收入和增值税申报表上销售额不一致,其实在很多情况下产生这个差异,比如甲公司的这个情况,又比如有视同销售的情况等等。不是说不允许不一致,而是不一致你需要解释差异在哪里。

还有朋友说,你这个搞的复杂的很,我想简单处理,既然都一次性收到租金了,我就确认到2023年会计收入了,增值税我也交不就行了。

说实话,肯定有人这么做,但是从规范性上讲,这样核算的会计数据是失真的,小公司倒是没人管你,你爱咋咋的,只要你没滞后纳税,税务局也不会管你,但是如果是上市公司,那都是要经过审计的,金额不大倒是好说,金额涉及多很可能影响期间会计利润,影响披露的会计信息质量。

所以都是要严格按照一惯性原则确认收入的,不能随意。

企业所得税

企业所得税也有企业所得税收入的确认时间要求,所以你看,学会计真的特别麻烦,不是我们想的那么简单,在收入确认上我们一定要有税会差异的思维。

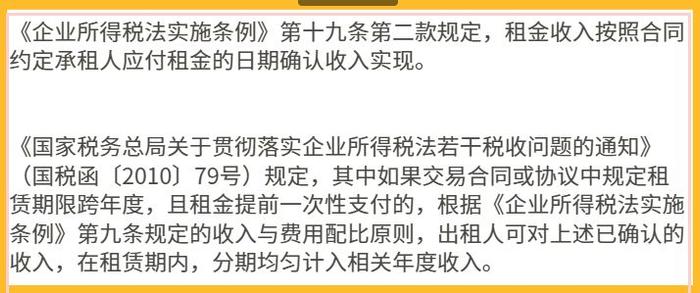

所得税上,甲公司有两种选择,既可以按照所得税法实施条例第十九条规定按照合同约定的承租人应付租金的日期确认收入的实现,直接在2023年度确认12万元所得税收入;也可以按照国税函〔2010〕79号第一条的规定在租赁期内分摊确认。

通常情况下,小编建议直接保持和会计收入确认一致,也就是你会计收入是分期确认,你所得税申报也分期,这样可以避免不必要的税会差异调整。