51%股权悉数清仓,中意财险为何与中石油“分道扬镳”?

转自:金融界

本文源自:每财网

如果进展顺利迎来新受让方,中油资本将全面退出中意财险,两者正式“分道扬镳”,中意财险将失去国资背景。

在保险行业,股东因战略调整而转让部分股权是再正常不过的事情,但“清仓式”全部转让,在业内并不多见,也会引起极大的关注。

近日,拥有中意财产保险有限公司(以下简称“中意财险”)51%股权的第一大股东中国石油集团资本有限责任公司(以下简称“中油资本”),在北京产权交易所正式披露将持有的全部股权进行转让。

这也意味着,如果进展顺利迎来新受让方,中油资本将全面退出中意财险,两者正式“分道扬镳”,中意财险也将失去国资背景。

照理说,成立16年之久的中意财险背靠国资大股东这颗大树的庇护下,应该发展的如鱼得水,但事实并非如此,中意财险之路并非坦途。

从成立之初的“甜蜜牵手”,再到如今的“挥手告别”,两者为何会走到如此地步?未来中意财险又该走向何方?

01

股权变更跌宕下,中油财险一路走来并不易

追本溯源,时间倒回到2007年,彼时国内经济高速发展,新时代下保险行业也铆劲十足,各大头部险企业绩纷纷迎来新增长,可谓“百家争鸣”。

正是乘着保险市场上行的东风,同年,中意财险在中方股东中国石油天然气集团所属的中油财务和外方股东意大利忠利集团强强联合下正式成立,二者持股各50%,这也意味着中国首家合资财产保险公司开始在国内市场展业。

次年12月,中油财务将其所持的50%的股权转让给中石油集团。股权转让后,中石油集团和忠利保险各持有中意财险50%的股份。

2009年4月,两者股权比例开始发生了变化。当年,忠利保险将1%股权转让中石油,其持股比例升至51%,顺利成为中意财险的控股股东。

该股权比例一直维持到了2016年,随着中石油全牌照金融业务平台中油资本被批复成立,当年9月,中石油将其持有的全部51%股权悉数转让给中油资本旗下。因此,中方股东中油资本和外方股东忠利集团各自持有51%、49%的股权结构一直稳固至今。

经过复盘中意财险股权发展之路,不难看出,其可谓含着金钥匙出生,不仅拥有成立1831年,迄今已有190年保险经营经验的老牌外方股东忠利保险的保驾护航,而且还有由国务院国资委100%持股的中油资本强大实力作为支撑。

值得一提的是,大股东中油资本还是一家全方位综合性金融业务公司,在保险业务版图上,主要通过控股和参股专属保险、中意财险、昆仑保险经纪、中意人寿等公司,来分别经营保险业务、保险经纪业务活动。

02

背靠中油“大树”,却难解亏损难题

既然中油资本看好保险行业且业务版图覆盖面如此之广,那为何偏偏要出清中意财险的全部股权呢?在我们看来,有以下三点不容忽视:

第一,最核心的是难解持续亏损难题。《每日财报》梳理中意财险历年业绩时发现,自其2010年公布首份业绩报告以来,大多数时间都是在亏损边缘徘徊。

如下图所示,2009年-2011年、2016年-2018年这六年里均出现亏损,累计亏损达4.45亿元,剩余八年则合计盈利仅为0.83亿元,难以覆盖亏损。如果算上今年前三季度盈利的0.2亿元,从成立至今中意人寿已累计净亏损约3.42亿元。

而在保费规模方面,中意财险一直以来的表现也并不算亮眼,虽然每年都有所扩表,但与不少同行对比,其增速和规模较为落后。比如,截止今年9月末,其实现保险业务收入12.39亿元,在79家非上市财险公司2023年前三季度保费收入排名榜中,中意财险处于42名。对比来看,同样有外资背景的安盛天平财险则以48.64亿元的保费位居第18位。

第二,2013年中石油专属保险成立后,逐渐分流了中意财险的部分业务。公开信息显示,中石油专属保险是由中石油集团、中国石油天然气共同发起设立,为中石油集团及关联企业提供财险、责任险、信用保证保险等保险保障业务。

根据业务性质来看,两者在责任险、信用保证保险等保险保障业务上存在高度重合,或许也是这样的原因,也间接促使如今中油资本的退出。

第三,高度依赖股东“输血”,自身“造血”能力不足。作为中意财险的两大核心股东,中油集团与忠利保险对其保险业务给予了源源不断的支持。

以数据来看,2019年至2021年,中意财险从中石油集团及其下属子公司拿到的保费收入分别为2.77亿元、2.77亿元、2.4亿元;同期从中油资本与忠利保险同时持有50%股权的中意人寿那里获得的保费收入分别为74.5万元、81.9万元、78万元。

可见,这样的弊端也是显而易见的,会导致其外生延展性不足,如若其中一方业绩走低或是退出,中意财险未来向外展业之路将会走的很艰辛。

03

中意财险还将面临着什么?

如果此次股权转让顺利完成,除公司性质变更外,中意财险的名称、品牌logo或均将随之发生大变更。目前,中意财险LOGO中包含有中石油“宝石花”的经典标志和忠利集团的飞狮像。

当然,这些所体现的只是表面上的变化,而真正深层次的必然会导致中意财险内部治理结构、公司未来的发展理念、企业文化和管理制度也都会发生很大变化。

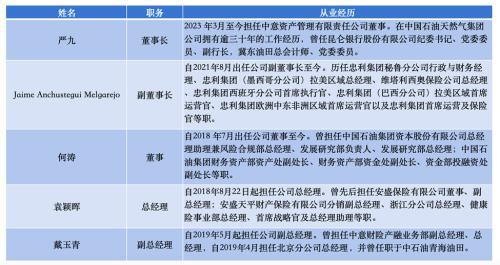

《每日财报》注意到,根据其最新披露的三季度偿付能力报告中关于董事会成员组织架构,其董事长严九、董事何涛、副总经理戴玉青等,均有中石油或旗下公司的履职背景,也就是说,股权转让也有可能带来内部高管人事的巨大变动。

这样的案例也并不鲜见,比如,2017年之时,信达财险二股东重庆两江金融发展有限公司挂牌出售所有股份全面退出后,高管团队也随之进行了“大换血”。

此外,对于中油资本来说,要想顺利找到“接盘者”也并非易事。要知道转让高达51%的股权,没有任何一家稍有实力的企业来承接,就可能出现多家收购方入场。根据《保险公司股权管理办法》规定,单一股东持股比例不得超过保险公司注册资本的三分之一,但保险公司因为业务创新、专业化或者集团化经营需要投资设立或者收购保险公司的,其出资或者持股比例上限不受限制。

也就是说,如果51%的股权被单一机构接盘,那么肯定还是会出现控制股东,而如果由多方一起来接盘,则会导致中意财险的股权结构变得分散,公司的整个管理制度和发展策略可能也会随之推倒重建,这些都是需要中意财险耗费时间和精力来规划的重中之重。