终止服务!美SEC向头部平台发难,以太坊LSD赛道格局生变?

2月9日,Coinbase联合创始人兼首席执行官BrianArmstrong发推表示,「我们听到传闻,称美国证券交易委员会(SEC)希望在美国取消零售客户的加密资产质押服务,我希望情况并非如此,因为我认为如果允许这种情况发生,对美国来说将是一条可怕的道路」。

随后第二天,Kraken就宣布终止面向美国用户的加密资产质押服务,并支付3000万美元以了结SEC对其提供未注册证券的指控。由此一石激起千层浪,市场开始关注起ETH流动性质押赛道这个越来越重要的加密领域。

01 独大的Lido,落后的中心化机构

截至发文时,以太坊信标链质押总量已突破1650万枚ETH,占ETH总供应量近14%。

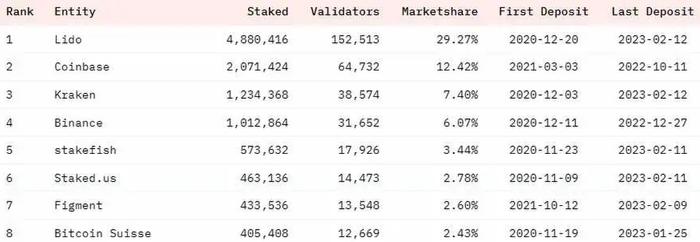

与此同时,在已经质押的ETH中,按具体分布看,前八名ETH质押服务商占据了66%的市场份额,头部效应明显。

其中LidoFinance更是以约488万枚的数量一骑绝尘,市场份额占比近三成(29.27%),相当于第二名至第五名之和。

dune

第二名至第五名就包括Coinbase、Kraken、Binance这三家中心化交易平台以及stakefish,都是中心化的质押服务机构,优势在于一键傻瓜式质押、无需至少32枚ETH,同时也会以中心化机构担保的形式赋予流动性。

但即便是紧随其后的Coinbase,12.42%的市场份额也不到Lido的一半,同时值得注意的是,数据显示Coinbase从去年10月开始似乎就暂时中止了质押ETH服务。

此前Coinbase的2022年三季度营收报告显示,Coinbase的质押收入达6280万美元,约占净收入(5.8亿美元)的11%左右,相比二季度的8.5%持续增长。

这也能说明质押服务对中心化交易平台在业务方面的重要性:在市场行情萎靡不振的大背景之下,质押可谓是比较稳定的主要收入来源之一。

而Kraken目前质押的以太坊数量约为123.37万枚,占以太坊总质押量的7.42%,仅次于Lido和Coinbase,但和币安、stakefish等其它中心化机构一样,市场份额也距LidoFinance的29%差距明显。

受美国证券交易委员会重拳出击的影响,可以预见的是,伴随着Kraken质押服务的中止,中心化机构中的ETH料将会继续流向LidoFinance。

总的来看,以LidoFinance为代表的去中心化ETH质押协议,不仅在当下相比中心化机构质押服务占据绝对的优势,在短期内因受SEC的监管影响,预计部分中心化机构中的质押ETH也会加速流出。

02 极不均衡的去中心化流动性质押

那在去中心化流动性质押协议内,LidoFinance一家独大之外,有没有其他值得关注的新趋势或项目?

几乎没有。

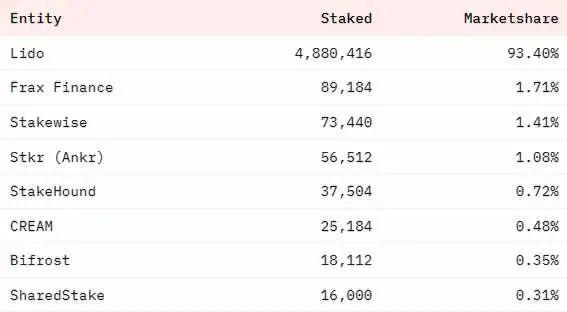

如果把去中心化ETH流动性质押数据单列出来(RocketPool近40万枚),LidoFinance一家就占据了93.4%的市场份额。

而FraxFinance等连Lido的零头都不到,更关键的是,Lido的stETH在去年已经经过了ThreeArrowsCapital事件等多次恐慌和抛售潮,Curve上ETH/stETH的LP池、L2的拓展也都是明显的先发优势。

不过值得关注的是,FraxFinance推出的以太坊流动性质押产品frxETH增长速度极快——从2022年10月21日推出至今,frxETH从0增长到约9万枚,迅速跃居。

而这般突飞猛进的增长背后,离不开其近两个月来平均8%甚至一度达到16%以上高质押收益的推动(同期Lido仅为5%左右):

这主要得益于Frax是CVX的最大持有者,因此可以利用巨额汇率影响Curve的奖励排放,从而实现Cruve上frxETH/ETH流动性池的高收益。

这也是Frax近四个月创造奇迹的关键,至于后续frxETH能否成为以太坊流动性质押赛道的异数,其它去中心化ETH流动性质押服务又能否借中心化机构受限的东风趁势而起,仍有待观察。

03 对以太坊质押影响几何?

目前尚不清楚美SEC是否会全面禁止中心化机构的加密资产质押服务,这其实也牵扯到SEC是否有执法权的问题——ETH是否是证券?

如果不是,那SEC也没有足够的管辖权来一家独断(SEC最近本来也是多事之秋),立法、监管推进的进度不会那么快,像美国商品期货交易委员会(CFTC)等其他相关监管机构也都一直在寻求获取加密市场的执法权。

Coinbase首席法务官PaulGrewal就表示,根据《证券法》和Howey测试,Coinbase的质押服务不是证券,美SEC对Kraken的执法行动可能会对美国加密行业的发展造成严重损害。

其实GaryGensler领导下的SEC近年来确实在加密监管领域动作频频,但按历史经验来看,被SEC盯上之后,即便牵扯到证券属性,也并非无解:

2019年9月23日,SEC就与Block.one(EOS背后公司)达成和解,Block.one同意通过支付2400万美元的民事罚款,来解决SEC对其进行未经注册的Token融资发行的指控,同时授予了其对未来业务的重要豁免权。

这也从另一个角度为一众陷入类似指控困境的项目提供了思路——态度积极,认罚过关。

而随着将于2023年3月进行的上海升级(可能有变动)的临近,如果升级完成后顺利开启以太坊质押者撤回其质押ETH的步骤,那对整个行业来讲都会是长期利好。

在此基础上,如果未来美国证券交易委员会等监管机构真的严格限制中心化机构的流动性质押服务,那只会让去中心化质押赛道获得更大的质押份额:

毕竟公司作为实体好监管,协议就难说了,LidoFinance不太可能像Coinbase这样在美国注册的中心化实体一样遵守证券规则,使其能够抢夺Kraken等市场的机会,未来质押增加的很大一部分可能会转向Lido等流动性质押协议。