指数基金纳入个人养老金:如何看待这场投资新机遇?

近日,指数基金正式被纳入个人养老金可投资产品名录。这不仅是中国养老投资的一次重要升级,也标志着政策向更加市场化、多元化的方向迈出了重要一步。

作为近年来最受关注的投资工具之一,指数基金凭借低费率、透明性、高效分散风险的特点,已经成为全球养老金配置中的“主力军”。而如今,它终于进入了中国个人养老金账户,为广大投资者提供了更加灵活、高效的长期投资选择。

为什么指数基金能在全球养老投资中占据重要地位?它与其他养老产品有何不同?面对这一政策带来的红利,我们自己的养老金投资能做些什么?本文将为您全面解读这场投资新机遇!

政策背景:从全球经验到国内实践

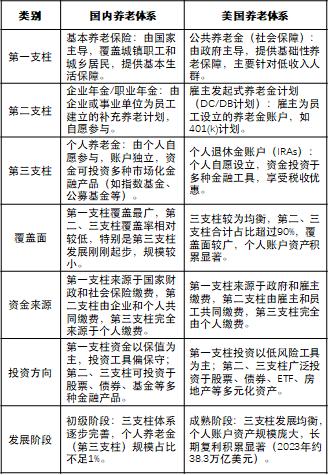

养老体系的完善,是一个国家经济和社会发展的重要标志。放眼国际市场,美国早在20世纪70年代就引入了“三支柱”养老体系,并将指数基金作为养老金的重要投资工具。截至2023年底,美国被动指数基金规模约5.9万亿美元,其中来自养老金的规模为2.6万亿美元(包括DC计划1.7万亿美元、IRAs计划0.9万亿美元),占比45%。这种低成本、高透明度的工具,不仅契合长期投资需求,也相对提高了养老金收益的稳定性。

视野回到国内,自2022年启动个人养老金制度以来,我国已经基本建立起“三支柱”体系。此次将指数基金纳入个人养老金产品名录,是借鉴国际经验并结合国内实际的重要一步。对于普通投资者而言,这意味着养老金账户将拥有更多的投资选择。

图:国内外“三支柱”养老体系对比图

指数基金为何成为养老金投资的优选?

同样作为投资的“长跑选手”,指数基金的特点与个人养老金的需求高度契合:

1.低成本,高效放大复利效应:相比主动管理型基金,指数基金的管理费率更低,能够减少长期投资的成本压力,提升最终收益。

2.风险分散,平滑收益波动:指数基金通过分散投资覆盖多行业、多公司,能够降低单一资产波动对整体的影响。

3.透明性强,策略简单清晰:指数基金的成份股及表现公开透明,避免复杂的主动管理策略带来的不确定性。

4.风格稳定,长期收益稳健:指数基金紧密跟踪市场表现,不会出现风格漂移,帮助投资者实现长期规划目标。

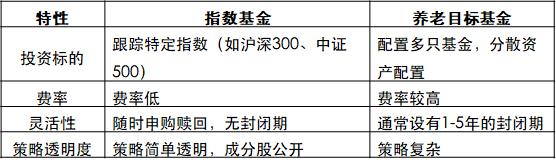

指数基金 vs. 养老目标基金:各有千秋

很多投资者可能会好奇,这次政策提到的指数基金,与已有的养老目标基金(FOF)相比,有何不同?

两者各有优劣,但此次指数基金的加入,为投资者提供了更多灵活、透明的选择。

如何有效配置养老金资产?

对于个人投资者而言,养老金投资最重要的是追求长期性和稳定性。以下是两种常见配置策略:

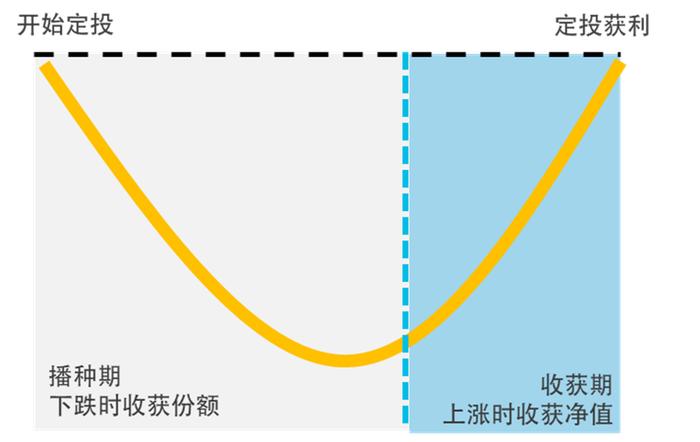

1.定投策略:让时间成为投资的朋友

基金定投,即每隔固定时间投入固定金额到指定基金,通过分批进场平滑市场波动,形成长期的“微笑曲线”。在市场低迷时持续投资,能够获取低成本筹码,在市场复苏时获得更大收益。定投策略是个人养老金账户一种简单高效的投资方式。

图:定投微笑曲线

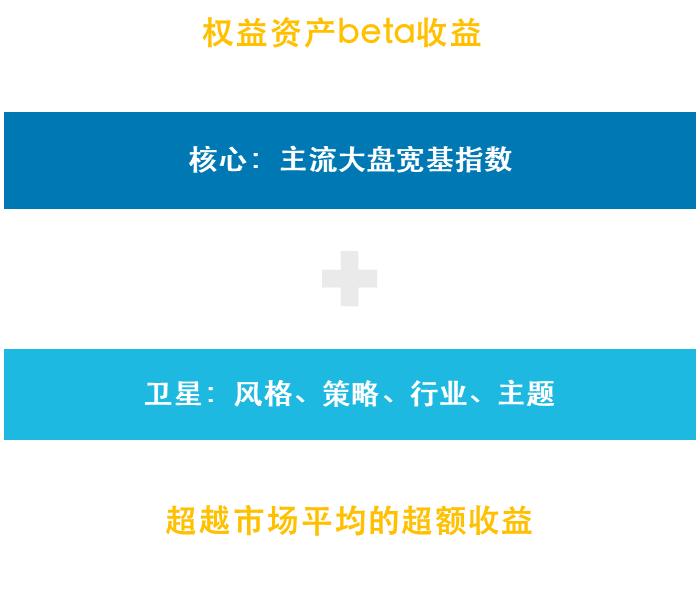

2.核心-卫星策略:稳健与灵活并存

核心卫星策略是一种常用的资产配置方法,它分为两个部分:核心和卫星。核心部分通常由宽基指数基金组成,要点在于稳定性和风险分散。卫星部分则较为灵活,通常由成长性较强的指数基金组成,它们可以捕捉市场的特定趋势或主题,提供额外的增长潜力。

图:核心+卫星”策略展示

指数基金纳入个人养老金的意义

一方面,指数基金为个人养老金账户提供了更加灵活、稳定和多样化的资产配置选项,有助于满足不同风险偏好和生命周期阶段的投资需求。

另一方面,指数基金的透明度和低成本特性,有助于提升投资者对个人养老金账户的参与度,尤其是吸引年轻群体尽早规划养老投资,从而推动个人养老金业务规模和市场渗透率的提升。

结语:开启养老金投资新时代

指数基金纳入个人养老金产品名录,为广大投资者带来了更丰富的选择。在政策支持与市场化运营的双重推动下,个人养老金投资或将迎来新的发展。无论是刚刚开始规划养老,还是希望优化现有投资的投资者,指数基金都将成为不可或缺的利器。希望每一位投资者都可以利用好指数基金,开启高品质养老生活的旅程!

相关产品:

沪深300ETF易方达(510310),场外联接(A类:110020 ; C类:007339;Y类:022928);

A500ETF易方达(159361),场外联接(A类:022459;C类:022460;Y类:022930)。